En Breve (TL;DR)

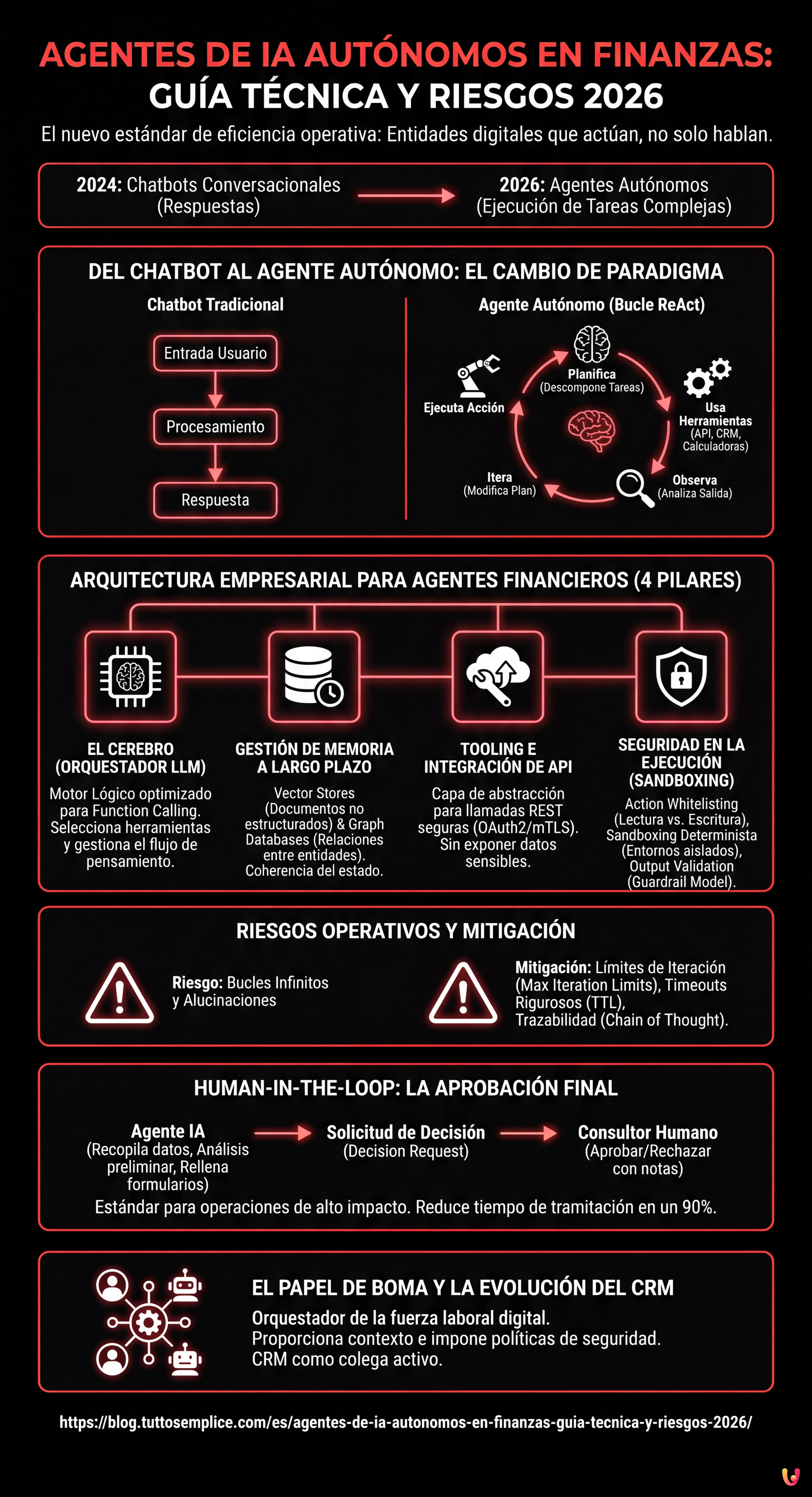

El sector financiero de 2026 evoluciona hacia agentes de IA autónomos capaces de planificar y ejecutar acciones complejas más allá de la simple conversación.

Una arquitectura empresarial robusta debe integrar orquestación lógica, memoria a largo plazo y conexiones API seguras para gestionar operaciones bancarias críticas.

La seguridad operativa depende de rigurosos controles de ejecución, sandboxing determinista y trazabilidad completa de las decisiones para garantizar la conformidad.

El diablo está en los detalles. 👇 Sigue leyendo para descubrir los pasos críticos y los consejos prácticos para no equivocarte.

Estamos en 2026 y el paradigma del Servicio al Cliente financiero ha cambiado definitivamente. Si hasta hace dos años el objetivo era implementar chatbots conversacionales capaces de responder a preguntas frecuentes complejas, hoy la frontera se ha desplazado hacia los agentes de IA autónomos. Ya no hablamos de software que habla, sino de entidades digitales que actúan. En el contexto empresarial, y específicamente en el sector bancario y de seguros, la capacidad de una IA para ejecutar tareas complejas – como calcular una cuota hipotecaria personalizada, recuperar documentos faltantes de bases de datos heterogéneas y reservar una llamada con un consultor humano – representa el nuevo estándar de eficiencia operativa.

Esta guía técnica explora la arquitectura necesaria para orquestar estos agentes, analizando los desafíos críticos relacionados con la seguridad, la memoria a largo plazo y la trazabilidad de las decisiones en un entorno regulado.

De la Automatización Estática al Agente Autónomo: El Cambio de Paradigma

La diferencia sustancial entre un chatbot tradicional (incluso basado en LLM) y los agentes de IA autónomos reside en el ciclo de ejecución. Mientras que un chatbot sigue un patrón Entrada Usuario -> Procesamiento -> Respuesta, un agente autónomo opera según un bucle cognitivo más complejo, a menudo basado en el patrón ReAct (Reason + Act) o en arquitecturas evolucionadas derivadas de frameworks como LangChain o AutoGPT.

En un escenario financiero, el agente no se limita a decir “Aquí está el formulario para la hipoteca”. El agente:

- Planifica: Descompone la solicitud (“Quiero renegociar la hipoteca”) en subtareas (Verificación de identidad, Análisis de situación de deuda actual, Cálculo de nuevas tasas, Generación de propuesta).

- Usa Herramientas (Tools): Consulta las API del Core Banking, accede al CRM, utiliza calculadoras financieras.

- Observa: Analiza la salida de las herramientas (ej. “El cliente tiene una cuota impagada”).

- Itera: Modifica el plan en función de la observación (ej. “Antes de renegociar, proponer plan de pago para la cuota impagada”).

Arquitectura Empresarial para Agentes Financieros

Para implementar una fuerza laboral digital sintética en un contexto como el bancario, no basta con un script de Python. Es necesaria una arquitectura robusta compuesta por cuatro pilares fundamentales.

1. El Cerebro (Orquestador LLM)

El corazón del sistema es un Large Language Model (LLM) optimizado para el function calling. En 2026, los modelos no son solo generadores de texto, sino motores lógicos capaces de seleccionar qué herramienta utilizar entre cientos disponibles. La orquestación se realiza a través de frameworks que gestionan el flujo de pensamiento del agente, garantizando que permanezca enfocado en el objetivo.

2. Gestión de la Memoria a Largo Plazo

Un agente financiero debe recordar. No solo la conversación actual (Short-term memory), sino la historia del cliente (Long-term memory). Aquí la arquitectura se divide:

- Vector Stores (RAG): Para recuperar pólizas, contratos y documentación no estructurada.

- Graph Databases: Fundamentales para mapear las relaciones entre entidades (Cliente -> Cuenta -> Cotitular -> Avalista).

El desafío técnico es la coherencia del estado: el agente debe saber que el documento cargado ayer es válido también para la solicitud de hoy.

3. Tooling e Integración de API

Los agentes son inútiles sin manos. En finanzas, las “tools” son endpoints API seguros. La arquitectura debe prever una capa de abstracción que traduce la intención del agente (“Comprueba saldo”) en una llamada REST segura, gestionando autenticación (OAuth2/mTLS) y gestión de errores sin exponer datos sensibles en el prompt.

Seguridad en la Ejecución: El Concepto de Sandboxing

La seguridad es el principal obstáculo para la adopción de los agentes de IA autónomos. Si un agente tiene permiso para realizar transferencias o modificar datos maestros, el riesgo de errores o manipulaciones (Prompt Injection) es inaceptable.

Las estrategias de mitigación en 2026 incluyen:

- Action Whitelisting: El agente puede proponer cualquier acción, pero puede ejecutar autónomamente solo acciones de lectura (GET requests). Las acciones de escritura (POST/PUT/DELETE) requieren niveles de autorización superiores.

- Sandboxing Determinista: La ejecución del código o de las consultas SQL generadas por la IA se realiza en entornos aislados y con permisos de solo lectura estrictamente limitados al contexto del cliente específico.

- Output Validation: Cada respuesta del agente pasa a través de un “Guardrail Model”, un modelo más pequeño y especializado que verifica la conformidad de la respuesta con las políticas corporativas antes de que llegue al usuario.

Trazabilidad y Observabilidad

En caso de auditoría, el banco debe poder explicar por qué el agente tomó una decisión. Los logs tradicionales no bastan. Es necesario implementar sistemas de LLM Observability que registren toda la “Chain of Thought” (Cadena de Pensamiento). Esto permite reconstruir el razonamiento lógico: “El agente denegó la transacción porque detectó un patrón de gasto anómalo en la Herramienta X y aplicó la Política Y”.

Riesgos Operativos: Bucles Infinitos y Alucinaciones Funcionales

Un riesgo técnico específico de los agentes autónomos es el bucle infinito. Un agente podría entrar en un círculo vicioso en el que intenta recuperar un documento, falla, vuelve a intentarlo, falla de nuevo, consumiendo tokens y recursos API infinitamente. Para mitigar este riesgo, es esencial implementar:

- Max Iteration Limits: Una parada dura (hard stop) después de un número prefijado de pasos lógicos (ej. máx. 10 pasos para resolver un ticket).

- Time-to-Live (TTL) Execution: Timeouts rigurosos para cada llamada a herramientas externas.

Human-in-the-loop: La Aprobación Final

A pesar de la autonomía, las acciones críticas aún requieren la supervisión humana. El enfoque Human-in-the-loop (HITL) es el estándar para operaciones de alto impacto (ej. aprobación final de un préstamo o desbloqueo de una cuenta suspendida).

En este escenario, el agente prepara todo el trabajo sucio: recopila los datos, hace el análisis preliminar, rellena los formularios y presenta al consultor humano una “Decision Request”. El humano solo tiene que hacer clic en “Aprobar” o “Rechazar”, añadiendo notas si es necesario. Esto reduce el tiempo de tramitación en un 90% manteniendo la responsabilidad humana sobre las decisiones finales.

El Papel de BOMA y la Evolución del CRM

En este ecosistema, plataformas como BOMA se posicionan no ya como simples repositorios de datos, sino como orquestadores de la fuerza laboral digital. El CRM del futuro (y del presente 2026) es la interfaz donde humanos y agentes de IA autónomos colaboran. BOMA actúa como la capa de control que proporciona a los agentes el contexto necesario (los datos del cliente) e impone las reglas de interacción (las políticas de seguridad), transformando el CRM de herramienta pasiva a colega activo.

Conclusiones

La adopción de agentes de IA autónomos en el servicio al cliente financiero no es una simple actualización tecnológica, sino una reestructuración operativa. Requiere una gobernanza rigurosa, una arquitectura pensada para la falibilidad (graceful degradation) y una seguridad “by design”. Las organizaciones que logren equilibrar la autonomía de los agentes con el control humano definirán los nuevos estándares de eficiencia y satisfacción del cliente en la próxima década.

Preguntas frecuentes

La distinción fundamental reside en la capacidad de ejecución operativa. Mientras que los chatbots siguen un ciclo lineal de entrada y respuesta conversacional, los agentes autónomos operan a través de bucles cognitivos complejos, a menudo basados en el patrón ReAct, que les permiten planificar, utilizar herramientas externas e iterar las acciones en función de los resultados. No se limitan a proporcionar información, sino que ejecutan tareas concretas como el cálculo de cuotas o la recuperación de documentos de bases de datos heterogéneas.

La seguridad se basa en estrategias rigurosas como el Action Whitelisting, que limita la autonomía del agente a las solas operaciones de lectura, requiriendo autorizaciones superiores para las modificaciones de datos. Además, se utiliza el Sandboxing Determinista para aislar la ejecución del código y modelos de validación del output, conocidos como Guardrail Model, que verifican la conformidad de las respuestas con las políticas corporativas antes de que estas lleguen al usuario final.

A pesar de la elevada autonomía de los agentes, las decisiones críticas como la aprobación de un préstamo o el desbloqueo de una cuenta requieren la supervisión humana para garantizar responsabilidad legal y conformidad. En este modelo, el agente de IA realiza todo el trabajo preparatorio de recopilación y análisis de datos, presentando al consultor humano una solicitud de decisión final estructurada, reduciendo drásticamente los tiempos de tramitación sin eliminar el control humano.

Uno de los riesgos principales es el bucle infinito, donde el agente continúa intentando una acción fallida consumiendo recursos y tokens. Para prevenir este fenómeno y las alucinaciones funcionales, es esencial implementar límites máximos de iteración para cada tarea y timeouts rigurosos para las llamadas API. Además, la trazabilidad completa de la cadena de pensamiento, o Chain of Thought, permite auditar a posteriori las lógicas de decisión del algoritmo.

Una arquitectura empresarial eficaz utiliza tanto la memoria a corto plazo para la conversación actual, como la de largo plazo para la historia del cliente. Esto se realiza mediante tecnologías distintas: los Vector Stores para recuperar documentación no estructurada como contratos y pólizas, y los Graph Databases para mapear las relaciones complejas entre entidades, garantizando que el agente tenga siempre el contexto actualizado y coherente para operar.

¿Te ha resultado útil este artículo? ¿Hay otro tema que te gustaría que tratara?

¡Escríbelo en los comentarios aquí abajo! Me inspiro directamente en vuestras sugerencias.