En la era de las compras digitales, la seguridad de las transacciones se ha convertido en una prioridad para los consumidores. Ya se trate de un producto que nunca llega, un servicio decepcionante o, en el peor de los casos, un fraude en toda regla, existe una herramienta fundamental de protección: el chargeback. Este mecanismo, literalmente una «devolución del cargo», permite impugnar una transacción realizada con una tarjeta de pago y, si la solicitud está justificada, obtener el reembolso de las sumas gastadas. Se trata de un procedimiento gestionado directamente por las redes de pago como Visa, Mastercard y American Express, en colaboración con los bancos y las entidades emisoras de las tarjetas.

El chargeback es una garantía pensada para proteger a quien compra, especialmente online, de cargos no autorizados o de problemas relacionados con un servicio deficiente. Con el crecimiento exponencial del comercio electrónico, esta herramienta se ha vuelto esencial para resolver las disputas entre clientes y comerciantes de forma rápida y eficaz, sin necesidad de recurrir a la vía legal. Comprender cómo y cuándo solicitarlo es el primer paso para realizar compras online con mayor tranquilidad y conocimiento, transformando la tradición mediterránea de la confianza en el comercio en una práctica segura también en el mundo digital.

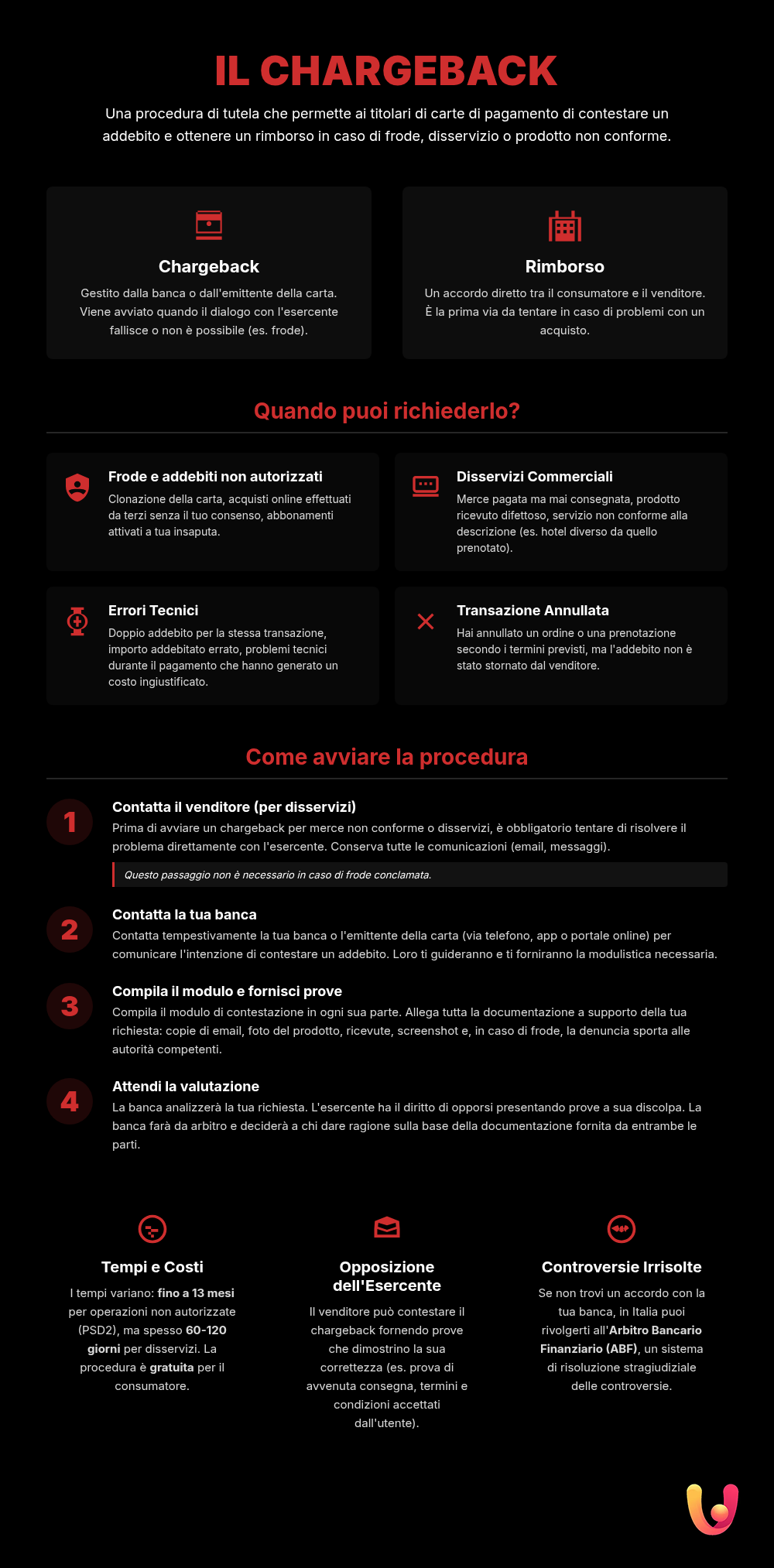

Qué es el chargeback y en qué se diferencia del reembolso

A menudo confundidos, chargeback y reembolso son dos procedimientos distintos. El reembolso es un acuerdo directo entre el cliente y el vendedor: si no estás satisfecho con tu compra, contactas con el comerciante y, si sus políticas lo permiten, te devuelve el dinero. El chargeback, en cambio, entra en juego cuando el diálogo con el vendedor no es posible o no conduce a una solución. En este caso, la reclamación se presenta directamente a tu banco o al emisor de la tarjeta. Será la entidad financiera la que actúe como intermediaria, iniciando una investigación para verificar la legitimidad de la solicitud.

La diferencia sustancial reside en quién inicia y gestiona el proceso. Mientras que el reembolso es un acto voluntario del comerciante, el chargeback es un procedimiento de protección activado por el consumidor a través de su entidad de crédito. Este mecanismo traslada la carga de la prueba al comerciante, que deberá demostrar la corrección de la transacción para evitar la anulación del importe. Aunque es más largo y complejo que un simple reembolso, el chargeback representa una potente red de seguridad para el consumidor.

Cuándo se puede solicitar el chargeback

Las situaciones que justifican una solicitud de chargeback son diversas y tienen como objetivo cubrir los principales problemas que pueden surgir durante una compra. El caso más común se refiere a los fraudes, como la clonación de la tarjeta o el uso no autorizado por parte de terceros. Si observas en tu extracto bancario un cargo que no reconoces, tienes derecho a impugnarlo. Esto también se aplica a errores técnicos, como un cargo duplicado o de importe incorrecto.

Otra área de aplicación fundamental se refiere a los servicios deficientes por parte del vendedor. Puedes iniciar el procedimiento si:

- La mercancía comprada nunca ha sido entregada.

- El producto recibido es defectuoso, está dañado o no se corresponde con la descripción.

- Un servicio pagado no se ha prestado según lo acordado.

- La mercancía comprada nunca ha sido entregada.

- El producto recibido es defectuoso, está dañado o no se corresponde con la descripción.

- Un servicio pagado no se ha prestado según lo acordado.

Es importante subrayar que, antes de iniciar un chargeback por un servicio deficiente, es una buena práctica intentar resolver el problema directamente con el comerciante. El procedimiento de chargeback debe considerarse como un último recurso cuando las otras vías no han dado resultado.

- La mercancía comprada nunca ha sido entregada.

- El producto recibido es defectuoso, está dañado o no se corresponde con la descripción.

- Un servicio pagado no se ha prestado según lo acordado.

Es importante subrayar que, antes de iniciar un chargeback por un servicio deficiente, es una buena práctica intentar resolver el problema directamente con el comerciante. El procedimiento de chargeback debe considerarse como un último recurso cuando las otras vías no han dado resultado.

El procedimiento de chargeback paso a paso

Iniciar una solicitud de chargeback requiere seguir un procedimiento preciso, que comienza en cuanto se detecta la anomalía. El primer paso es contactar sin demora con tu banco o la entidad que emitió la tarjeta. La rapidez es crucial: la normativa europea, incorporada en Italia, establece un plazo máximo de 13 meses desde la fecha del cargo para desconocer una operación no autorizada, pero siempre es mejor actuar lo antes posible. Para las reclamaciones relacionadas con mercancías no conformes, los plazos pueden ser más cortos, a menudo en torno a los 120 días.

A continuación, deberás formalizar la solicitud rellenando un formulario específico proporcionado por el banco, adjuntando toda la documentación útil para respaldar tu reclamación. Esto puede incluir copias de correos electrónicos intercambiados con el vendedor, fotos del producto defectuoso, recibos de pago y, en caso de fraude, la denuncia presentada ante las autoridades competentes. Una vez enviada la solicitud, el banco inicia una investigación que también involucra a la entidad de crédito del comerciante. Los plazos de resolución pueden variar de 30 a 90 días, durante los cuales el comerciante tiene la posibilidad de presentar pruebas en su defensa.

El contexto normativo europeo e italiano

La protección de los consumidores en los pagos digitales es un pilar de la normativa europea, en particular con la Directiva sobre Servicios de Pago (PSD2). Esta directiva ha reforzado la seguridad de las transacciones, introduciendo requisitos como la Strong Customer Authentication (SCA) y definiendo claramente las responsabilidades de los intermediarios financieros en caso de fraude. Según la normativa, en caso de una operación no autorizada, el banco está obligado a reembolsar inmediatamente el importe al cliente, a menos que pueda demostrar una negligencia grave o un comportamiento fraudulento por parte del titular de la tarjeta.

En Italia, el Decreto Legislativo n.º 11/2010 incorpora estas protecciones, regulando el procedimiento de impugnación de cargos. Es fundamental saber que, si bien el chargeback es un procedimiento consolidado para las tarjetas de crédito, para las tarjetas de débito (como el Bancomat) su aplicación podría no estar siempre garantizada en el contexto italiano, a diferencia de otros países de la UE. En caso de disputas no resueltas con su propio banco, los consumidores pueden recurrir al Arbitro Bancario Finanziario (ABF), un sistema de resolución extrajudicial de litigios que ofrece una solución rápida y de bajo coste.

Innovación y tradición en la gestión de disputas

El aumento de los fraudes online, que según estadísticas recientes están en constante crecimiento, hace que el conocimiento de herramientas como el chargeback sea más importante que nunca. En 2024, se estima que millones de italianos han sido víctimas de estafas, con daños económicos considerables. Este escenario pone de manifiesto la necesidad de un enfoque que combine innovación tecnológica y concienciación. Los bancos y las redes de pago invierten continuamente en sistemas de seguridad avanzados, pero la primera línea de defensa sigue siendo un consumidor informado y atento.

La cultura mediterránea, basada históricamente en el apretón de manos y la confianza interpersonal, choca y se integra con la naturaleza impersonal del comercio electrónico. El chargeback actúa como un puente entre estos dos mundos: una especie de «apretón de manos digital» garantizado por una entidad tercera, que restablece el equilibrio cuando se pierde la confianza. Saber utilizar esta herramienta significa abrazar la innovación de los pagos online seguros sin renunciar a la tranquilidad de una transacción protegida, uniendo la prudencia de la tradición con las oportunidades del futuro.

En Breve (TL;DR)

El chargeback es un importante procedimiento de protección que permite a los consumidores impugnar un cargo y obtener el reembolso de un gasto realizado con tarjeta en caso de fraude, servicio deficiente o producto no conforme.

Veamos juntos cuáles son los pasos a seguir con tu banco o el emisor de la tarjeta para obtener el reembolso.

Profundizaremos en el procedimiento a seguir y los casos en los que es posible solicitar la anulación del cargo.

Conclusiones

El chargeback se confirma como una herramienta de protección imprescindible para cualquiera que utilice tarjetas de pago, especialmente en el ámbito de las compras online. Ofrece una respuesta concreta y eficaz en situaciones desagradables como fraudes, transacciones no autorizadas o servicios deficientes por parte de los vendedores. Conocer tus derechos y los procedimientos correctos para iniciar una reclamación es el primer paso para comprar de forma más segura y consciente. La normativa europea, con la PSD2, ha trazado un camino claro para reforzar la protección de los consumidores, responsabilizando a las entidades financieras y promoviendo la transparencia. Recuerda actuar siempre con rapidez, conservar toda la documentación relativa a tus compras y no dudes en contactar con tu banco ante cualquier anomalía. En un mercado digital en continua evolución, ser un consumidor informado es la mejor garantía para tu dinero.

Preguntas frecuentes

Los plazos para solicitar un chargeback no son fijos, sino que varían según la red de la tarjeta (p. ej., Visa, Mastercard) y las condiciones contractuales de tu banco. Generalmente, el período útil va de 60 a 120 días desde la fecha de la transacción o desde la fecha prevista de entrega del bien. Es fundamental actuar con rapidez y verificar los plazos específicos previstos por tu entidad de crédito.

Para el consumidor que inicia la solicitud, el procedimiento de chargeback es generalmente gratuito. Sin embargo, para el comerciante (el vendedor), un chargeback conlleva costes. Además de la pérdida de los ingresos, el banco cobra al vendedor comisiones por la gestión del caso. Un número elevado de chargebacks puede suponer un coste significativo para las empresas.

Si el vendedor se opone a la solicitud de chargeback, debe proporcionar a su banco pruebas que demuestren la legitimidad del cargo (por ejemplo, prueba de envío, confirmación de la prestación del servicio). En este punto, el banco del cliente evalúa las pruebas aportadas por ambas partes. Si las pruebas del vendedor son convincentes, el chargeback puede ser anulado. En caso contrario, la anulación se confirma y el reembolso al cliente se convierte en definitivo.

El procedimiento es ligeramente diferente. Si has usado PayPal, lo primero que debes hacer es abrir una disputa dentro del ‘Centro de resoluciones’ de PayPal. Si no encuentras una solución con el vendedor, puedes elevar la disputa a reclamación. Paralelamente, si el pago en PayPal se realizó a través de una tarjeta de crédito asociada, puedes iniciar un procedimiento de chargeback directamente con la entidad emisora de la tarjeta. En este caso, PayPal no decide el resultado, sino que proporciona la información de la transacción al emisor de la tarjeta, que tomará la decisión final.

Sí, el banco puede rechazar una solicitud de chargeback. Esto puede ocurrir si la solicitud se presenta fuera de los plazos máximos, si no se ajusta a los casos previstos (p. ej., simple arrepentimiento), o si la documentación aportada por el cliente es insuficiente o no convincente. Es esencial demostrar que primero se ha intentado resolver el problema directamente con el vendedor y proporcionar al banco todas las pruebas necesarias para respaldar la solicitud.

¿Todavía tienes dudas sobre Chargeback: cómo recuperar tu dinero en caso de estafa o servicio deficiente?

Escribe aquí tu pregunta específica para encontrar al instante la respuesta oficial de Google.

¿Te ha resultado útil este artículo? ¿Hay otro tema que te gustaría que tratara?

¡Escríbelo en los comentarios aquí abajo! Me inspiro directamente en vuestras sugerencias.