En Breve (TL;DR)

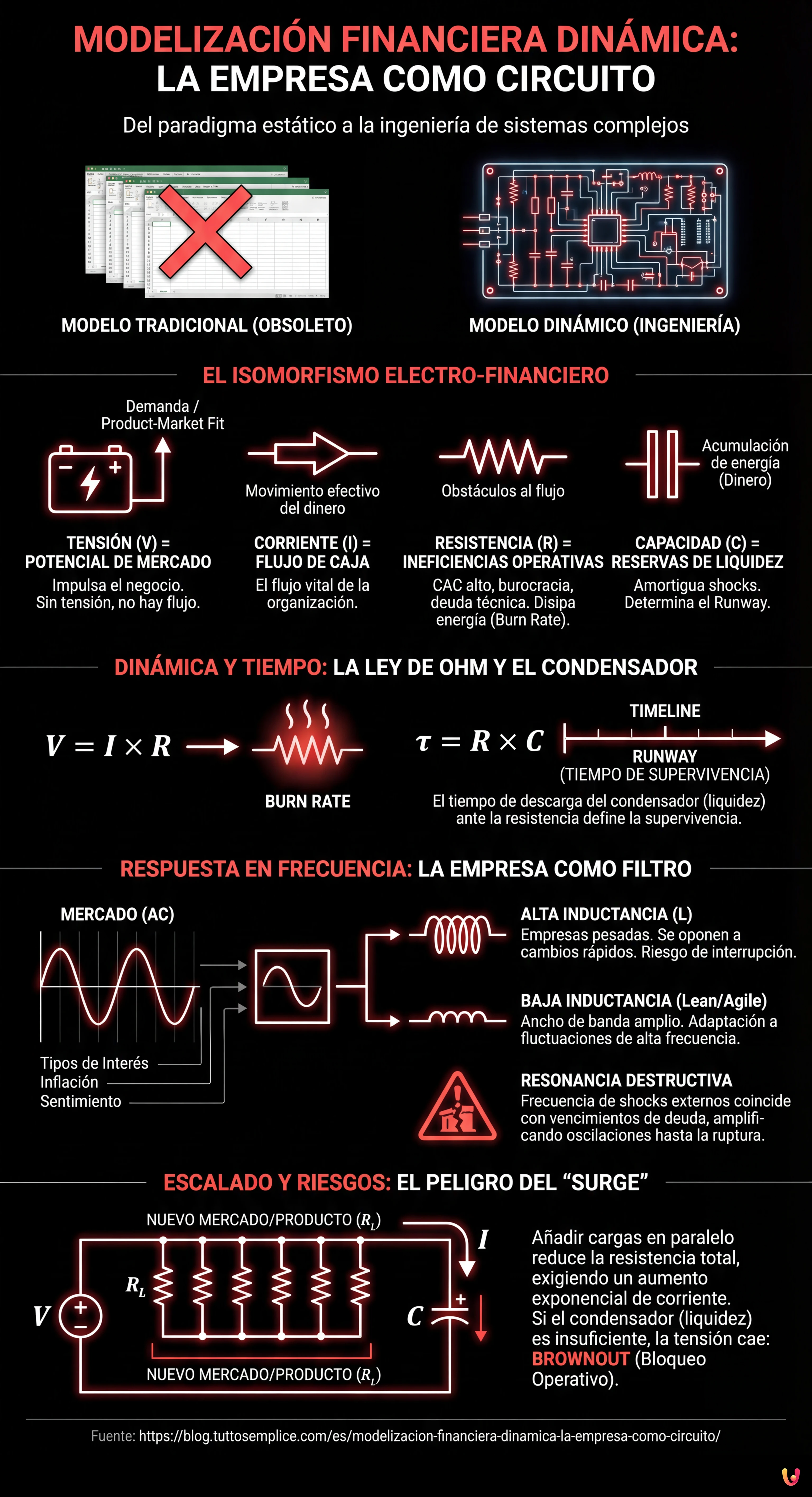

La modelización tradicional evoluciona aplicando principios de ingeniería electrónica para tratar la empresa como un sistema dinámico y complejo.

Variables fundamentales como tensión y resistencia se redefinen matemáticamente para monitorizar flujos de caja e ineficiencias operativas críticas.

El uso de ecuaciones diferenciales y análisis en frecuencia ofrece previsiones superiores sobre la solvencia y la resiliencia a los shocks económicos.

El diablo está en los detalles. 👇 Sigue leyendo para descubrir los pasos críticos y los consejos prácticos para no equivocarte.

En el panorama económico de 2026, la modelización financiera tradicional basada en hojas de cálculo estáticas muestra todos sus límites. En una era dominada por algoritmos de trading de alta frecuencia y ciclos de innovación cada vez más cortos, tratar una empresa como una serie de celdas en una hoja electrónica es un enfoque obsoleto. Como Editor Senior y analista de sistemas complejos, propongo un cambio de paradigma radical: aplicar los principios de la ingeniería electrónica a la gestión empresarial.

Este artículo de liderazgo de pensamiento explora cómo las ecuaciones diferenciales y la teoría de circuitos pueden predecir la solvencia de una Fintech en fase de escalado con una precisión superior a la contabilidad clásica.

1. Más allá de la Metáfora: El Isomorfismo Electro-Financiero

No estamos hablando de simples analogías poéticas, sino de isomorfismos matemáticos. Una empresa es un sistema dinámico que procesa energía (capital) para producir trabajo (valor). Para construir una modelización financiera robusta, debemos redefinir las variables fundamentales:

- Tensión (V) = Potencial de Mercado: La diferencia de potencial que impulsa el negocio. Es la demanda del cliente o el Product-Market Fit. Sin tensión, no hay flujo.

- Corriente (I) = Flujo de Caja (Cash Flow): El movimiento efectivo del dinero a través de la organización.

- Resistencia (R) = Ineficiencias Operativas: Todo lo que obstaculiza el flujo: costes de adquisición de clientes (CAC) elevados, procesos burocráticos, bloatware organizativo o deuda técnica.

- Capacidad (C) = Reservas de Liquidez: La capacidad de la empresa para acumular energía (dinero) para liberarla cuando la tensión cae.

La Ley de Ohm del Negocio

En su forma más simple, la ley de Ohm ($V = I times R$) nos dice que para mantener un flujo de caja constante ($I$), si las resistencias internas ($R$) aumentan, debemos necesariamente encontrar un potencial de mercado ($V$) superior. Si el mercado está saturado (V constante) y las ineficiencias aumentan, el flujo de caja se desploma. Es física elemental, y sin embargo muchas startups ignoran que su estructura de costes es una resistencia que disipa energía en forma de calor (burn rate).

2. Dinámica de Sistemas: El Rol del Condensador (Cash Reserves)

La contabilidad tradicional es una fotografía estática. La ingeniería es una película. Introduzcamos el tiempo ($t$) en la ecuación. En un circuito RC (Resistencia-Condensador), la corriente no es instantánea sino que depende de la carga del condensador.

La ecuación que gobierna la estabilidad de una Fintech es similar a la de descarga de un condensador:

V(t) = V₀ * e^(-t/τ)

Donde $tau$ (Tau) es la constante de tiempo del sistema, dada por $R times C$.

En la modelización financiera sistémica:

- τ (Tau) representa el tiempo de supervivencia (Runway) en ausencia de nuevas entradas.

- Para aumentar $tau$, un CFO puede aumentar $C$ (recaudar fondos, llenar el condensador) o, más virtuosamente, aumentar $R$ entendida como resistencia de carga hacia el exterior (retener valor) y disminuir la resistencia parásita interna.

Una empresa con baja capacidad ($C$) y alta resistencia interna ($R$ parásita) tiene una constante de tiempo pequeñísima: al primer shock de mercado (caída de $V$), el voltaje va a cero instantáneamente. La quiebra es un fenómeno de transitorio eléctrico.

3. Respuesta en Frecuencia: La Empresa como Filtro

Aquí entramos en el territorio del análisis predictivo avanzado. Los mercados no son en corriente continua (DC); son en corriente alterna (AC). Los tipos de interés del BCE, la inflación y el sentimiento de los consumidores oscilan con frecuencias diferentes.

Cada empresa tiene su propia Respuesta en Frecuencia. ¿Cómo reacciona vuestro modelo de negocio a una subida de tipos repentina (impulso escalón) frente a un declive lento de la demanda (baja frecuencia)?

Estructura de Costes y Ancho de Banda

Podemos modelar la empresa como un Filtro Paso Bajo:

- Costes Fijos Elevados (Alta Inductancia – L): Las empresas pesadas (ej. manufactura tradicional) tienen una alta “inductancia”. Se oponen a los cambios rápidos de corriente. Si el mercado cambia de dirección velozmente (alta frecuencia), la empresa no logra seguir la señal. El flujo se interrumpe.

- Modelos Lean/Agile (Baja Inductancia): Las Fintech modernas buscan minimizar la inductancia. Esto permite un “ancho de banda” más amplio: la empresa puede adaptarse a fluctuaciones de mercado de alta frecuencia sin romper el circuito.

Un análisis de la respuesta en frecuencia (Diagrama de Bode del negocio) revelaría que muchas empresas quiebran no por falta de beneficio, sino por resonancia destructiva: la frecuencia de los shocks externos coincide con la frecuencia natural de los vencimientos de la deuda, amplificando las oscilaciones hasta la ruptura estructural.

4. Caso de Estudio: Escalado de una Fintech en 2026

Imaginemos una Fintech que debe escalar. En la modelización financiera clásica, se proyecta un crecimiento lineal. En nuestro modelo circuital, el escalado es la adición de cargas en paralelo a la red.

Cada nuevo mercado o producto es una resistencia de carga adicional ($R_L$) conectada en paralelo. La física nos enseña que añadir resistencias en paralelo disminuye la resistencia total equivalente, requiriendo un aumento exponencial de la corriente ($I$) para mantener la tensión ($V$) estable.

El peligro del “Surge”: Cuando se abre un nuevo mercado (se cierra el interruptor), se verifica un pico de corriente (Cash Outflow). Si el condensador ($C$ – Liquidez) no está dimensionado para este transitorio, la tensión del sistema se desploma por debajo del umbral operativo mínimo (Brownout), llevando al bloqueo de las operaciones.

Ecuaciones para la Estabilidad

Para prevenir esto, el CFO-Ingeniero debe calcular el Slew Rate máximo sostenible: la velocidad máxima con la que las salidas de caja pueden crecer sin agotar el condensador antes de que el bucle de retroalimentación de los ingresos (el retorno de la señal) recargue el sistema.

Conclusiones: Hacia una Finanzas Sistémica

Adoptar una visión ingenieril permite ver la empresa no como una lista de asientos contables, sino como una máquina viva, pulsante y reactiva. La modelización financiera basada en circuitos ofrece herramientas de diagnóstico superiores:

- Identifica las resistencias parásitas invisibles en el P&L.

- Calcula la verdadera resiliencia a los shocks (capacidad e inductancia).

- Predice los puntos de ruptura dinámicos (transitorios) que escapan a los análisis estáticos.

En un mundo interconectado, donde la velocidad de transmisión de la información es instantánea (como una señal Bluetooth de baja latencia), gestionar una empresa con herramientas estáticas es como navegar en el espacio con un mapa de carreteras. Es hora de pasar a los sistemas de control dinámico.

Preguntas frecuentes

La modelización financiera dinámica es un enfoque innovador que aplica los principios de la ingeniería electrónica y de la física a la gestión empresarial, superando los límites de las hojas de cálculo estáticas. En este modelo, la empresa se analiza como un sistema complejo donde el capital es energía y las variables financieras corresponden a magnitudes eléctricas, permitiendo predecir la solvencia y la resiliencia a los shocks de mercado con una precisión superior respecto a la contabilidad clásica.

En el contexto empresarial, la Ley de Ohm sugiere que para mantener un flujo de caja constante, identificado como Corriente, es necesario equilibrar el potencial de mercado, es decir la Tensión, con las ineficiencias operativas, que actúan como Resistencia. Si las resistencias internas como la burocracia o los costes de adquisición aumentan, la empresa debe encontrar un mercado con potencial superior o arriesgarse a disipar energía financiera en forma de burn rate, comprometiendo la estabilidad del sistema.

Las reservas de liquidez se equiparan a un condensador en un circuito eléctrico, con la función fundamental de acumular energía para liberarla cuando la tensión del mercado cae. La capacidad de este condensador determina la constante de tiempo del sistema, influyendo directamente en el runway de la empresa, o sea el tiempo de supervivencia operativa en ausencia de nuevas entradas antes de que el voltaje del negocio descienda a cero.

Analizando el mercado como un sistema de corriente alterna, una empresa puede quebrar no por falta de beneficio sino por una respuesta en frecuencia inadecuada. La resonancia destructiva ocurre cuando la frecuencia de los shocks externos, como la inflación o los tipos de interés, coincide con la frecuencia natural de los vencimientos de la deuda interna, amplificando las oscilaciones financieras hasta causar una ruptura estructural de la organización.

El escalado se ve como la adición de cargas resistivas en paralelo a la red empresarial, una operación que reduce la resistencia total pero requiere un aumento exponencial de la corriente de caja para mantener la estabilidad. El riesgo principal es que se verifique un pico de absorción inicial que, si no está respaldado por un condensador de liquidez adecuadamente dimensionado, puede llevar a una caída repentina de la tensión operativa, causando un bloqueo de las actividades conocido como brownout.

¿Te ha resultado útil este artículo? ¿Hay otro tema que te gustaría que tratara?

¡Escríbelo en los comentarios aquí abajo! Me inspiro directamente en vuestras sugerencias.