El mundo de los seguros en Italia está experimentando una transformación radical, impulsado por las nuevas tecnologías y una creciente conciencia de los riesgos cotidianos. Ya no se trata solo de cumplir con una obligación legal, como en el caso del seguro de Responsabilidad Civil de Automóviles, sino de construir una red de seguridad en torno al propio patrimonio y la salud. La cultura mediterránea, tradicionalmente ligada al ahorro familiar como forma de autoprotección, está evolucionando hacia modelos más europeos de gestión del riesgo.

Navegar entre cláusulas, límites máximos y términos técnicos puede parecer complejo. Sin embargo, comprender el funcionamiento de las pólizas es la única manera de evitar sorpresas en el momento de necesidad. Esta guía analiza el mercado de seguros actual, ofreciendo herramientas prácticas para elegir las coberturas más adecuadas a las propias necesidades, ya sea para proteger la casa, el coche o el propio bienestar físico.

El verdadero valor de un seguro no reside en la prima pagada, sino en la certeza de no tener que afrontar en solitario los imprevistos que podrían comprometer la estabilidad económica de toda una vida.

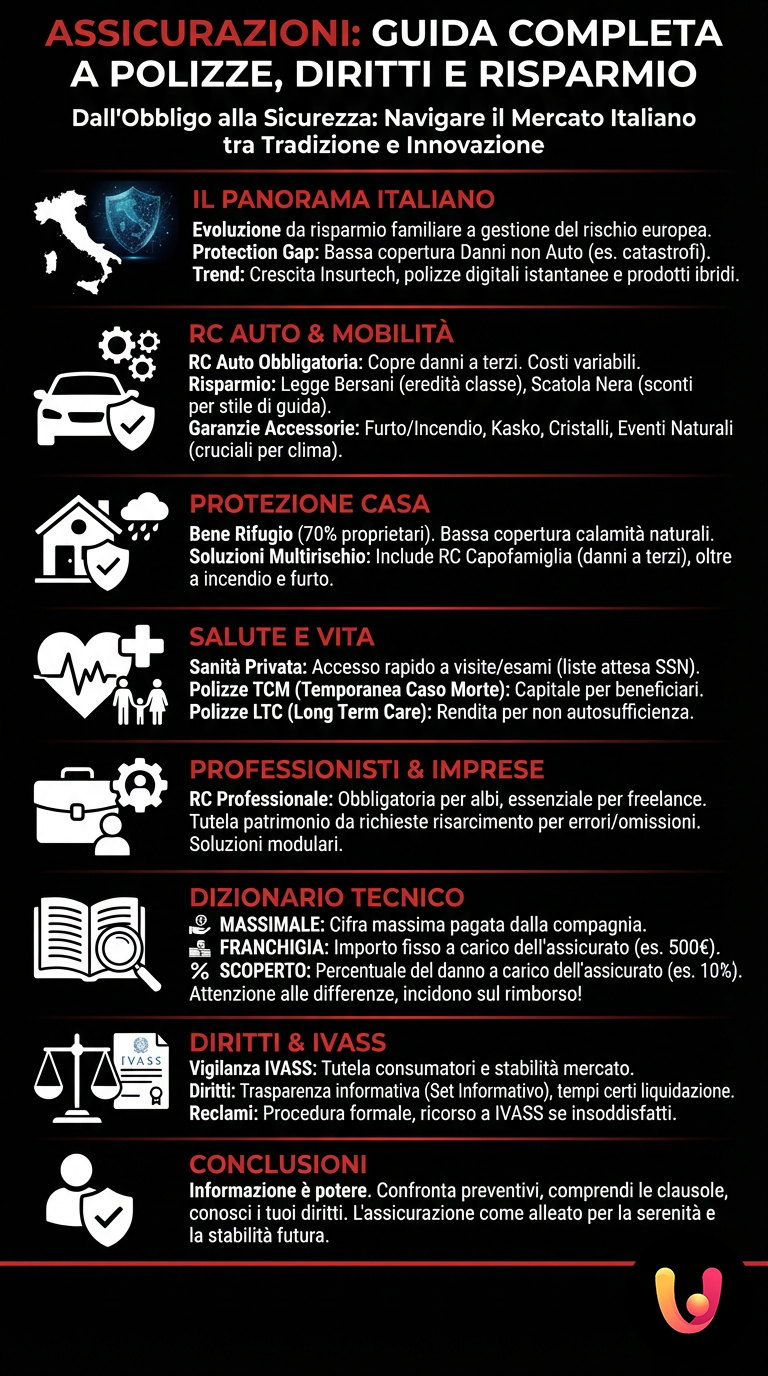

El panorama de los seguros en Italia: entre tradición e innovación

El mercado de seguros italiano se distingue por algunas peculiaridades con respecto al resto de Europa. Históricamente, Italia tiene una baja penetración en las pólizas de “Daños no Automóviles”. Este fenómeno, conocido como protection gap, indica que muchas familias están infraseguradas contra eventos como incendios, robos o catástrofes naturales, dependiendo excesivamente del Estado o de los ahorros personales.

Sin embargo, en los últimos años, la tendencia está cambiando. La digitalización ha llevado al nacimiento de las Insurtech, compañías que ofrecen pólizas instantáneas, gestionables a través de una app y, a menudo, más económicas. Según los datos de la ANIA (Asociación Nacional de Empresas Aseguradoras), la recaudación de primas en el sector de daños está en crecimiento, una señal de que la percepción del riesgo está madurando. Las compañías tradicionales están respondiendo con productos híbridos, combinando el asesoramiento humano con la eficiencia digital.

Seguro de coche y movilidad: obligaciones y oportunidades de ahorro

El seguro de Responsabilidad Civil de Automóviles (RC Auto) representa el gasto más conocido para los automovilistas italianos. Es obligatorio por ley y cubre los daños causados a terceros. Sin embargo, el coste de la prima varía significativamente según la región, la edad del conductor y la clase de mérito (bonus-malus). Recientemente, la inflación ha impulsado los precios al alza, haciendo fundamental la comparación de ofertas.

Para contener los costes, muchos italianos aprovechan las ventajas normativas. Es posible, por ejemplo, heredar la clase de mérito de un familiar conviviente. Para profundizar en este mecanismo y entender cómo optimizar la prima, es útil consultar las estrategias sobre cómo ahorrar con la Ley Bersani y el sistema Bonus-Malus. Otra tendencia es la instalación de la “caja negra”, un dispositivo que registra el estilo de conducción y permite obtener descuentos sustanciales en la póliza.

Garantías adicionales: más allá de la RC básica

El seguro de RC Auto por sí solo no cubre los daños al propio vehículo en caso de accidente con culpa, ni protege de eventos externos. Las garantías adicionales son, por tanto, esenciales para una protección completa. Entre las más solicitadas se encuentran:

- Robo e Incendio: Indispensable para coches nuevos o de alto valor comercial.

- Todo Riesgo (Kasko): Cubre los daños al propio vehículo independientemente de la responsabilidad en el siniestro.

- Lunas y Fenómenos Naturales: Cada vez más crucial dada la frecuencia de intensas granizadas debido al cambio climático.

La protección del hogar: el bien refugio por excelencia

Para los italianos, la casa es el bien refugio por excelencia, con más del 70% de las familias viviendo en una vivienda de su propiedad. A pesar de ello, el porcentaje de casas aseguradas contra catástrofes naturales sigue siendo preocupantemente bajo. Sin embargo, los recientes eventos de inundaciones han reavivado la atención sobre la necesidad de proteger el inmueble de riesgos catastróficos.

Una buena póliza de hogar no debe limitarse al riesgo de incendio. Es aconsejable optar por soluciones multirriesgo que incluyan la Responsabilidad Civil frente a Terceros (RC Familiar). Esta garantía cubre los daños causados involuntariamente a terceros por miembros de la familia o animales domésticos, como una maceta que cae del balcón o una tubería rota que inunda el piso de abajo. Para una visión detallada de las coberturas disponibles, se puede consultar la guía completa del seguro de hogar multirriesgo.

Salud y vida: invertir en el bienestar futuro

El Sistema Nacional de Salud (SSN) es un pilar del estado de bienestar italiano, pero el alargamiento de las listas de espera ha empujado a muchos hacia la sanidad privada. Las pólizas de salud, o fondos sanitarios complementarios, permiten acceder a visitas de especialistas y pruebas diagnósticas en poco tiempo, a menudo con reembolso total o parcial de los gastos.

Paralelamente, crece el interés por las pólizas TCM (Seguro de Vida Temporal en caso de Fallecimiento) y LTC (Long Term Care). Las primeras garantizan un capital a los beneficiarios en caso de fallecimiento prematuro del asegurado, fundamentales para quienes tienen hijos pequeños o una hipoteca en curso. A este respecto, es vital comprender la dinámica de la póliza de vida vinculada a la hipoteca para evitar solapamientos costosos con las ofertas bancarias. Las pólizas LTC, por su parte, ofrecen una renta vitalicia en caso de pérdida de la autosuficiencia, protegiendo el patrimonio familiar de los costes de la asistencia a largo plazo.

Profesionales y empresas: la gestión del riesgo laboral

En el contexto laboral actual, la Responsabilidad Civil Profesional se ha convertido en una obligación para muchas categorías colegiadas, como médicos, abogados y arquitectos. Esta póliza protege el patrimonio del profesional frente a las reclamaciones de indemnización por errores u omisiones cometidos durante el ejercicio de su actividad. También para las nuevas profesiones digitales y los autónomos, aunque no siempre sea obligatoria, representa una protección indispensable.

El mercado ofrece soluciones modulares que se adaptan a la facturación y al nivel de riesgo específico. Para los trabajadores autónomos, orientarse entre las diversas ofertas es complejo pero necesario. Un recurso útil para desenvolverse entre obligaciones y oportunidades es la guía completa de seguros para autónomos, que analiza las coberturas específicas para quienes trabajan por cuenta propia.

Glosario técnico: comprender las cláusulas ocultas

Uno de los principales obstáculos para la contratación consciente de una póliza es el lenguaje técnico. A menudo se firma sin comprender plenamente las limitaciones del contrato. Tres conceptos fundamentales determinan la indemnización efectiva en caso de siniestro:

- Límite máximo: La cifra máxima que la compañía pagará. Por encima de este umbral, paga el asegurado.

- Franquicia: Un importe fijo que siempre corre a cargo del asegurado (p. ej., 500 euros).

- Descubierto: Un porcentaje del daño que corre a cargo del asegurado (p. ej., 10%).

La diferencia entre franquicia y descubierto es sutil pero sustancial y puede afectar considerablemente al reembolso final. Es fundamental leer atentamente las condiciones de la póliza o profundizar en el tema a través de recursos dedicados a la franquicia y el descubierto y cómo funcionan, para evitar descubrir estas cláusulas solo en el momento de necesidad.

Los derechos del asegurado y el papel del IVASS

En Italia, el sector de los seguros está supervisado por el IVASS (Instituto para la Supervisión de Seguros). Este organismo garantiza la estabilidad del mercado y la protección de los consumidores. Los asegurados tienen derechos precisos, establecidos en el Código de Seguros y el Código del Consumidor. Entre ellos, el derecho a la transparencia informativa antes de la firma y a plazos ciertos para la liquidación de los daños.

En caso de controversias con la compañía, el consumidor puede presentar una reclamación formal. Si la respuesta no es satisfactoria o no llega en un plazo de 45 días, es posible dirigirse directamente al IVASS o utilizar herramientas de resolución extrajudicial. Conocer estos instrumentos reequilibra la relación de poder entre el ciudadano individual y las grandes compañías de seguros.

La transparencia no es opcional: todo asegurado tiene derecho a recibir el Set Informativo precontractual, un documento que resume de forma clara las garantías, exclusiones y costes. Leerlo es el primer acto de defensa de los propios intereses.

En Breve (TL;DR)

Descubre el manual definitivo del asegurado para entender franquicias, límites máximos y derechos del consumidor a través de una visión completa de las pólizas de coche, hogar y salud.

Profundizamos en el funcionamiento de las franquicias y los límites máximos para ayudarte a comprender tus derechos y orientarte entre las pólizas de coche, hogar y salud.

Profundiza en los derechos del consumidor y el funcionamiento de las franquicias y los límites máximos.

Conclusiones

El panorama de los seguros en Italia está evolucionando hacia una mayor personalización y accesibilidad. Desde la protección indispensable del coche hasta la tutela estratégica de la salud y la profesión, las pólizas son instrumentos financieros que, si se usan correctamente, garantizan serenidad y estabilidad. La clave para un consumidor consciente reside en la información: comparar presupuestos, comprender las cláusulas técnicas como franquicias y límites máximos, y conocer los propios derechos son pasos obligados.

No hay que sufrir el seguro como un impuesto, sino elegirlo como un aliado. En un mundo cada vez más impredecible, invertir en la protección adecuada significa preservar el fruto del propio trabajo y garantizar un futuro más seguro para uno mismo y sus seres queridos. La innovación digital facilita este proceso, pero la responsabilidad de la elección final sigue estando, afortunadamente, en manos del individuo.

Preguntas frecuentes

La franquicia es un importe fijo en euros que corre a tu cargo (p. ej., 200 €), mientras que el descubierto es un porcentaje del daño (p. ej., 10 %). A menudo, las pólizas aplican ambos, eligiendo el más desfavorable para el asegurado.

Desde el 31 de diciembre de 2024 es obligatorio para todas las empresas con sede en Italia. Para los particulares, de momento, no existe una obligación legal, pero es muy recomendable dados los cambios climáticos.

Tienes un periodo de gracia de 15 días después del vencimiento durante el cual la cobertura sigue activa. Pasados los 15 días, el vehículo ya no está asegurado y, si circulas o lo dejas aparcado en la vía pública, te arriesgas a la inmovilización del vehículo y a multas elevadas.

Sí. Si vendes, das de baja o exportas el vehículo, tienes derecho al reembolso de la parte de la prima pagada y no disfrutada (excluidos los impuestos), o puedes transferir la póliza a un coche nuevo manteniendo la clase de mérito.

Para el seguro de Responsabilidad Civil de Automóviles, la oferta de indemnización debe llegar en un plazo de 30 días (si existe el parte amistoso firmado por ambos) o 60 días (sin acuerdo) para daños materiales. Para daños personales, el plazo es de 90 días. Si la compañía se retrasa, puedes presentar una reclamación.

¿Todavía tienes dudas sobre Seguros: Guía Completa de Pólizas, Derechos y Ahorro?

Escribe aquí tu pregunta específica para encontrar al instante la respuesta oficial de Google.

¿Te ha resultado útil este artículo? ¿Hay otro tema que te gustaría que tratara?

¡Escríbelo en los comentarios aquí abajo! Me inspiro directamente en vuestras sugerencias.