I Credit Default Swaps (CDS) sono uno degli strumenti finanziari più discussi e, spesso, meno compresi dal grande pubblico. Nati come una sorta di polizza assicurativa sul credito, hanno rapidamente evoluto il loro ruolo, diventando protagonisti di complesse strategie di investimento e, in alcuni casi, amplificatori di crisi finanziarie. Questo articolo esplora il funzionamento dei CDS, il loro impatto sul mercato, con un focus particolare sul contesto italiano ed europeo, e analizza come tradizione e innovazione si incontrano in questo affascinante angolo della finanza strutturata.

Immaginiamo di prestare denaro a un amico. Esiste sempre un piccolo rischio che non possa restituircelo. Ora, trasferiamo questa situazione su scala globale, dove le parti coinvolte sono banche, fondi di investimento e interi Stati. Il rischio di mancato pagamento, o default, diventa un fattore cruciale da gestire. I CDS nascono proprio per questo: offrire una protezione. Un investitore che detiene un’obbligazione (un titolo di debito) può acquistare un CDS per assicurarsi contro il rischio che l’emittente del titolo fallisca. In cambio di un premio periodico, il venditore del CDS si impegna a rimborsare il capitale in caso di insolvenza.

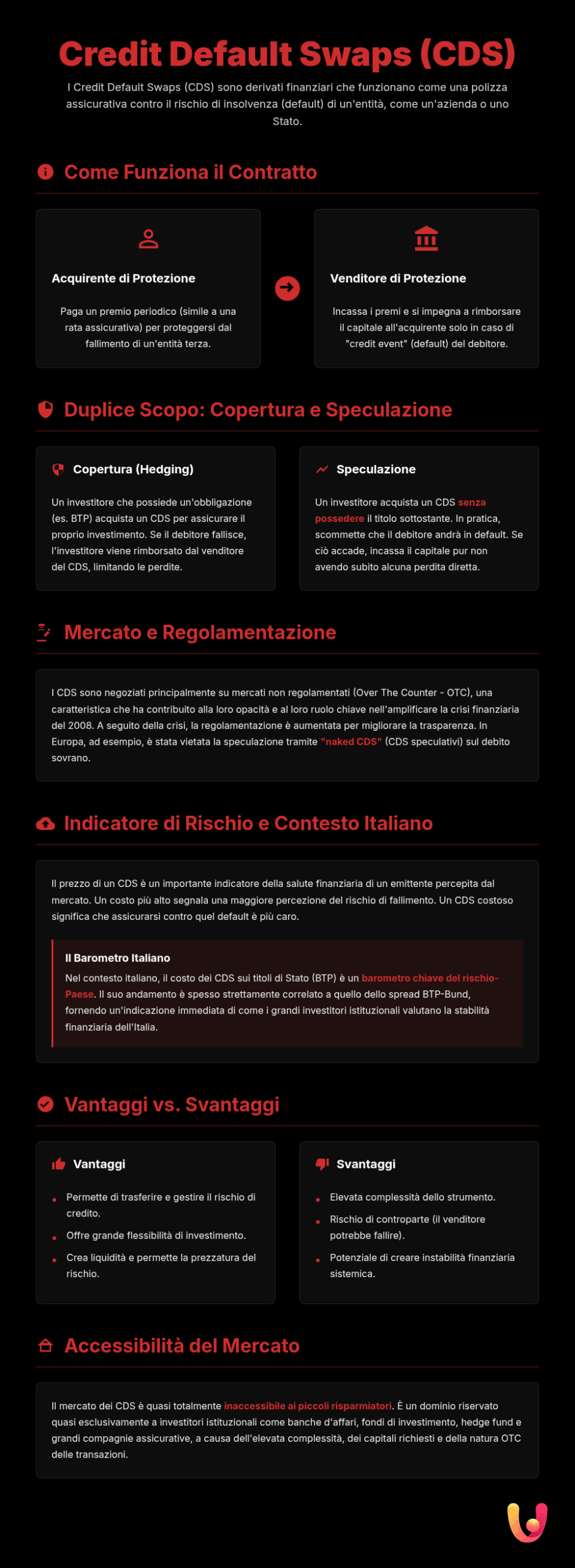

Cosa Sono i Credit Default Swaps (CDS)

Un Credit Default Swap è un contratto derivato bilaterale. Le due parti sono l’acquirente di protezione (protection buyer) e il venditore di protezione (protection seller). L’acquirente paga un premio periodico, simile a un premio assicurativo, al venditore. In cambio, il venditore si impegna a compensare l’acquirente nel caso in cui si verifichi un “evento di credito” predefinito, come il fallimento dell’entità di riferimento (ad esempio, una società o un governo). Questo strumento permette di trasferire il rischio di credito da un soggetto a un altro. È importante notare che l’acquirente non deve necessariamente possedere il titolo di debito sottostante; in questo caso, l’operazione ha una finalità puramente speculativa.

In sostanza, i CDS fungono da assicurazione finanziaria, proteggendo dal rischio di fallimento (default) di un debitore.

La Meccanica di un CDS: Un Esempio Pratico

Per capire meglio, consideriamo un esempio. Un fondo di investimento acquista 10 milioni di euro in obbligazioni emesse dalla società X. Per proteggersi dal rischio che la società X non riesca a ripagare il suo debito, il fondo acquista un CDS da una grande banca. Il fondo pagherà alla banca un premio annuale, calcolato come percentuale sul valore nominale delle obbligazioni. Se la società X dovesse fallire, la banca rimborserà al fondo i 10 milioni di euro. Se, invece, la società X onora il suo debito fino alla scadenza, il fondo avrà pagato i premi senza ricevere nulla in cambio, esattamente come accade con una polizza assicurativa tradizionale.

Il Mercato dei CDS: Tra Regolamentazione e Innovazione

I CDS sono negoziati principalmente sui mercati Over The Counter (OTC), ovvero mercati non regolamentati dove le transazioni avvengono direttamente tra le parti. Questa caratteristica ha contribuito alla loro rapida crescita ma anche alla loro opacità, un fattore che ha giocato un ruolo nella crisi finanziaria del 2008. Da allora, il mercato è stato oggetto di una maggiore regolamentazione per aumentare la trasparenza e la stabilità. L’International Swaps and Derivatives Association (ISDA), un’organizzazione privata, svolge un ruolo chiave nella standardizzazione dei contratti. In Europa, il Regolamento (UE) n. 236/2012 ha introdotto norme più stringenti, vietando ad esempio i cosiddetti “naked CDS” su emittenti sovrani, ovvero l’acquisto di protezione senza possedere il debito sottostante, per frenare la speculazione.

L’Italia e i CDS sul Debito Sovrano

Nel contesto europeo, i CDS sul debito sovrano hanno assunto un’importanza particolare durante la crisi dell’Eurozona. Per l’Italia, il cui debito pubblico è attentamente monitorato dai mercati, il prezzo dei CDS sui Buoni del Tesoro Poliennali (BTP) è diventato un indicatore chiave della percezione del rischio-Paese. Un aumento del costo dei CDS sull’Italia segnala che gli investitori percepiscono un rischio maggiore di default e, di conseguenza, richiedono un premio più alto per assicurare il debito. Questo valore è spesso correlato con lo spread BTP-Bund, anche se i due indicatori possono divergere, riflettendo dinamiche di mercato differenti. Ad esempio, il mercato dei CDS è tipicamente più specializzato e può reagire più rapidamente a nuove informazioni.

Go Bravo

Cambia ora la tua vita finanziaria!

È giunto il momento di guardare verso il futuro e tornare ad inseguire i tuoi sogni. Con Bravo puoi farlo!

Lavoriamo per estinguere i tuoi debiti con lo sconto più alto!

Woolsocks

Inizia subito a risparmiare e guadagnare con Woolsocks!

Ottieni rimborsi dai tuoi acquisti!

Risparmia 300€ all’anno con Woolsocks!

Ci sono tanti modi per risparmiare, ed uno di questi è fare acquisti con la funzione cashback!

Moneyfarm

Investi senza compromessi!

In Moneyfarm, vogliamo il meglio, senza compromessi, per i tuoi investimenti. Una piattaforma digitale e un team di consulenza sempre al tuo fianco.

Scegli come preferisci che venga gestito il tuo investimento.

Investi con l’aiuto di esperti!

Finanza Strutturata: Un Incontro tra Tradizione e Innovazione

I CDS sono un esempio emblematico di ingegneria finanziaria, una branca che combina strumenti finanziari tradizionali per creare prodotti innovativi. La finanza strutturata, di cui i CDS fanno parte, permette di gestire rischi complessi e creare nuove opportunità di investimento. In un mercato come quello italiano, dove la tradizione finanziaria si basa storicamente sul canale bancario, l’adozione di strumenti evoluti rappresenta una sfida e un’opportunità. L’innovazione tecnologica e la crescente integrazione dei mercati europei stanno spingendo anche le istituzioni finanziarie della cultura mediterranea ad adottare un approccio più sofisticato alla gestione del rischio, integrando prodotti strutturati come i CDS nelle loro strategie.

Francesco Zinghinì, esperto di fintech, sottolinea come l’innovazione stia democratizzando l’accesso a strumenti un tempo riservati a pochi, spingendo verso una maggiore consapevolezza dei rischi e delle opportunità anche per gli investitori non istituzionali.

Vantaggi e Svantaggi dei CDS

I Credit Default Swaps offrono indubbi vantaggi. Il principale è la capacità di isolare e trasferire il rischio di credito, permettendo agli investitori di proteggere i propri portafogli. Consentono inoltre di ottenere un’esposizione al rischio di credito senza dover acquistare direttamente l’asset sottostante, offrendo flessibilità e opportunità di arbitraggio. Tuttavia, la loro complessità e la natura OTC del mercato presentano rischi significativi. L’uso speculativo può creare volatilità e pressioni sui mercati, come visto durante la crisi del debito sovrano. Inoltre, il fallimento di un grande venditore di protezione (rischio di controparte) può avere effetti a catena sull’intero sistema finanziario, come dimostrò il caso di AIG durante la crisi del 2008.

Il Ruolo dei CDS come Indicatori di Mercato

Al di là della loro funzione di copertura o speculazione, i prezzi dei CDS sono diventati un importante barometro della salute finanziaria di un’azienda o di un Paese. Il loro valore, espresso in punti base, riflette la probabilità di default percepita dal mercato. Per esempio, se il CDS a 5 anni su un’emittente quota 200 punti base, significa che per assicurare 10 milioni di euro di debito, l’acquirente deve pagare un premio annuale di 20.000 euro (2% di 10 milioni). Gli analisti e gli ingegneri finanziari monitorano costantemente questi dati per anticipare le tendenze del mercato e valutare il sentiment degli investitori, spesso prima che questo si rifletta nei rating ufficiali o nei prezzi delle azioni e delle obbligazioni.

Tradizione Finanziaria Mediterranea e Innovazione Globale

La cultura finanziaria dei paesi mediterranei, inclusa l’Italia, è spesso percepita come più conservatrice e orientata alla relazione bancaria tradizionale. Tuttavia, la globalizzazione e la necessità di competere su mercati internazionali hanno spinto verso una rapida evoluzione. Strumenti come i CDS, nati nei mercati anglosassoni, sono oggi parte integrante delle strategie di gestione del rischio anche per le banche e le assicurazioni italiane. Questo processo di ibridazione tra tradizione e innovazione è fondamentale. Da un lato, la prudenza tipica di un approccio tradizionale aiuta a mitigare gli eccessi speculativi; dall’altro, l’adozione di strumenti innovativi come la cartolarizzazione e i derivati di credito è essenziale per rimanere competitivi e gestire efficacemente i rischi in un’economia globale interconnessa.

In Breve (TL;DR)

I Credit Default Swaps (CDS) sono derivati finanziari che agiscono come una polizza assicurativa, offrendo protezione contro il rischio di insolvenza di un’obbligazione o di un prestito.

Questi strumenti, nati come assicurazione contro il rischio di fallimento, possono influenzare profondamente la stabilità dell’intero sistema finanziario.

L’analisi è arricchita dalla prospettiva dell’esperto Francesco Zinghinì, che aiuta a comprendere il loro ruolo di assicurazione sul debito e il controverso impatto sulla stabilità finanziaria.

Conclusioni

I Credit Default Swaps sono strumenti a doppio taglio. Nati con il lodevole scopo di gestire il rischio di credito, si sono rivelati potenti strumenti speculativi che possono influenzare la stabilità finanziaria. Per l’Italia e l’Europa, comprendere a fondo questi derivati è cruciale non solo per gli addetti ai lavori, ma per chiunque voglia avere una visione chiara delle dinamiche che governano l’economia. La loro evoluzione riflette il costante dialogo tra la necessità di innovare per competere e la saggezza della tradizione nel porre limiti alla finanza fine a se stessa. In un mondo sempre più complesso, i CDS rimangono un indicatore fondamentale per decifrare la fiducia degli investitori e anticipare le tempeste finanziarie, ricordandoci che nel mercato globale, il rischio è un elemento che non può essere eliminato, ma solo gestito e trasferito.

Domande frequenti

Un Credit Default Swap, o CDS, è come una polizza assicurativa su un prestito o un’obbligazione. Chi acquista un CDS paga un premio periodico a un venditore. In cambio, il venditore si impegna a rimborsare il capitale nel caso in cui il debitore originale (ad esempio, un’azienda o uno Stato) non riesca a ripagare il suo debito.

No, in genere i piccoli risparmiatori non possono acquistare direttamente i CDS. Si tratta di un mercato riservato principalmente a investitori istituzionali come banche, fondi di investimento e grandi società finanziarie, anche perché il valore minimo di un contratto è solitamente molto elevato, nell’ordine di milioni di euro.

La differenza fondamentale è che per acquistare un CDS non è necessario possedere l’attività sottostante che si sta ‘assicurando’. Mentre per assicurare un’auto devi esserne il proprietario, chiunque può comprare un CDS sul debito di un’azienda o di uno Stato, anche solo per scommettere sul suo possibile fallimento.

Sì, i CDS comportano rischi significativi. Il rischio principale è quello di controparte: il venditore del CDS potrebbe non essere in grado di pagare in caso di default. Inoltre, la loro complessità e l’uso a fini speculativi possono renderli strumenti che, se usati in modo sconsiderato, possono contribuire a creare instabilità finanziaria, come accaduto nella crisi del 2008.

Il costo di un CDS, chiamato premio, è direttamente legato alla percezione del rischio di fallimento del debitore. Più alto è il rischio percepito che un’azienda o uno Stato non ripaghi il suo debito, più costoso sarà ‘assicurarsi’ tramite un CDS. Per questo motivo, il prezzo dei CDS è spesso visto come un indicatore della salute finanziaria di un emittente.

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.