Kurz gesagt (TL;DR)

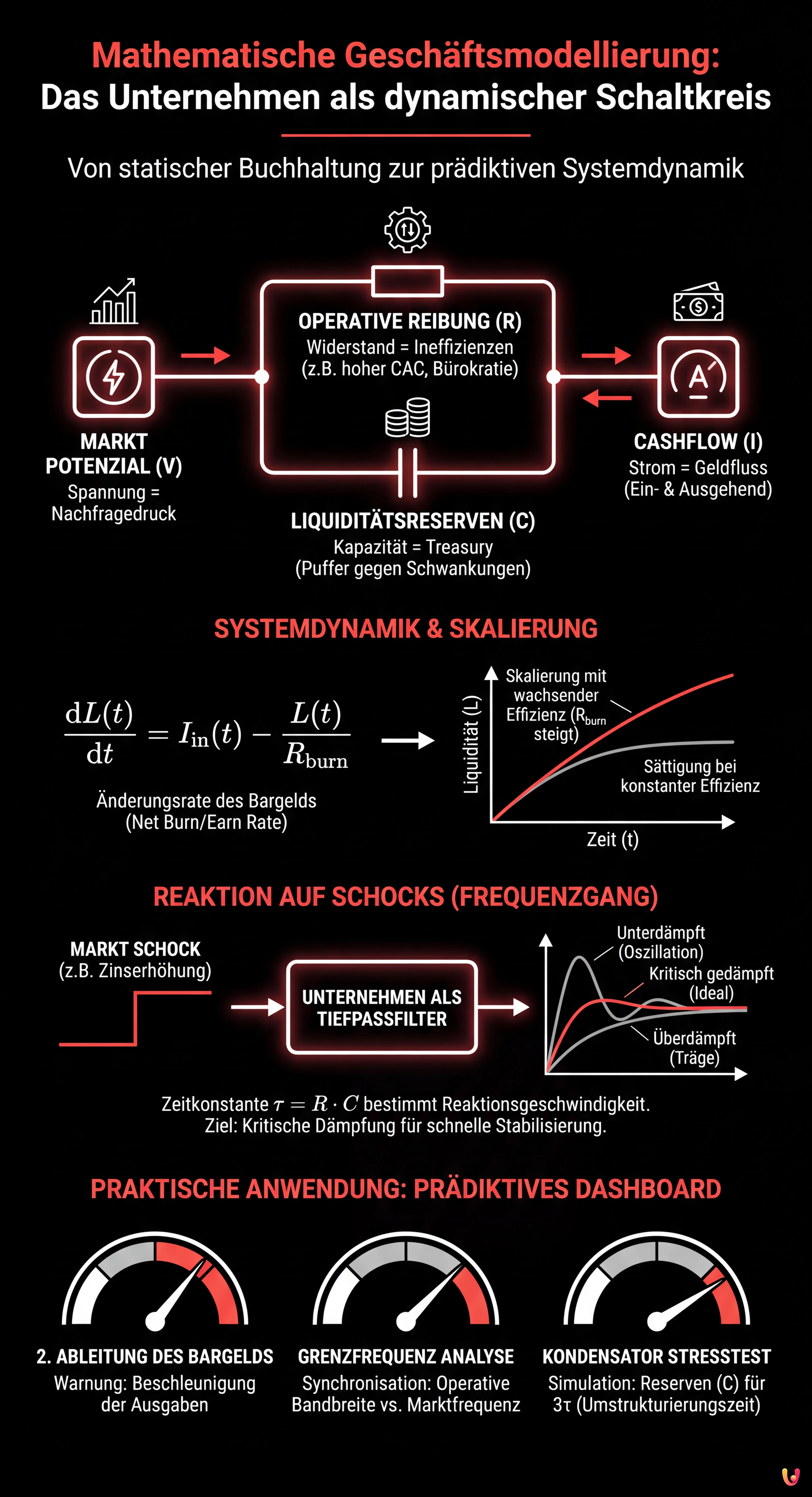

Die mathematische Modellierung transformiert die Unternehmensvision durch Anwendung der Gesetze elektrischer Schaltkreise, um die Grenzen der traditionellen statischen Buchhaltung zu überwinden.

Finanzströme werden als physikalische Größen analysiert, wobei Einnahmen und Ineffizienzen in Ströme und Widerstände umgewandelt werden, um die operative Nachhaltigkeit zu berechnen.

Die Verwendung von Differentialgleichungen bietet Managern und Analysten fortschrittliche prädiktive Werkzeuge, um Wachstum zu steuern und auf Marktschwankungen zu reagieren.

Der Teufel steckt im Detail. 👇 Lesen Sie weiter, um die kritischen Schritte und praktischen Tipps zu entdecken, um keine Fehler zu machen.

In der Unternehmenslandschaft des Jahres 2026 reicht die traditionelle Buchhaltung nicht mehr aus. Während Bilanzen uns eine statische Momentaufnahme der Vergangenheit liefern, ermöglicht uns die mathematische Geschäftsmodellierung, den Film der Zukunft Bild für Bild zu sehen. In diesem vertiefenden Artikel verabschieden wir uns von linearen Tabellenkalkulationen und wenden uns einem systemischen Ansatz zu, der aus der Elektrotechnik stammt: das Unternehmen als dynamischer elektrischer Schaltkreis.

Dieser Ansatz ist keine bloße Stilübung, sondern ein grundlegendes prädiktives Instrument für CFOs, Fintech-Gründer und Analysten, die die Phase der Skalierung in einem volatilen Markt bewältigen müssen. Wir werden analysieren, wie man Cashflows in Ströme, Reserven in Kondensatoren und Ineffizienzen in Widerstände umwandelt, indem wir Differentialgleichungen nutzen, um die Reaktion des Unternehmens auf Marktschocks zu antizipieren.

1. Jenseits der Metapher: Das Elektro-Finanz-Wörterbuch

Um eine effektive mathematische Geschäftsmodellierung aufzubauen, müssen wir zunächst einen rigorosen Isomorphismus zwischen elektrischen und finanziellen Größen herstellen. Wir sprechen nicht von einfachen poetischen Analogien, sondern von quantifizierbaren Variablen, die Erhaltungssätzen gehorchen.

Spannung (V) = Marktpotenzial / Nachfragedruck

In einem Schaltkreis ist die Spannung die Kraft, die die Elektronen antreibt. Im Geschäftswesen repräsentiert die Spannung (Voltage) die Potenzialdifferenz zwischen dem vom Produkt gebotenen Wert und dem Marktbedürfnis. Ein hohes Potenzial (exzellenter Product-Market Fit) erzeugt einen starken Verkaufsdruck.

Strom (I) = Cashflow (Geldfluss)

Der Strom ist die Bewegung der Ladung über die Zeit ($dQ/dt$). Im Unternehmen ist dies der Cashflow. Es ist entscheidend zu unterscheiden zwischen:

- $I_{in}$ (Eingehender Strom): Operative Einnahmen und Kapitalzufuhren (Eigenkapital/Fremdkapital).

- $I_{out}$ (Ausgehender Strom): Betriebsausgaben (OPEX) und Investitionen (CAPEX).

Widerstand (R) = Operative Reibung und Ineffizienzen

Der Widerstand verbraucht Energie in Form von Wärme. In unserem Modell repräsentiert $R$ alles, was die Umwandlung von Marktpotenzial in Nettogewinn behindert.

- Ein hoher CAC (Kundenakquisitionskosten) ist ein hoher Widerstand.

- Langsame bürokratische Prozesse (z. B. organisatorische Bloatware) erhöhen den internen Widerstand ($R_{int}$).

Kapazität (C) = Liquiditätsreserven (Runway)

Der Kondensator speichert Ladung. In einem Fintech ist die Kapazität ($C$) die Treasury (Finanzmittel). Ihre Funktion ist es, die Spannung (die operative Gesundheit) zu stabilisieren, wenn der eingehende Strom schwankt. Ein Unternehmen mit hoher Kapazität ($C$) kann Unterbrechungen von $I_{in}$ absorbieren, ohne dass das System kollabiert (Insolvenz).

2. Systemdynamik: Gleichungen für die Skalierung

Die wahre Kraft der mathematischen Geschäftsmodellierung zeigt sich, wenn wir die Zeit ($t$) einführen. Ein Unternehmen in der Skalierungsphase befindet sich nicht in einem stationären Zustand; es ist ein kontinuierlicher Übergangszustand.

Wir können die Veränderung der Liquidität ($L$) über die Zeit mit einer Differentialgleichung erster Ordnung modellieren, ähnlich dem Aufladen eines RC-Schaltkreises:

frac{dL(t)}{dt} = I_{in}(t) – frac{L(t)}{R_{burn}}

Wobei:

- $frac{dL}{dt}$ die Änderungsgeschwindigkeit des Bargelds ist (Net Burn/Earn Rate).

- $I_{in}(t)$ der zeitlich variable Einnahmestrom ist.

- $frac{L(t)}{R_{burn}}$ die Ausgaben proportional zur Größe des Unternehmens darstellt (je mehr man wächst, desto mehr gibt man aus, wobei $R_{burn}$ die Skaleneffizienz ist).

Der Ingenieurs-Insight: Wenn $R_{burn}$ (Effizienz) nicht proportional zur Skalierung steigt, wächst der Dissipationsterm linear mit der Liquidität, was zu einer schnellen Sättigung führt. Erfolgreiche Fintechs arbeiten daran, $R_{burn}$ nicht zu einer Konstanten, sondern zu einer mit der Zeit wachsenden Funktion zu machen (Skaleneffekte).

3. Frequenzgang-Analyse: Reagieren auf Schocks

Hier betreten wir das Gebiet des reinen Thought Leadership. Jedes Unternehmen hat seine eigene “Bandbreite”. Wie reagiert Ihr Unternehmen auf einen externen Schock, wie etwa eine plötzliche Zinserhöhung der EZB?

Das Unternehmen als Tiefpassfilter

Die meisten strukturierten Unternehmen verhalten sich wie ein Tiefpassfilter. Sie besitzen eine Trägheit (Fixkosten, mehrjährige Verträge, Personal), die sie daran hindert, auf hochfrequente Marktschwankungen (tägliches Rauschen) zu reagieren, ihnen aber erlaubt, sich an langfristige Trends anzupassen.

In einem Krisenszenario (z. B. plötzlicher Nachfrageeinbruch) wird diese Trägheit jedoch tödlich. Mathematisch wird dies durch die Zeitkonstante ($tau$) des Unternehmens bestimmt:

$tau = R cdot C$

- $R$ (Kostenrigidität): Wie schwer ist es, Kosten zu senken?

- $C$ (Reserven): Wie viel Bargeld haben wir?

Ein hohes $tau$ bedeutet, dass das Unternehmen langsam reagiert (die Spannung sinkt langsam, aber auch die Erholung ist langsam). In einem Fintech-Markt, der Agilität erfordert, ist das Ziel, ein Kontrollsystem (Management) zu haben, das $R$ dynamisch variieren kann.

Analyse des Zinsschocks (Sprungantwort)

Stellen wir uns eine Zinserhöhung als negativen Sprung-Input auf das Marktpotenzial ($V$) vor. Die Reaktion des Systems erfolgt nicht sofort. Die mathematische Geschäftsmodellierung erlaubt es uns, die Einschwingzeit (Settling Time) zu berechnen: Wie lange wird das Unternehmen brauchen, um ein neues Rentabilitätsgleichgewicht zu erreichen?

Wenn das System unterdämpft ist (knappe Reserven, emotionale Reaktionen des Managements, hohe Kostenvolatilität), wird das Unternehmen heftig oszillieren (Masseneinstellungen gefolgt von Entlassungen), bevor es sich stabilisiert. Ein kritisch gedämpftes System (das Ingenieursideal) erreicht das neue Gleichgewicht in kürzester Zeit ohne destruktive Schwingungen.

4. Praktische Anwendung: Das prädiktive Dashboard

Wie verwandelt man diese Theorie in die operative Praxis? Indem man statische Berichte zugunsten dynamischer Dashboards aufgibt, die Ableitungen überwachen.

- Überwachung der zweiten Ableitung des Bargelds: Schauen Sie nicht nur darauf, wie viel Sie ausgeben (Burn Rate, Geschwindigkeit), sondern auf die Beschleunigung der Ausgaben. Wenn die zweite Ableitung negativ ist, während die Einnahmen konstant sind, bremsen Sie in Richtung Abgrund.

- Berechnung der Grenzfrequenz: Analysieren Sie die Kostenstruktur. Was ist die maximale Änderungsfrequenz des Marktes, die Sie aushalten können? Wenn sich der Markt alle 3 Monate ändert (hohe Frequenz), Ihre Produktzyklen aber 12 Monate betragen (niedrige Frequenz), sind Sie außerhalb der Bandbreite. Das Signal kommt nicht durch.

- Stresstest der Kondensatoren: Simulieren Sie Szenarien, in denen $I_{in}$ auf Null fällt. Ist Ihre $C$ (Reserve) so dimensioniert, dass sie $3tau$ (drei Zeitkonstanten) abdeckt, die für die Umstrukturierung der Kosten ($R$) notwendig sind?

Fazit: Der Ingenieur am Steuer

Die Anwendung der mathematischen Geschäftsmodellierung, bei der das Unternehmen wie ein Schaltkreis behandelt wird, ist nicht nur eine akademische Übung. Es ist eine Methode zum Überleben. In einer Ära, in der Handelsalgorithmen in Millisekunden operieren und sich makroökonomische Bedingungen vierteljährlich ändern, ist es riskant, sich allein auf Intuition oder “Post-Mortem”-Buchhaltung zu verlassen.

Die Unternehmen, die im nächsten Jahrzehnt florieren werden, sind diejenigen, die ihre Finanzstruktur mit derselben rigorosen Aufmerksamkeit entwerfen, mit der man einen Mikroprozessor entwirft: durch Minimierung parasitärer Widerstände, korrekte Dimensionierung der Liquiditätskondensatoren und Sicherstellung, dass die operative Bandbreite mit der Marktfrequenz synchronisiert ist.

Häufig gestellte Fragen

Die mathematische Geschäftsmodellierung ist eine analytische Methode, die über die klassische Buchhaltung hinausgeht, indem sie das Unternehmen als dynamisches System ähnlich einem elektrischen Schaltkreis behandelt. Sie dient dazu, die zukünftige Entwicklung der Finanzströme und die Reaktion auf Marktschocks vorherzusagen, was es CFOs und Gründern ermöglicht, das Wachstum mit prädiktiven Instrumenten zu steuern, die auf physikalischen Gesetzen und Differentialgleichungen basieren, anstatt auf einfachen statischen Bilanzen.

In diesem isomorphen Modell entspricht die Spannung dem Marktpotenzial oder Nachfragedruck, während der Strom den ein- und ausgehenden Cashflow darstellt. Der Widerstand identifiziert operative Ineffizienzen wie hohe Kundenakquisitionskosten, und die Kapazität symbolisiert die Liquiditätsreserven, die notwendig sind, um das System während Schwankungen zu stabilisieren, indem sie als Stoßdämpfer gegen Volatilität wirken.

Gemäß dem auf das Geschäft angewandten Ohmschen Gesetz erfordert ein hoher Widerstand, verursacht durch Bürokratie oder langsame Prozesse, ein enormes Marktpotenzial, um denselben Cashflow aufrechtzuerhalten. Um erfolgreich zu skalieren, ist es entscheidend, dass die Effizienz nicht konstant bleibt, sondern sich mit der Zeit verbessert; andernfalls wachsen die Dissipationskosten linear mit der Liquidität, was das Unternehmen in Richtung einer schnellen Sättigung oder des Scheiterns führt.

Es bedeutet, dass das Unternehmen eine strukturelle Trägheit besitzt, bedingt durch Fixkosten und Verträge, die es daran hindert, sofort auf hochfrequente Marktschwankungen zu reagieren, wodurch das tägliche Rauschen gefiltert wird. Diese Eigenschaft kann jedoch während plötzlicher Krisen tödlich werden, wenn die Zeitkonstante des Unternehmens zu hoch ist, was die Organisation langsam bei der Anpassung an neue wirtschaftliche Szenarien wie einen Zinsanstieg macht.

Die Überwachung der zweiten Ableitung des Bargeldbestands ermöglicht es, die Beschleunigung der Ausgaben zu beobachten und nicht nur die aktuelle Verbrauchsgeschwindigkeit. Dieser Frühindikator fungiert als Warnsignal: Wenn die Beschleunigung negativ ist, während die Einnahmen konstant bleiben, bremst das Geschäft gefährlich in Richtung Insolvenz, was dem Management erlaubt einzugreifen, bevor die Situation irreversibel wird.

Fanden Sie diesen Artikel hilfreich? Gibt es ein anderes Thema, das Sie von mir behandelt sehen möchten?

Schreiben Sie es in die Kommentare unten! Ich lasse mich direkt von Ihren Vorschlägen inspirieren.