Navegar por el mundo del crédito en Italia puede parecer una tarea ardua, similar a cruzar un mar agitado sin brújula. Entre términos técnicos complejos, tipos de interés fluctuantes y una miríada de ofertas publicitarias, el consumidor medio a menudo se encuentra desorientado. La cultura mediterránea, históricamente ligada al ahorro y la prudencia, choca hoy con la necesidad de liquidez inmediata para realizar proyectos de vida o afrontar imprevistos.

Comprender los mecanismos que regulan la financiación no es solo una cuestión económica, sino un acto de responsabilidad hacia el propio futuro. En un contexto europeo en continua evolución, donde las directivas comunitarias se entrelazan con las normativas nacionales, estar informado es la única defensa real contra el sobreendeudamiento y las cláusulas abusivas. Esta guía nace para arrojar luz, ofreciendo herramientas prácticas para evaluar las propuestas y elegir con conocimiento de causa.

El conocimiento es la primera forma de protección: firmar un contrato de préstamo sin comprender cada una de sus cláusulas equivale a conducir un coche con los ojos vendados.

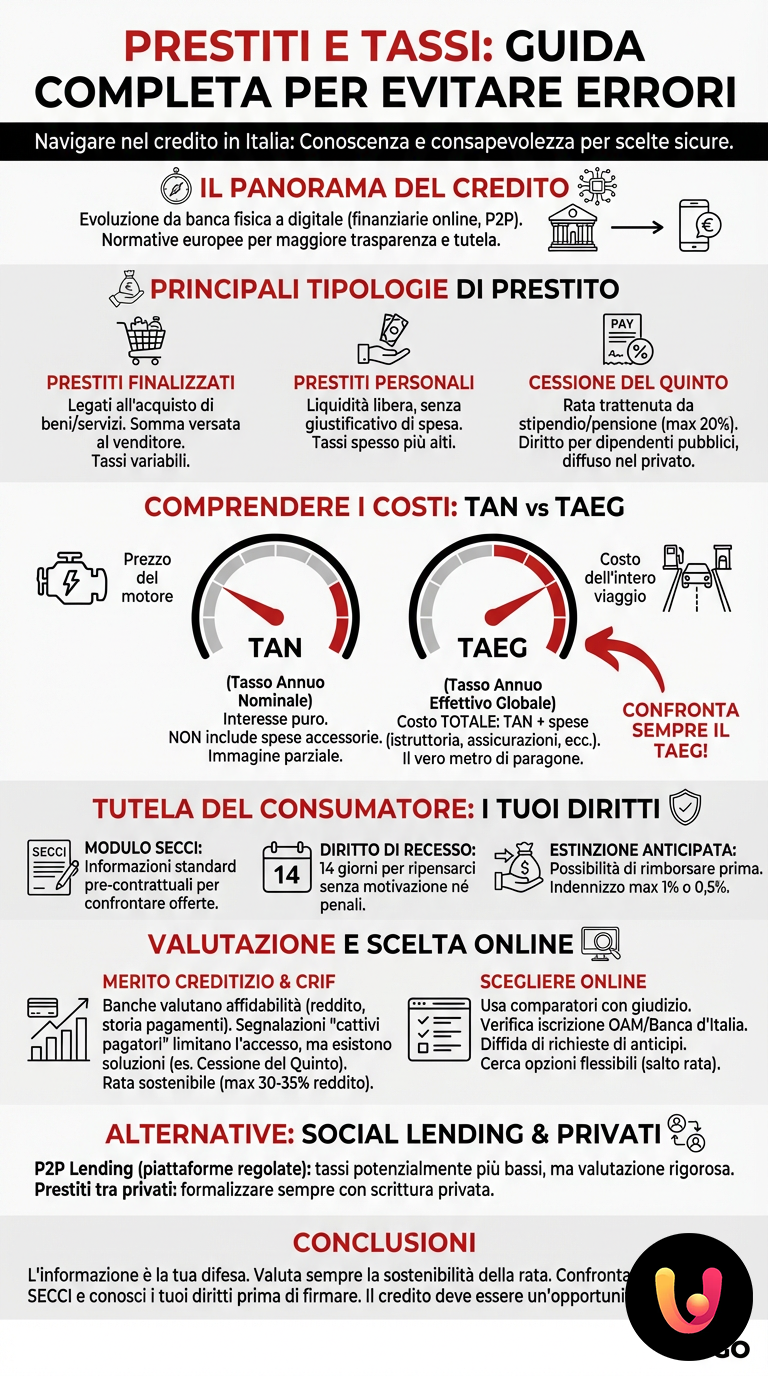

El panorama del crédito en Italia: entre tradición e innovación

El mercado del crédito italiano ha sufrido una transformación radical en las últimas décadas. Si antes el banco físico era el único punto de referencia, un lugar austero donde el director tenía la última palabra, hoy el escenario es mucho más fluido. La digitalización ha abierto las puertas a nuevos actores, como las financieras online y las plataformas de peer-to-peer lending, que ofrecen soluciones rápidas y a menudo más competitivas.

A pesar del avance de la tecnología, la impronta de la tradición sigue siendo fuerte. La relación de confianza, aunque mediada por las pantallas, sigue siendo central. Las familias italianas continúan viendo el préstamo como un instrumento a utilizar con cautela, prefiriendo a menudo soluciones con garantía o destinadas a la compra de bienes duraderos. Sin embargo, el acceso al crédito se ha democratizado, permitiendo también a sectores de la población anteriormente excluidos obtener liquidez.

Las normativas europeas han impulsado una mayor transparencia. El objetivo es armonizar las reglas para garantizar que un consumidor en Milán tenga las mismas protecciones que uno en Berlín o París. Este proceso de integración ha llevado a la introducción de estándares informativos rigurosos que los bancos deben respetar obligatoriamente antes de la firma de cualquier contrato.

Los principales tipos de préstamo

Existen diversas formas de financiación, cada una diseñada para responder a necesidades específicas. Conocerlas es el primer paso para evitar suscribir un producto inadecuado para nuestras necesidades. La distinción fundamental se suele hacer entre préstamos finalistas y préstamos personales no finalistas.

Préstamos finalistas

Este tipo de préstamo está directamente vinculado a la compra de un bien o servicio. Pensemos en la financiación para el coche, para los muebles o para un electrodoméstico. En este caso, la suma concedida no pasa por la cuenta corriente del solicitante, sino que se abona directamente al vendedor. Es una solución cómoda, a menudo propuesta directamente en el punto de venta, pero requiere atención a los tipos de interés aplicados, que pueden variar notablemente.

Préstamos personales

Los préstamos personales ofrecen mayor libertad. El banco concede una suma de dinero que el cliente puede utilizar a su discreción, sin tener que justificar el gasto. Son ideales para quienes necesitan liquidez para proyectos diversos, como una boda, un viaje o gastos médicos. Sin embargo, al no haber un bien físico como garantía, los tipos de interés pueden ser ligeramente más altos en comparación con los préstamos hipotecarios.

Cesión del quinto

Una peculiaridad muy italiana, muy apreciada por su seguridad y sostenibilidad, es la cesión del quinto del sueldo o de la pensión. Esta fórmula prevé que la cuota se retenga directamente de la nómina o del recibo de la pensión, hasta un máximo del 20 % del importe neto. Es un derecho para los empleados públicos y estatales, y cada vez más extendido también en el sector privado. Para profundizar en cómo funciona la renovación de este tipo de producto, es útil consultar una guía específica sobre el cálculo y renovación de la cesión del quinto.

Comprender los costes: TIN, TAE y gastos adicionales

El núcleo de la evaluación de un préstamo reside en la comprensión de sus costes. Con demasiada frecuencia, nos fijamos solo en la cuota mensual, ignorando los componentes que determinan el desembolso total. Dos acrónimos dominan los contratos: TIN y TAE. Confundirlos es el error más común y costoso que se puede cometer.

El TIN (Tipo de Interés Nominal) representa el tipo de interés puro aplicado por la entidad de crédito al capital bruto. Es, en esencia, la ganancia del banco sobre el dinero prestado. Sin embargo, el TIN no incluye los gastos adicionales y, por lo tanto, no ofrece una imagen veraz del coste real de la financiación.

La TAE (Tasa Anual Equivalente) es, en cambio, el indicador sintético del coste. Esta incluye el TIN más todos los gastos obligatorios: estudio, cobro de cuotas, seguros obligatorios e impuestos. Es la verdadera medida de comparación. Al comparar dos presupuestos, hay que fijarse exclusivamente en la TAE. Un préstamo con TIN cero pero con gastos de estudio elevados podría tener una TAE muy alta.

Recuerda: el TIN es el precio del motor, la TAE es el coste de todo el viaje, incluyendo gasolina, peajes y mantenimiento.

Para tener una idea clara de cuánto vas a pagar, es fundamental saber utilizar las herramientas adecuadas. Una simulación correcta puede ahorrarte cientos de euros. Puedes encontrar detalles sobre cómo realizar estas estimaciones leyendo el artículo sobre el cálculo de los intereses de un préstamo.

Protección del consumidor: tus derechos

El legislador, tanto italiano como europeo, ha construido una sólida red de protección en torno al consumidor. El “Código de Consumo” y el “Texto Único Bancario” son los pilares normativos que regulan la transparencia y la corrección en las relaciones entre banco y cliente. Conocer tus derechos te permite negociar con el banco con un mayor poder contractual.

El formulario SECCI

Antes de firmar cualquier contrato, tienes derecho a recibir el formulario SECCI (Información Normalizada Europea sobre el Crédito al Consumo). Este documento estandarizado resume todas las características del préstamo: importe, duración, tipos de interés, gastos y plan de amortización. Permite comparar diferentes ofertas de manera homogénea y transparente.

Derecho de desistimiento

¿Has firmado un contrato pero te lo has pensado mejor? La ley te concede 14 días para ejercer el derecho de desistimiento sin necesidad de dar ninguna justificación. En este plazo, puedes anular el contrato sin penalizaciones, devolviendo simplemente el capital que ya hayas recibido y los intereses devengados hasta ese momento.

Amortización anticipada

En cualquier momento de la vida del préstamo, el consumidor tiene la facultad de reembolsar anticipadamente, total o parcialmente, el importe adeudado. El banco puede aplicar una compensación, que, sin embargo, no puede superar el 1 % del importe reembolsado si falta más de un año para el vencimiento, o el 0,5 % si falta menos de un año. Esta opción es crucial para quienes consiguen recuperar liquidez y quieren reducir el coste de los intereses futuros.

Evaluación de la solvencia y centrales de riesgos

Antes de conceder un préstamo, el banco debe evaluar la fiabilidad del solicitante. Este proceso, llamado “credit scoring”, se basa en el análisis de los ingresos, la estabilidad laboral y el historial crediticio pasado. Los bancos consultan bases de datos como el CRIF para verificar si en el pasado ha habido retrasos en los pagos o impagos.

Estar registrado como “mal pagador” puede impedir el acceso al crédito tradicional. Sin embargo, es importante saber que estos registros no son eternos y existen procedimientos para su cancelación una vez regularizada la situación. Además, incluso con registros negativos, existen vías alternativas para obtener liquidez, siempre que se actúe con prudencia y se recurra a intermediarios serios. Para quienes se encuentran en esta situación, es aconsejable informarse sobre las soluciones reales para malos pagadores.

La evaluación de la solvencia también sirve para proteger al propio consumidor del riesgo de sobreendeudamiento. Un banco responsable nunca debería conceder un préstamo si la cuota mensual supera un cierto umbral de los ingresos disponibles (generalmente el 30-35 %), garantizando así que el cliente pueda mantener un nivel de vida digno.

Cómo elegir el mejor préstamo online

La búsqueda del préstamo perfecto se ha trasladado casi por completo a la web. Los comparadores online son herramientas potentísimas que permiten visualizar decenas de ofertas en pocos segundos. Sin embargo, el algoritmo no puede sustituir el juicio crítico. Hay que saber filtrar los resultados y leer la letra pequeña.

Al evaluar una oferta online, hay que verificar la fiabilidad de la entidad. Es fundamental comprobar que el intermediario esté debidamente inscrito en los registros del Banco de Italia o del OAM (Organismo de Agentes y Mediadores). Desconfía siempre de quien pida anticipos de dinero para “gastos de estudio” antes de la concesión del préstamo: es una señal típica de estafa.

Otro aspecto a considerar es la flexibilidad. Algunos préstamos online ofrecen opciones como “saltar cuota” o “cambiar cuota”, que permiten suspender o modificar el pago mensual en caso de dificultades temporales. Estas opciones pueden tener un coste ligeramente superior en términos de TAE, pero ofrecen una tranquilidad impagable. Para una visión detallada sobre cómo moverse en la red, lee la guía sobre cómo elegir el mejor préstamo online.

Préstamos entre particulares y social lending

La innovación financiera ha introducido modelos que eluden a los bancos tradicionales. El Social Lending, o préstamo entre particulares (P2P lending), pone en contacto directo a quienes tienen dinero para invertir con quienes lo necesitan, a través de plataformas digitales autorizadas. Este sistema promete tipos de interés más bajos para los solicitantes y rendimientos más altos para los prestamistas, gracias a la eliminación de los costes de intermediación bancaria.

En Italia, el sector está regulado y las plataformas deben operar bajo la supervisión del Banco de Italia. Es una opción interesante para quienes tienen una buena solvencia y buscan procedimientos ágiles y completamente digitales. Sin embargo, también en este caso, la evaluación del riesgo es rigurosa y no es un atajo para quienes no cumplen los requisitos de solvencia.

Distinto es el caso de los préstamos informales entre amigos o familiares. Aunque se basen en la confianza, siempre es aconsejable formalizar el acuerdo con un contrato privado para evitar malentendidos futuros o problemas con Hacienda. También existen plataformas que facilitan y formalizan estos intercambios. Para profundizar en este tema específico, puedes consultar el artículo sobre los préstamos entre particulares y el social lending.

En Breve (TL;DR)

Una guía completa para orientarse en el mundo del crédito, analizando tipos de préstamos, tipos de interés y los derechos fundamentales del consumidor.

Profundiza en tus derechos y aprende a comparar los diferentes tipos de financiación para moverte con seguridad en el mundo del crédito.

Profundiza en los derechos del consumidor y aprende a comparar las ofertas para elegir la financiación más segura y conveniente.

Conclusiones

El mundo de los préstamos es complejo, pero no tiene por qué asustar. La clave para moverse con seguridad reside en la información y en la conciencia de los propios derechos y deberes. Hemos visto cómo la TAE es la brújula para orientarse en los costes, cómo el formulario SECCI garantiza la transparencia y cómo la normativa italiana ofrece sólidas herramientas de protección como el derecho de desistimiento.

Ya se trate de un préstamo personal, de una cesión del quinto o de una financiación finalista, la regla de oro sigue siendo la misma: evaluar la sostenibilidad de la cuota con respecto a los ingresos reales. El crédito debe ser una oportunidad para mejorar la propia vida, no una cadena que limite la libertad futura. Tomarse el tiempo para comparar, leer y entender es la mejor inversión que se puede hacer antes de estampar la firma en un contrato.

Preguntas frecuentes

El TIN es el tipo de interés nominal anual que define los intereses puros, mientras que la TAE es la tasa anual equivalente e incluye todos los gastos adicionales, como los de estudio y los seguros. Para entender el coste real de la financiación, siempre hay que comparar la TAE.

Obtener un préstamo personal clásico es difícil si se está registrado en un fichero de morosos como el CRIF. Sin embargo, a menudo es posible acceder a la Cesión del Quinto del sueldo o de la pensión, ya que la garantía la constituye la nómina y no el historial crediticio del solicitante.

Sí, la normativa europea e italiana garantiza el derecho de desistimiento. Puedes anular el contrato de crédito en un plazo de 14 días desde la firma sin tener que dar ninguna justificación y sin pagar penalizaciones, enviando una carta certificada a la entidad bancaria o financiera.

El préstamo finalista está vinculado a la compra de un bien específico (como un coche o un mueble) y la suma se abona directamente al vendedor. El préstamo personal, en cambio, concede liquidez directamente en la cuenta del solicitante, que puede usarla para cualquier propósito sin justificantes.

Para verificar la usura, debes comparar el tipo de interés aplicado por la entidad con los umbrales de los tipos de usura publicados trimestralmente por el Banco de Italia. Si el tipo efectivo supera el umbral límite establecido para la categoría del préstamo, se considera ilegal.

¿Todavía tienes dudas sobre Préstamos y Tipos de Interés: Guía Completa para Evitar Errores?

Escribe aquí tu pregunta específica para encontrar al instante la respuesta oficial de Google.

¿Te ha resultado útil este artículo? ¿Hay otro tema que te gustaría que tratara?

¡Escríbelo en los comentarios aquí abajo! Me inspiro directamente en vuestras sugerencias.