L’Italia è storicamente un paese di proprietari immobiliari. La cultura mediterranea ci ha insegnato per decenni che il “mattone” è l’unico vero rifugio sicuro per i nostri risparmi. Tuttavia, il mondo finanziario è cambiato radicalmente negli ultimi anni, offrendo opportunità che sfidano la tradizione.

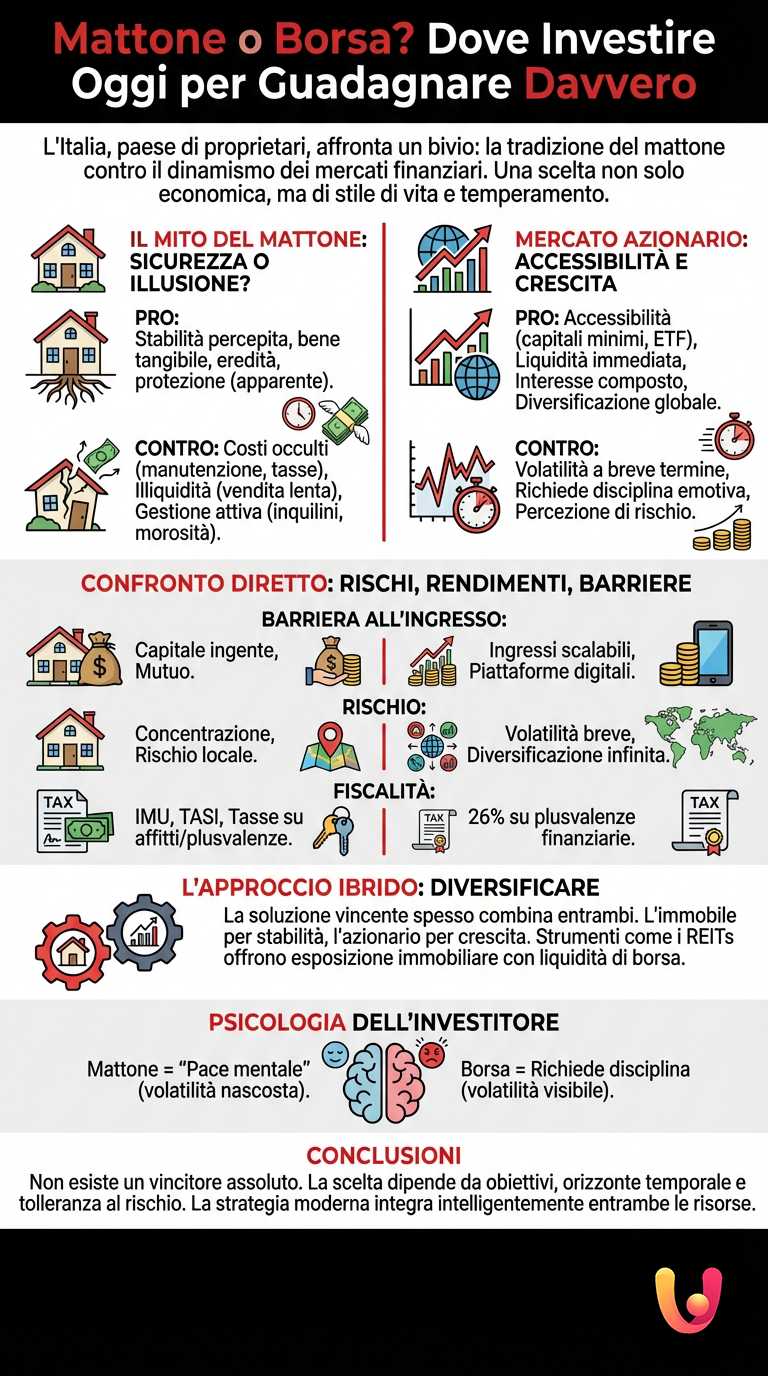

Oggi ci troviamo di fronte a un bivio fondamentale per la gestione del patrimonio. Da una parte c’è la tangibilità della casa, un bene fisico che si può vedere e toccare. Dall’altra c’è il dinamismo dei mercati finanziari, che promettono rendimenti potenzialmente superiori ma richiedono una mentalità diversa.

La scelta non è più scontata come un tempo. L’inflazione, i tassi di interesse variabili e la digitalizzazione dell’economia impongono una riflessione profonda. Non si tratta solo di scegliere dove mettere i soldi, ma di capire quale stile di vita e quali obiettivi finanziari si vogliono perseguire.

Scegliere tra immobiliare e azioni non è solo una questione di numeri, ma di temperamento: preferisci la tranquillità di un bene tangibile o la liquidità immediata di un click?

Il mito del mattone: sicurezza o illusione?

Investire in immobili è profondamente radicato nel DNA italiano. La casa rappresenta stabilità, un’eredità da lasciare ai figli e una protezione contro l’incertezza. La percezione comune è che il valore degli immobili non possa mai scendere a zero, a differenza delle azioni di una singola azienda.

Tuttavia, l’investimento immobiliare comporta costi occulti che spesso vengono ignorati. Manutenzione straordinaria, spese condominiali impreviste e tassazione patrimoniale erodono costantemente il rendimento lordo. Inoltre, la liquidità è il vero tallone d’Achille di questo settore: vendere un appartamento al giusto prezzo può richiedere mesi, se non anni.

Esiste poi l’opzione della messa a reddito. Affittare può generare un flusso di cassa costante, ma richiede una gestione attiva. Bisogna occuparsi degli inquilini, dei contratti e delle eventuali morosità. Per approfondire le dinamiche attuali del mercato degli affitti, è utile consultare un’analisi specifica su investire in immobili e la convenienza degli affitti.

Mercato Azionario: accessibilità e interesse composto

Il mercato azionario, al contrario, ha democratizzato l’accesso alla ricchezza. Oggi, grazie a piattaforme digitali e strumenti come gli ETF, è possibile investire in un paniere diversificato di aziende globali con capitali minimi. Non serve più essere milionari per partecipare agli utili delle più grandi imprese del mondo.

Il vantaggio principale delle azioni risiede nella loro liquidità immediata. Se hai bisogno di recuperare il tuo capitale, puoi vendere i tuoi titoli in pochi secondi durante gli orari di mercato. Non ci sono notai, agenzie immobiliari o lunghe trattative burocratiche da affrontare.

Storicamente, il mercato azionario globale ha offerto rendimenti medi annui superiori a quelli immobiliari, specialmente se si considera il potere dell’interesse composto sul lungo periodo. Per chi è alle prime armi, una guida semplice per iniziare a investire in borsa è il punto di partenza ideale per comprendere le meccaniche di base senza farsi travolgere dai tecnicismi.

Mentre l’immobile richiede capitale e manutenzione fisica, il mercato azionario lavora per te 24 ore su 24, sfruttando la crescita economica globale senza che tu debba cambiare una sola lampadina.

Go Bravo

Cambia ora la tua vita finanziaria!

È giunto il momento di guardare verso il futuro e tornare ad inseguire i tuoi sogni. Con Bravo puoi farlo!

Lavoriamo per estinguere i tuoi debiti con lo sconto più alto!

Woolsocks

Inizia subito a risparmiare e guadagnare con Woolsocks!

Ottieni rimborsi dai tuoi acquisti!

Risparmia 300€ all’anno con Woolsocks!

Ci sono tanti modi per risparmiare, ed uno di questi è fare acquisti con la funzione cashback!

Moneyfarm

Investi senza compromessi!

In Moneyfarm, vogliamo il meglio, senza compromessi, per i tuoi investimenti. Una piattaforma digitale e un team di consulenza sempre al tuo fianco.

Scegli come preferisci che venga gestito il tuo investimento.

Investi con l’aiuto di esperti!

Confronto diretto: Rischi, Rendimenti e Barriere all’ingresso

Per prendere una decisione informata, è necessario mettere a confronto i due asset su parametri oggettivi. Il primo ostacolo è la barriera all’ingresso. Acquistare un immobile richiede un capitale iniziale ingente o l’accensione di un mutuo, che vincola il reddito futuro per decenni. L’azionario permette ingressi scalabili, adatti a tutte le tasche.

Sul fronte del rischio, l’immobile è percepito come meno volatile, ma è soggetto al rischio di concentrazione. Se il quartiere si degrada o il mercato locale crolla, l’intero investimento ne risente. Le azioni sono molto volatili nel breve termine, con oscillazioni di prezzo quotidiane, ma permettono una diversificazione geografica e settoriale quasi infinita.

Un aspetto cruciale riguarda la fiscalità. Gli immobili sono soggetti a IMU, TASI e imposte di registro, oltre alla tassazione sui canoni di locazione. Gli investimenti finanziari in Italia sono generalmente tassati al 26% sulle plusvalenze realizzate. Capire come ottimizzare il carico fiscale è fondamentale; per questo consigliamo di leggere la guida su tasse e investimenti per evitare errori col fisco.

L’approccio ibrido: diversificare per proteggere il capitale

La contrapposizione netta tra mattone e borsa è spesso un falso dilemma. I portafogli più resilienti sono quelli che riescono a combinare entrambe le asset class. In un’ottica di diversificazione moderna, l’immobile fornisce stabilità e protezione dall’inflazione, mentre l’azionario offre crescita e liquidità.

Per chi non dispone di capitali sufficienti per acquistare un immobile fisico, esistono strumenti finanziari come i REITs (Real Estate Investment Trusts). Questi permettono di investire nel settore immobiliare attraverso la borsa, ottenendo i benefici di entrambi i mondi: esposizione al mattone ma con la liquidità di un’azione.

Costruire un portafoglio bilanciato richiede studio e pianificazione. Non bisogna limitarsi agli asset tradizionali, ma valutare una strategia complessiva che includa diverse tipologie di strumenti. Per approfondire questo concetto, è utile studiare la costruzione di un portafoglio moderno oltre azioni e obbligazioni.

Psicologia dell’investitore: il fattore emotivo

Al di là dei numeri, la scelta dipende molto dalla propria tolleranza allo stress. Vedere il proprio portafoglio azionario scendere del 20% durante una crisi può causare panico e portare a vendite irrazionali. L’immobile, non avendo un prezzo aggiornato in tempo reale su uno schermo, “nasconde” la volatilità e aiuta l’investitore a rimanere calmo.

La cultura italiana privilegia la “pace mentale” data dal possesso fisico. Tuttavia, questa tranquillità ha un costo opportunità. I capitali immobilizzati nel cemento non possono essere usati per cogliere nuove opportunità di mercato o per far fronte a emergenze immediate senza svendere il bene.

Il vero rischio non è nel mercato, ma nella reazione dell’investitore: la casa protegge dall’emotività perché illiquida, mentre la borsa richiede disciplina ferrea per non vendere nel momento sbagliato.

In Breve (TL;DR)

Analizziamo nel dettaglio vantaggi e svantaggi degli investimenti immobiliari rispetto al mercato azionario per aiutarti a diversificare il portafoglio in modo efficace.

Analizziamo vantaggi e rischi di entrambe le strategie per aiutarti a diversificare il portafoglio e massimizzare i rendimenti.

Esaminiamo vantaggi e rischi di entrambe le opzioni per aiutarti a diversificare il portafoglio e massimizzare i profitti.

Conclusioni

Non esiste un vincitore assoluto nella sfida tra investimenti immobiliari e mercato azionario. La risposta dipende interamente dagli obiettivi personali, dall’orizzonte temporale e dalla propensione al rischio. L’immobile rimane una scelta valida per chi cerca stabilità, uso diretto del bene e protezione a lunghissimo termine, accettando però costi di gestione e scarsa liquidità.

Il mercato azionario è invece lo strumento principe per chi vuole costruire ricchezza nel tempo sfruttando l’interesse composto, mantenendo la massima flessibilità e diversificazione. Per l’investitore moderno, la strategia vincente non è l’esclusione, ma l’integrazione intelligente di entrambe le risorse all’interno di una pianificazione finanziaria solida e ben strutturata.

Domande frequenti

Non esiste una risposta univoca poiché la scelta dipende dagli obiettivi personali, dall orizzonte temporale e dalla propensione al rischio dell investitore. Il mercato immobiliare offre stabilità e un bene tangibile ma soffre di scarsa liquidità e costi di gestione elevati, mentre la borsa garantisce rendimenti storicamente superiori e liquidità immediata pur essendo soggetta a maggiore volatilità nel breve termine. La strategia ideale spesso prevede una diversificazione che includa entrambe le asset class per bilanciare sicurezza e crescita.

Oltre al prezzo di acquisto, investire in immobili comporta spese spesso sottovalutate come la manutenzione straordinaria, le spese condominiali impreviste e una tassazione patrimoniale costante come IMU e TASI. A questi si aggiunge il rischio di illiquidità, dato che vendere un immobile al giusto prezzo può richiedere tempi lunghi, e l impegno necessario per la gestione attiva di inquilini, contratti ed eventuali morosità nel caso di messa a reddito.

Sì, è possibile esporsi al mercato immobiliare attraverso strumenti finanziari come i REITs, ovvero fondi che investono in proprietà immobiliari e sono quotati in borsa. Questa soluzione permette di beneficiare dei rendimenti del settore immobiliare mantenendo però la liquidità tipica delle azioni e l accessibilità anche con capitali ridotti, evitando al contempo gli oneri burocratici e di manutenzione legati al possesso fisico di un edificio.

Gli investimenti finanziari in Italia sono generalmente soggetti a un imposta del 26 per cento sulle plusvalenze realizzate, mentre la fiscalità immobiliare è più articolata e comprende imposte sul possesso e sui redditi da locazione. Valutare il carico fiscale è fondamentale, poiché le tasse sugli immobili erodono il rendimento lordo in modo diverso rispetto al prelievo fiscale sul capital gain azionario, che avviene solo al momento della vendita in profitto.

La liquidità del mercato azionario risiede nella possibilità di vendere i propri titoli in pochi secondi durante gli orari di negoziazione, recuperando immediatamente il capitale investito senza burocrazia complessa. Al contrario, la vendita di un immobile richiede passaggi lunghi come valutazioni, interventi di agenzie, atti notarili e trattative che possono durare mesi o anni, rendendo il capitale bloccato e non disponibile per emergenze immediate.

Hai ancora dubbi su Mattone o Borsa? Dove Investire Oggi per Guadagnare Davvero?

Digita qui la tua domanda specifica per trovare subito la risposta ufficiale di Google.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.