Pe Scurt (TL;DR)

Modelarea tradițională evoluează prin aplicarea principiilor ingineriei electronice pentru a trata compania ca un sistem dinamic și complex.

Variabilele fundamentale precum tensiunea și rezistența sunt redefinite matematic pentru a monitoriza fluxurile de numerar și ineficiențele operaționale critice.

Utilizarea ecuațiilor diferențiale și a analizei în frecvență oferă previziuni superioare privind solvabilitatea și reziliența la șocurile economice.

Diavolul se ascunde în detalii. 👇 Continuă să citești pentru a descoperi pașii critici și sfaturile practice pentru a nu greși.

În peisajul economic din 2026, modelarea financiară tradițională bazată pe foi de calcul statice își arată toate limitele. Într-o eră dominată de algoritmi de tranzacționare de înaltă frecvență și cicluri de inovare tot mai scurte, tratarea unei companii ca o serie de celule într-o foaie de calcul este o abordare învechită. În calitate de Senior Editor și analist de sisteme complexe, propun o schimbare radicală de paradigmă: aplicarea principiilor ingineriei electronice în managementul afacerilor.

Acest articol de thought leadership explorează modul în care ecuațiile diferențiale și teoria circuitelor pot prezice solvabilitatea unui Fintech în faza de scalare cu o precizie superioară contabilității clasice.

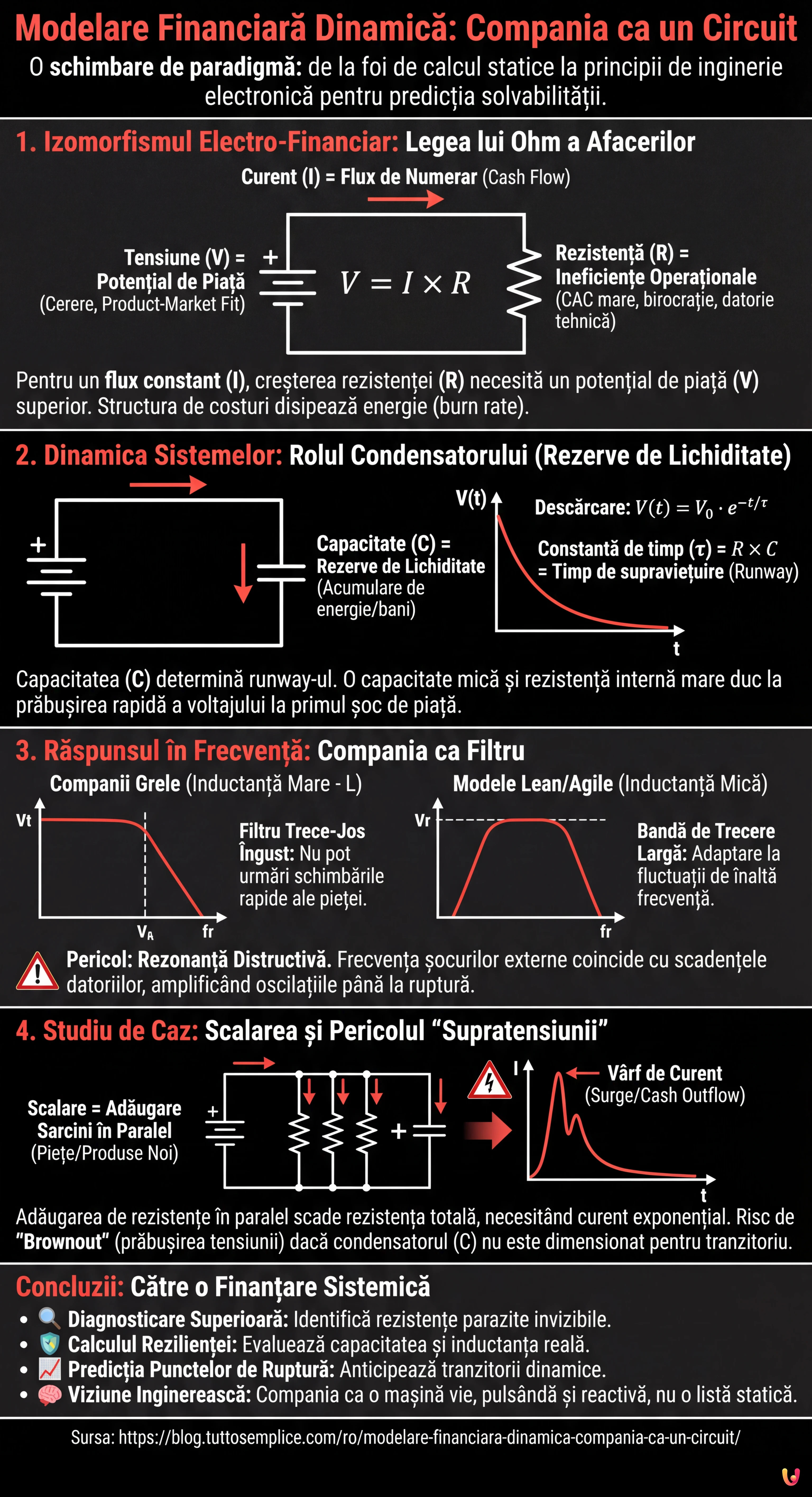

1. Dincolo de Metaforă: Izomorfismul Electro-Financiar

Nu vorbim despre simple analogii poetice, ci despre izomorfisme matematice. O companie este un sistem dinamic care prelucrează energie (capital) pentru a produce lucru mecanic (valoare). Pentru a construi o modelare financiară robustă, trebuie să redefinim variabilele fundamentale:

- Tensiune (V) = Potențial de Piață: Diferența de potențial care propulsează afacerea. Este cererea clientului sau Product-Market Fit. Fără tensiune, nu există flux.

- Curent (I) = Flux de Numerar (Cash Flow): Mișcarea efectivă a banilor prin organizație.

- Rezistență (R) = Ineficiențe Operaționale: Tot ceea ce împiedică fluxul: costuri ridicate de achiziție a clienților (CAC), procese birocratice, bloatware organizațional sau datorie tehnică.

- Capacitate (C) = Rezerve de Lichiditate: Capacitatea companiei de a acumula energie (bani) pentru a o elibera atunci când tensiunea scade.

Legea lui Ohm a Afacerilor

În forma sa cea mai simplă, legea lui Ohm ($V = I times R$) ne spune că pentru a menține un flux de numerar constant ($I$), dacă rezistențele interne ($R$) cresc, trebuie neapărat să găsim un potențial de piață ($V$) superior. Dacă piața este saturată (V constant) și ineficiențele cresc, fluxul de numerar se prăbușește. Este fizică elementară, și totuși multe startup-uri ignoră faptul că structura lor de costuri este o rezistență care disipează energie sub formă de căldură (burn rate).

2. Dinamica Sistemelor: Rolul Condensatorului (Cash Reserves)

Contabilitatea tradițională este o fotografie statică. Ingineria este un film. Introducem timpul ($t$) în ecuație. Într-un circuit RC (Rezistență-Condensator), curentul nu este instantaneu, ci depinde de sarcina condensatorului.

Ecuația care guvernează stabilitatea unui Fintech este similară cu cea de descărcare a unui condensator:

V(t) = V₀ * e^(-t/τ)

Unde $tau$ (Tau) este constanta de timp a sistemului, dată de $R times C$.

În modelarea financiară sistemică:

- τ (Tau) reprezintă timpul de supraviețuire (Runway) în absența unor noi venituri.

- Pentru a crește $tau$, un CFO poate crește $C$ (strângere de fonduri, umplerea condensatorului) sau, mai virtuos, poate crește $R$ înțeleasă ca rezistență de sarcină către exterior (reținerea valorii) și scădea rezistența parazită internă.

O companie cu capacitate mică ($C$) și rezistență internă mare ($R$ parazită) are o constantă de timp foarte mică: la primul șoc de piață (scăderea lui $V$), voltajul ajunge la zero instantaneu. Falimentul este un fenomen de tranzitoriu electric.

3. Răspunsul în Frecvență: Compania ca Filtru

Aici intrăm pe teritoriul analizei predictive avansate. Piețele nu sunt în curent continuu (DC); sunt în curent alternativ (AC). Ratele dobânzilor BCE, inflația și sentimentul consumatorilor oscilează cu frecvențe diferite.

Fiecare companie are propriul său Răspuns în Frecvență. Cum reacționează modelul vostru de afaceri la o creștere bruscă a ratelor (impuls treaptă) față de un declin lent al cererii (frecvență joasă)?

Structura Costurilor și Banda de Trecere

Putem modela compania ca un Filtru Trece-Jos:

- Costuri Fixe Ridicate (Inductanță Mare – L): Companiile grele (ex. producția tradițională) au o “inductanță” mare. Se opun schimbărilor rapide de curent. Dacă piața își schimbă direcția rapid (frecvență înaltă), compania nu poate urmări semnalul. Fluxul se întrerupe.

- Modele Lean/Agile (Inductanță Mică): Fintech-urile moderne încearcă să minimizeze inductanța. Acest lucru permite o “bandă de trecere” mai largă: compania se poate adapta la fluctuațiile pieței de înaltă frecvență fără a rupe circuitul.

O analiză a răspunsului în frecvență (Diagrama Bode a afacerii) ar dezvălui că multe companii eșuează nu din lipsă de profit, ci din cauza rezonanței distructive: frecvența șocurilor externe coincide cu frecvența naturală a scadențelor datoriilor, amplificând oscilațiile până la ruptura structurală.

4. Studiu de Caz: Scalarea unui Fintech în 2026

Să ne imaginăm un Fintech care trebuie să scaleze. În modelarea financiară clasică, se proiectează o creștere liniară. În modelul nostru de circuit, scalarea este adăugarea de sarcini în paralel la rețea.

Fiecare piață nouă sau produs nou este o rezistență de sarcină suplimentară ($R_L$) conectată în paralel. Fizica ne învață că adăugarea de rezistențe în paralel scade rezistența totală echivalentă, necesitând o creștere exponențială a curentului ($I$) pentru a menține tensiunea ($V$) stabilă.

Pericolul “Supratensiunii” (Surge): Când se deschide o piață nouă (se închide întrerupătorul), apare un vârf de curent (Cash Outflow). Dacă condensatorul ($C$ – Lichiditate) nu este dimensionat pentru acest tranzitoriu, tensiunea sistemului se prăbușește sub pragul operațional minim (Brownout), ducând la blocarea operațiunilor.

Ecuații pentru Stabilitate

Pentru a preveni acest lucru, CFO-ul Inginer trebuie să calculeze Slew Rate-ul maxim sustenabil: viteza maximă cu care ieșirile de numerar pot crește fără a epuiza condensatorul înainte ca bucla de feedback a veniturilor (întoarcerea semnalului) să reîncarce sistemul.

Concluzii: Către o Finanțare Sistemică

Adoptarea unei viziuni inginerești permite vizualizarea companiei nu ca o listă de intrări contabile, ci ca o mașină vie, pulsândă și reactivă. Modelarea financiară bazată pe circuite oferă instrumente de diagnosticare superioare:

- Identifică rezistențele parazite invizibile în P&L.

- Calculează adevărata reziliență la șocuri (capacitate și inductanță).

- Prezice punctele de ruptură dinamice (tranzitorii) care scapă analizelor statice.

Într-o lume interconectată, unde viteza de transmisie a informațiilor este instantanee (ca un semnal Bluetooth cu latență scăzută), gestionarea unei companii cu instrumente statice este ca navigarea în spațiu cu o hartă rutieră. Este timpul să trecem la sistemele de control dinamic.

Întrebări frecvente

Modelarea financiară dinamică este o abordare inovatoare care aplică principiile ingineriei electronice și ale fizicii în managementul afacerilor, depășind limitele foilor de calcul statice. În acest model, compania este analizată ca un sistem complex în care capitalul este energie, iar variabilele financiare corespund mărimilor electrice, permițând predicția solvabilității și a rezilienței la șocurile de piață cu o precizie superioară contabilității clasice.

În contextul de afaceri, Legea lui Ohm sugerează că pentru a menține un flux de numerar constant, identificat ca și Curent, este necesar să se echilibreze potențialul de piață, adică Tensiunea, cu ineficiențele operaționale, care acționează ca Rezistență. Dacă rezistențele interne, cum ar fi birocrația sau costurile de achiziție, cresc, compania trebuie să găsească o piață cu un potențial superior sau riscă să disipeze energia financiară sub formă de burn rate, compromițând stabilitatea sistemului.

Rezervele de lichiditate sunt echivalate cu un condensator într-un circuit electric, având funcția fundamentală de a acumula energie pentru a o elibera atunci când tensiunea pieței scade. Capacitatea acestui condensator determină constanta de timp a sistemului, influențând direct runway-ul companiei, adică timpul de supraviețuire operațională în absența unor noi venituri, înainte ca voltajul afacerii să scadă la zero.

Analizând piața ca un sistem de curent alternativ, o companie poate falimenta nu din lipsă de profit, ci din cauza unui răspuns în frecvență inadecvat. Rezonanța distructivă apare atunci când frecvența șocurilor externe, cum ar fi inflația sau ratele dobânzilor, coincide cu frecvența naturală a scadențelor datoriilor interne, amplificând oscilațiile financiare până la cauzarea unei rupturi structurale a organizației.

Scalarea este văzută ca adăugarea de sarcini rezistive în paralel la rețeaua companiei, o operațiune care reduce rezistența totală, dar necesită o creștere exponențială a curentului de numerar pentru a menține stabilitatea. Riscul principal este apariția unui vârf de absorbție inițial care, dacă nu este susținut de un condensator de lichiditate dimensionat adecvat, poate duce la o scădere bruscă a tensiunii operaționale, cauzând un blocaj al activităților cunoscut sub numele de brownout.

Ați găsit acest articol util? Există un alt subiect pe care ați dori să-l tratez?

Scrieți-l în comentariile de mai jos! Mă inspir direct din sugestiile voastre.