Italien, ein Land, in dem Tradition und Innovation miteinander verwoben sind, erlebt einen stillen, aber unaufhaltsamen Wandel in der Welt des Zahlungsverkehrs. Die Geste, eine Karte zu reichen oder ein Smartphone an das POS-Terminal zu halten, ist alltäglich geworden – eine Gewohnheit, die den historischen Handwerksbetrieb mit dem modernsten Start-up verbindet. Für Kleinunternehmer ist diese Entwicklung nicht nur eine Frage der Modernität, sondern ein strategischer Hebel, um zu wachsen und wettbewerbsfähig zu bleiben. Die Akzeptanz kontaktloser Zahlungen bedeutet, auf die neuen Bedürfnisse der Verbraucher einzugehen, die Cashflows zu optimieren und die Türen zu einem zunehmend digitalisierten und internationalen Markt zu öffnen. Dieser Leitfaden untersucht die konkreten Vorteile und analysiert die Kosten von POS-Terminals und bietet einen Kompass zur Orientierung in einem mittlerweile gefestigten kulturellen und wirtschaftlichen Wandel.

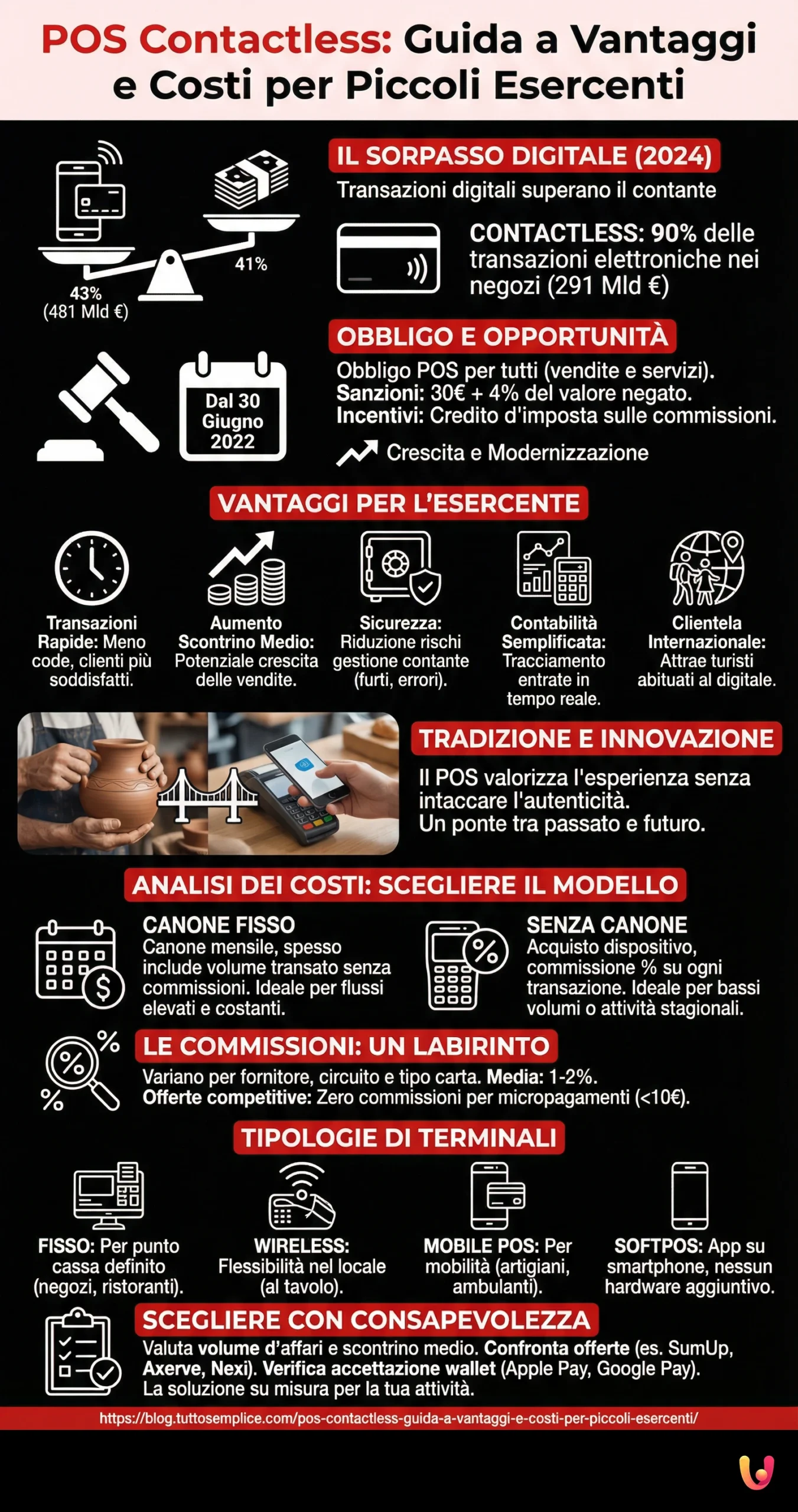

Im Jahr 2024 überstieg der Wert digitaler Transaktionen in Italien erstmals den von Barzahlungen. Dieses historische Überholmanöver, bestätigt durch das Osservatorio Innovative Payments des Politecnico di Milano, markiert einen Punkt ohne Wiederkehr. Elektronische Zahlungen erreichten 481 Milliarden Euro und machten 43 % des Gesamtkonsums aus, gegenüber 41 % Bargeld. Eine Hauptrolle in dieser Revolution spielt die kontaktlose Technologie, die mittlerweile fast 90 % der elektronischen Transaktionen in physischen Geschäften ausmacht, mit einem Wert von 291 Milliarden Euro. Dieser Wandel wurde nicht nur von den Verbrauchern vorangetrieben, sondern auch durch ein neues Bewusstsein der Händler. Eine Ipsos-Umfrage zeigt, dass über 53 % der kleinen italienischen Händler mittlerweile Kartenzahlungen bevorzugen und deren strategische Bedeutung erkennen.

Die kontaktlose Revolution: Eine Chance für den kleinen Einzelhandel

Die Einführung der Pflicht zur Akzeptanz elektronischer Zahlungen war ein Wendepunkt für das italienische Handelsgefüge. Seit dem 30. Juni 2022 sind alle Personen, die Produkte verkaufen oder Dienstleistungen erbringen, einschließlich Handwerker und Freiberufler, verpflichtet, über ein POS-Terminal zu verfügen. Die Vorschriften sehen spezifische Sanktionen für diejenigen vor, die sich nicht daran halten: ein festes Bußgeld von 30 Euro zuzüglich 4 % des Werts der verweigerten Transaktion. Diese Verpflichtung gilt für jeden Betrag, wodurch die alte 5-Euro-Schwelle abgeschafft und digitale Zahlungen faktisch zu einem Recht des Verbrauchers gemacht wurden. Das Ziel ist zweifach: die Rückverfolgbarkeit von Transaktionen zu erhöhen, um Steuerhinterziehung zu bekämpfen, und das Zahlungssystem zu modernisieren, um Italien an europäische Standards anzupassen. Dieser regulatorische Schub, kombiniert mit Anreizen wie der Steuergutschrift auf Provisionen, hat die Einführung von POS-Geräten beschleunigt und eine Pflicht in eine Wachstumschance verwandelt.

Greifbare Vorteile für den Händler

Die Einführung eines kontaktlosen Zahlungssystems geht weit über die bloße Einhaltung von Gesetzen hinaus. Für einen Kleinunternehmer sind die Vorteile konkret und unmittelbar. Zunächst verbessert sich das Kundenerlebnis: Zahlungen werden schneller und flüssiger, was Warteschlangen an der Kasse reduziert und die allgemeine Zufriedenheit erhöht. Dies führt zu einer höheren Wahrscheinlichkeit der Kundenbindung und einer potenziellen Steigerung des durchschnittlichen Bonwerts. Darüber hinaus werden Risiken und Kosten im Zusammenhang mit der Bargeldverwaltung reduziert, wie z. B. Fehler beim Wechselgeld, Diebstähle oder Bankeinzahlungen. Die Digitalisierung der Einnahmen bietet zudem einen klaren Echtzeit-Überblick über die Eingänge, was die Buchhaltung und Finanzplanung vereinfacht. Schließlich öffnet die Akzeptanz elektronischer Zahlungen, einschließlich solcher per Smartphone und Smartwatch, die Türen für eine breitere und internationale Kundschaft, wie z. B. Touristen, die zunehmend an die Nutzung digitaler Instrumente gewöhnt sind.

Tradition und Innovation: Eine gewinnbringende Kombination

In einem kulturellen Kontext wie dem mediterranen, in dem persönliche Beziehungen und Tradition einen unschätzbaren Wert haben, kann technologische Innovation wie eine Bedrohung wirken. Das kontaktlose POS kann jedoch zu einer Brücke zwischen Vergangenheit und Zukunft werden. Stellen wir uns eine Handwerkswerkstatt im historischen Zentrum einer Kunststadt vor. Der Kunde, vielleicht ein ausländischer Tourist, bewundert ein handgefertigtes Produkt, das Ergebnis alter Weisheit ist. Zum Zeitpunkt der Zahlung schmälert die Möglichkeit, eine kontaktlose Karte oder das eigene Smartphone zu verwenden, nicht die Authentizität des Erlebnisses, sondern macht es bequemer und zugänglicher. Der Händler seinerseits muss nicht auf seine Identität verzichten. Er kann weiterhin die Geschichte seines Produkts erzählen und die Beziehung zum Kunden pflegen, indem er einfach ein Werkzeug integriert, das einem modernen Bedürfnis entspricht. Innovation ersetzt in diesem Fall nicht die Tradition, sondern unterstützt sie und ermöglicht es ihr, auf einem globalen Markt zu gedeihen.

Kostenanalyse: So wählen Sie das richtige POS-Terminal

Die Wahl des POS-Terminals ist ein entscheidender Schritt und muss auf der Grundlage der spezifischen Bedürfnisse des Unternehmens abgewogen werden. Die zu berücksichtigenden Kosten beschränken sich nicht auf Transaktionsgebühren, sondern umfassen verschiedene Posten. Es gibt hauptsächlich zwei Angebotsmodelle: solche mit einer festen monatlichen Gebühr, die oft ein bestimmtes Transaktionsvolumen ohne Provisionen beinhaltet, und solche ohne monatliche Gebühr, die den Kauf des Geräts und die Anwendung einer prozentualen Provision auf jede Zahlung vorsehen. Es ist wichtig, das eigene Geschäftsvolumen, den durchschnittlichen Transaktionswert und die Art der Kundschaft zu bewerten, um festzustellen, welche Lösung am vorteilhaftesten ist. Ein Geschäft mit vielen Transaktionen mit kleinen Beträgen könnte von einem Angebot ohne Grundgebühr mit wettbewerbsfähigen Provisionen profitieren, während ein Geschäft mit einem höheren und konstanten Einnahmestrom eine feste monatliche Gebühr möglicherweise günstiger findet.

Die Gebühren: Ein Labyrinth, das es zu entschlüsseln gilt

Gebühren stellen oft die Hauptsorge für Händler dar. Diese können je nach Dienstanbieter, Zahlungskreis (wie Bancomat, Visa oder Mastercard) und Art der verwendeten Karte (Kredit-, Debit-, Firmenkarte) erheblich variieren. Im Durchschnitt liegen die Kosten für den Händler zwischen 1 % und 2 % des Transaktionswerts. Der Markt wird jedoch immer wettbewerbsfähiger, wobei neue Fintech-Betreiber innovative und transparente Lösungen anbieten. Einige Angebote sehen null Gebühren für Mikrozahlungen vor, beispielsweise unter 10 Euro, um die Nutzung von elektronischem Geld auch für kleine Einkäufe zu fördern. Es ist wichtig, die Verträge sorgfältig zu lesen und die verschiedenen Vorschläge zu vergleichen, wobei nicht nur auf den Prozentsatz der Provision, sondern auch auf eventuelle versteckte Kosten oder vertragliche Bindungen zu achten ist.

Arten von Terminals: Von stationär bis mobil

Die Technologie bietet heute eine breite Palette an POS-Terminals, die für jede Art von Tätigkeit geeignet sind. Das stationäre POS ist das traditionelle Modell, das per Kabel an die Telefonleitung oder das Internet angeschlossen ist, ideal für diejenigen, die einen festen Kassenplatz wie Geschäfte oder Restaurants haben. Das drahtlose POS bietet mehr Flexibilität und ermöglicht es, das Terminal zum Tisch des Kunden oder innerhalb des Geschäfts zu bringen. Für diejenigen, die mobil arbeiten, wie Handwerker, Freiberufler oder Straßenverkäufer, ist das Mobile POS die perfekte Lösung. Dabei handelt es sich um kleine Kartenlesegeräte, die sich per Bluetooth mit einem Smartphone oder Tablet verbinden und diese in ein komplettes, kostengünstiges und tragbares Kassensystem verwandeln. Schließlich stellen Software-POS-Lösungen (SoftPOS) die Grenze der Innovation dar und ermöglichen es, kontaktlose Zahlungen direkt auf einem fähigen Smartphone zu akzeptieren, ohne dass zusätzliche Hardware erforderlich ist.

Bewusst wählen: Das maßgeschneiderte POS für Sie

Es gibt kein absolut „bestes“ POS, aber es gibt die Lösung, die am besten zur eigenen unternehmerischen Realität passt. Für einen Freiberufler, der nur wenige elektronische Zahlungen pro Monat erhält, kann ein kostengünstiges Gerät ohne monatliche Gebühr, wie sie von SumUp oder myPOS angeboten werden, die ideale Wahl sein, da nur eine Provision auf die tatsächliche Nutzung gezahlt wird. Für eine Bar oder ein kleines Geschäft mit einem konstanten Kundenstrom könnte ein Angebot wie das von Axerve mit fester monatlicher Gebühr günstiger sein, da die Provisionen bis zu einer bestimmten Einnahmeschwelle entfallen. Die Lösungen von Nexi hingegen bieten Komplettpakete, die zusätzliche Dienstleistungen für die Unternehmensführung beinhalten. Es ist wichtig, das eigene Geschäftsmodell zu analysieren: Ein Restaurant hat andere Bedürfnisse als ein Klempner und eine Modeboutique andere als ein Tabakladen. Die Wahl muss auf konkreten Daten und einer realistischen Prognose der eigenen Einnahmen basieren. Ziehen Sie die Möglichkeit in Betracht, Zahlungen über Wallets auf dem Smartphone wie Apple Pay und Google Pay zu akzeptieren, eine Funktion, die mittlerweile bei den meisten modernen Terminals Standard ist.

Kurz gesagt (TL;DR)

Dieser Leitfaden analysiert die Vorteile und Kosten von kontaktlosen POS-Terminals und hilft Kleinunternehmern und Freiberuflern, die beste Lösung für ihre Tätigkeit zu wählen.

Entdecken Sie, wie elektronische Zahlungen Ihr Geschäft wachsen lassen können und welche realen Kosten für ein POS-Terminal zu berücksichtigen sind.

Schließlich untersuchen wir die mit POS-Terminals verbundenen Kosten und leiten Sie bei der Wahl der geeignetsten und günstigsten Lösung an.

Fazit

Die Einführung kontaktloser Zahlungen ist keine Wahl mehr, sondern eine strategische Notwendigkeit für Kleinunternehmer in Italien. Die Marktentwicklung und die Gewohnheiten der Verbraucher, die sich zunehmend an digitalen Lösungen orientieren, machen die Integration eines POS-Terminals unumgänglich. Abgesehen von der gesetzlichen Verpflichtung sind die Vorteile in Bezug auf Effizienz, Sicherheit und Kundenzufriedenheit unbestreitbar. Obwohl die Kosten eine wichtige Variable darstellen, bietet der heutige Markt eine breite Palette flexibler und wettbewerbsfähiger Lösungen, die sich an die Bedürfnisse jedes einzelnen Unternehmens anpassen können, vom Freiberufler bis zum historischen Laden. Das richtige POS zu wählen, sich zu informieren und Angebote zu vergleichen, bedeutet, in die Zukunft des eigenen Unternehmens zu investieren und den Reichtum der italienischen Tradition mit den Chancen der digitalen Innovation zu verbinden. Ein grundlegender Schritt, um wettbewerbsfähig zu bleiben und in einer sich ständig verändernden Welt weiter zu wachsen. Für mehr Sicherheit ist es auch nützlich zu wissen, wie man Kontaktlos deaktivieren kann, falls dies bei den eigenen persönlichen Karten erforderlich ist.

Domande frequenti

Ja, seit dem 30. Juni 2022 sind alle Gewerbetreibenden, Handwerker und Freiberufler in Italien gesetzlich dazu verpflichtet, elektronische Zahlungen zu akzeptieren. Diese Regelung gilt für jede Transaktionshöhe und schafft damit faktisch frühere Mindestbeträge ab, um die digitale Modernisierung und steuerliche Transparenz zu fördern.

Händler, die eine elektronische Zahlung ablehnen, müssen mit einer administrativen Sanktion rechnen. Diese setzt sich aus einem festen Betrag von 30 Euro und einem variablen Zuschlag von 4 Prozent des Werts der verweigerten Transaktion zusammen, was die Durchsetzung des Verbraucherrechts auf bargeldloses Bezahlen sicherstellen soll.

Die Kostenstruktur variiert je nach Anbieter und gewähltem Modell erheblich. Während einige Dienstleister eine monatliche Fixgebühr verlangen, setzen andere auf ein Modell ohne Grundgebühr, bei dem lediglich eine Provision von durchschnittlich 1 bis 2 Prozent pro Transaktion anfällt. Es ist ratsam, Angebote zu vergleichen, da es mittlerweile auch Lösungen gibt, die bei Mikrozahlungen auf Gebühren verzichten.

Die ideale Wahl hängt stark vom individuellen Umsatzvolumen und der Art der Tätigkeit ab. Für Freiberufler oder mobile Händler mit unregelmäßigen Einnahmen sind oft flexible Mobile-POS-Lösungen ohne Fixkosten vorteilhaft. Stationäre Geschäfte oder Restaurants mit hohem Transaktionsaufkommen profitieren hingegen häufiger von Verträgen mit monatlicher Pauschale, um die Provisionslast zu senken.

Abgesehen von der Rechtssicherheit beschleunigt die kontaktlose Technologie den Bezahlvorgang an der Kasse enorm, was Warteschlangen reduziert und die Kundenzufriedenheit steigert. Zudem minimiert der digitale Zahlungsverkehr Risiken wie Wechselgeldfehler oder Diebstahl und bietet durch die automatische Erfassung der Einnahmen eine bessere Übersicht für die Buchhaltung.

Fanden Sie diesen Artikel hilfreich? Gibt es ein anderes Thema, das Sie von mir behandelt sehen möchten?

Schreiben Sie es in die Kommentare unten! Ich lasse mich direkt von Ihren Vorschlägen inspirieren.