Ti è mai capitato di essere alla cassa, pronto a pagare con la tua carta, e vedere apparire sul display del POS la scritta “transazione negata”? È un’esperienza comune e spesso frustrante, che può generare imbarazzo e incertezza sia per il cliente che per l’esercente. In un’Italia dove i pagamenti digitali sono in continua crescita, superando per la prima volta il contante nel 2024, comprendere le ragioni di un rifiuto è fondamentale. Questo fenomeno non segnala necessariamente un problema grave; le cause possono essere molteplici e, nella maggior parte dei casi, di semplice risoluzione.

L’aumento delle transazioni elettroniche, cresciute del 12,3% nel 2024, rende ancora più importante conoscere le dinamiche dei pagamenti digitali. Questo articolo esplora le cause più comuni dietro una transazione negata, dai fondi insufficienti ai problemi tecnici, e fornisce una guida pratica su come procedere. L’obiettivo è offrire a clienti ed esercenti gli strumenti per gestire l’imprevisto con serenità, trasformando un momento di potenziale stress in una semplice parentesi da risolvere rapidamente, in un contesto che unisce la tradizione mediterranea all’innovazione digitale.

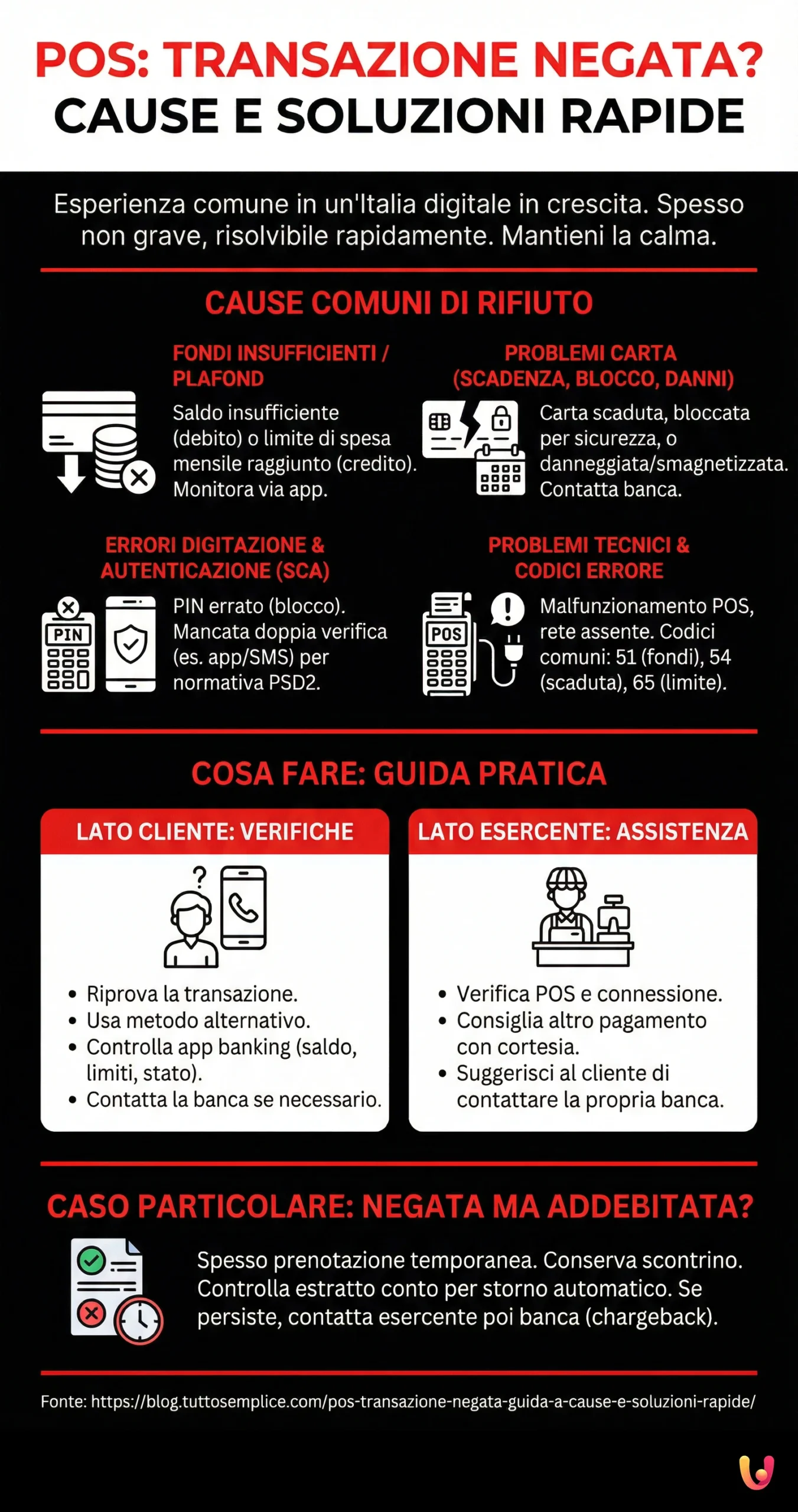

Le cause più comuni di una transazione negata

Quando un pagamento viene rifiutato, le ragioni possono essere legate al titolare della carta, alla carta stessa o a fattori tecnici esterni. Comprendere la causa è il primo passo per trovare una soluzione. Spesso, il motivo è più semplice di quanto si pensi e non implica necessariamente problemi finanziari. Analizziamo le cause principali per cui un terminale POS può negare una transazione.

Fondi insufficienti o superamento del plafond

La causa più frequente di una transazione negata è la mancanza di fondi sufficienti sul conto collegato alla carta di debito o prepagata. Il sistema, infatti, controlla in tempo reale la disponibilità economica e, se insufficiente, blocca l’operazione. Per le carte di credito, il problema può derivare dal superamento del plafond, ovvero il limite massimo di spesa mensile concesso dalla banca. Una volta raggiunto tale limite, ogni ulteriore pagamento viene respinto fino al mese successivo, quando il plafond si ripristina. È buona norma monitorare regolarmente il saldo e i limiti della propria carta tramite l’app di home banking per evitare sorprese.

Problemi legati alla carta: scadenza, blocco o danneggiamento

Un’altra ragione comune è legata allo stato della carta. Una carta scaduta non è più valida e viene automaticamente rifiutata da qualsiasi sistema di pagamento. Allo stesso modo, una carta può essere stata bloccata preventivamente dalla banca per attività sospette o tentativi di frode, a tutela del cliente. Infine, una carta può essere semplicemente danneggiata o smagnetizzata. Il contatto prolungato con smartphone, calamite o altre carte può usurare la banda magnetica o il chip, impedendo al POS di leggerne i dati correttamente. In questi casi, l’unica soluzione è contattare la propria banca per richiederne la sostituzione.

Errori di digitazione e problemi di autenticazione

L’errore umano è sempre dietro l’angolo. Un semplice errore di digitazione del PIN è una causa molto comune di rifiuto. Dopo un numero massimo di tentativi errati, la carta viene bloccata per sicurezza e sarà necessario contattare la banca per sbloccarla. Con l’introduzione della normativa europea PSD2, che mira a rendere i pagamenti più sicuri, è stata implementata l’Autenticazione Forte del Cliente (SCA). Questa procedura richiede spesso una doppia verifica (ad esempio, PIN più codice via SMS o notifica su app) per autorizzare l’operazione. La mancata o errata esecuzione di questo passaggio può comportare il rifiuto della transazione.

Cosa fare quando la transazione viene negata

Mantenere la calma è il primo passo. Che tu sia il cliente o l’esercente, esistono procedure chiare da seguire per gestire la situazione in modo efficiente. La soluzione è spesso a portata di mano e richiede solo qualche verifica. Vediamo insieme come agire a seconda del ruolo che si ricopre.

Lato cliente: le verifiche immediate

Se la tua carta viene rifiutata, la prima cosa da fare è non allarmarsi. Chiedi all’esercente di riprovare la transazione, assicurandoti che la carta sia inserita correttamente o che il contactless funzioni. A volte, un semplice problema di connessione momentanea può essere la causa. Se il problema persiste, prova a utilizzare un metodo di pagamento alternativo, come un’altra carta o i contanti. Successivamente, contatta la tua banca o controlla l’app di home banking per verificare il saldo, i limiti di spesa e lo stato della carta (attiva, bloccata o scaduta). Potresti scoprire di aver superato il plafond della carta di credito o che è necessario autorizzare l’operazione tramite l’app.

Lato esercente: come assistere il cliente

Per un commerciante, una transazione negata può essere un momento delicato. È importante gestire la situazione con professionalità e discrezione. Innanzitutto, verifica che il tuo terminale POS funzioni correttamente e che sia connesso a Internet. Se il dispositivo sembra funzionare, consiglia al cliente di provare un’altra modalità di pagamento. Spiega con cortesia che il rifiuto potrebbe dipendere da vari fattori, come limiti di spesa o controlli di sicurezza della sua banca, e suggerisci di contattare il proprio istituto di credito per chiarimenti. Ricorda che in Italia vige l’obbligo di accettare pagamenti elettronici e un POS non funzionante deve essere un’eccezione documentabile.

HYPE

Conto HYPE Premium

Il conto HYPE all inclusive per accedere senza limiti a tutti i servizi, compresi quelli assicurativi!

Assistenza prioritaria anche via WhatsApp!

Scegli HYPE Premium, subito un bonus di 25€! Inserisci il codice promo HELLOHYPER

ING

Apri un Conto Corrente ING e avrai una Carta di Credito Mastercard Gold!

Usala per i tuoi acquisti in tutto il mondo, a canone zero!

Inoltre, per i primi 12 mesi dall’attivazione, hai il 4% su Conto Arancio fino a 50.000 euro.

Problemi tecnici e codici di errore del POS

Non sempre la colpa è della carta o del conto. A volte, il problema risiede nel terminale POS o nella rete di comunicazione tra l’esercente e la banca. Riconoscere questi segnali può aiutare a risolvere l’intoppo più velocemente, evitando frustrazione per entrambe le parti. I codici di errore, sebbene criptici, offrono indizi preziosi.

Malfunzionamenti del terminale e problemi di rete

Un terminale POS, come qualsiasi dispositivo elettronico, può avere problemi hardware o software. Potrebbe trattarsi di un lettore di carte sporco, di un software obsoleto o di un guasto interno. Anche una connessione Internet instabile o assente è una causa comune di fallimento della transazione, poiché il POS non riesce a comunicare con i circuiti bancari per ottenere l’autorizzazione. In questi casi, l’esercente dovrebbe provare a riavviare il dispositivo o a verificare la connessione di rete. Se il problema persiste, potrebbe essere necessario l’intervento di un tecnico.

Capire i codici di errore più comuni

Quando una transazione viene negata, il POS spesso mostra un codice di errore. Sebbene possano variare, alcuni sono universali. Ad esempio, il codice “51” indica “fondi insufficienti”, mentre il “54” segnala una “carta scaduta”. Un codice “65” significa che è stato superato il limite di spesa. Altri codici, come “100” o “190”, sono rifiuti generici che suggeriscono al cliente di contattare la propria banca per dettagli. Conoscere il significato di questi codici aiuta l’esercente a fornire indicazioni più precise al cliente su come procedere.

Il caso particolare della transazione negata ma addebitata

La situazione più fastidiosa è quando la transazione viene negata, ma controllando il conto si scopre che l’importo è stato comunque scalato. Sebbene possa sembrare un errore grave, di solito si tratta di una prenotazione temporanea dei fondi. Questo accade quando la comunicazione tra il POS e la banca si interrompe a metà processo. Il sistema della banca autorizza l’addebito, ma il POS non riceve la conferma e nega l’operazione.

In questi scenari, la prima cosa da fare è mantenere la calma e conservare lo scontrino del pagamento non riuscito. Controlla il tuo estratto conto nei giorni successivi: nella maggior parte dei casi, l’importo viene stornato automaticamente entro poche ore o alcuni giorni lavorativi. Se l’addebito persiste, contatta prima l’esercente per una verifica. Se non si risolve, rivolgiti alla tua banca fornendo tutti i dettagli per avviare una procedura di contestazione formale, nota come chargeback o disconoscimento. Anche se la tua operazione al Postamat è stata negata, la procedura da seguire è molto simile.

In Breve (TL;DR)

Una transazione negata sul POS può avere diverse cause: in questa guida scoprirai i motivi più comuni e le soluzioni rapide da adottare.

Vediamo insieme come interpretare i messaggi di errore e quali azioni intraprendere per risolvere il problema.

Scopri come interpretare i codici di errore e quali sono le soluzioni rapide per esercenti e clienti.

Conclusioni

L’errore “transazione negata” sul POS è un inconveniente comune nell’era dei pagamenti digitali, un settore che in Italia ha visto una crescita esponenziale. Le cause spaziano da motivi semplici come fondi insufficienti o il superamento del plafond, a problemi più tecnici legati alla carta, al terminale di pagamento o ai sistemi di sicurezza bancaria come la PSD2. Sia per i clienti che per gli esercenti, la chiave è affrontare la situazione con calma e metodo. Verificare lo stato della carta, provare un metodo di pagamento alternativo e, se necessario, contattare la propria banca sono i passi fondamentali per risolvere rapidamente il problema. La crescente familiarità con strumenti come pagare con lo smartphone e le carte contactless rende la gestione di questi piccoli ostacoli una parte integrante della nostra quotidianità digitale. Comprendere il perché di un rifiuto non solo risolve l’immediato, ma rafforza anche la fiducia e la competenza nell’uso degli strumenti di pagamento che uniscono tradizione e innovazione.

Domande frequenti

Avere disponibilità economica non garantisce sempre il successo del pagamento. Spesso il rifiuto dipende dal superamento del plafond mensile della carta di credito o dei limiti di spesa giornalieri impostati dalla banca. Altre cause comuni includono il blocco preventivo della carta per motivi di sicurezza, una carta scaduta o danneggiata, oppure errori tecnici momentanei del terminale POS che non riesce a comunicare con il circuito bancario.

Questa situazione, sebbene allarmante, è solitamente dovuta a una prenotazione temporanea dei fondi avvenuta prima che la comunicazione si interrompesse. Nella maggior parte dei casi, il sistema bancario riconosce l’errore e storna automaticamente l’importo entro pochi giorni lavorativi. È fondamentale conservare lo scontrino della transazione fallita e monitorare l’estratto conto; se l’addebito persiste, bisogna contattare la propria banca per avviare una contestazione formale.

I codici numerici che appaiono sul display del POS indicano la ragione specifica del rifiuto. Ad esempio, il codice 51 segnala solitamente fondi insufficienti, mentre il 54 indica che la carta utilizzata è scaduta. Il codice 65 si riferisce spesso al superamento del limite di spesa. Comprendere questi codici aiuta a capire immediatamente se il problema è legato alla disponibilità economica o allo stato della carta, permettendo di agire di conseguenza.

Se la transazione viene negata a causa dell’inserimento ripetuto di un PIN errato, la carta viene bloccata per sicurezza. Per riabilitarla non basta attendere: è necessario contattare il servizio clienti della propria banca o accedere all’area riservata dell’app di home banking, dove spesso è presente una funzione specifica per gestire i blocchi di sicurezza o reimpostare i codici di accesso.

La prima azione è chiedere all’esercente di riprovare la transazione, magari inserendo la carta nel lettore chip invece di usare il contactless, per escludere problemi di connessione. Contemporaneamente, controlla l’app della tua banca per verificare il saldo residuo, i massimali di spesa e l’eventuale presenza di notifiche per autorizzare il pagamento tramite l’Autenticazione Forte del Cliente (SCA). Se tutto risulta regolare, il problema potrebbe essere del terminale dell’esercente.

Hai ancora dubbi su POS: transazione negata? Guida a cause e soluzioni rapide?

Digita qui la tua domanda specifica per trovare subito la risposta ufficiale di Google.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.