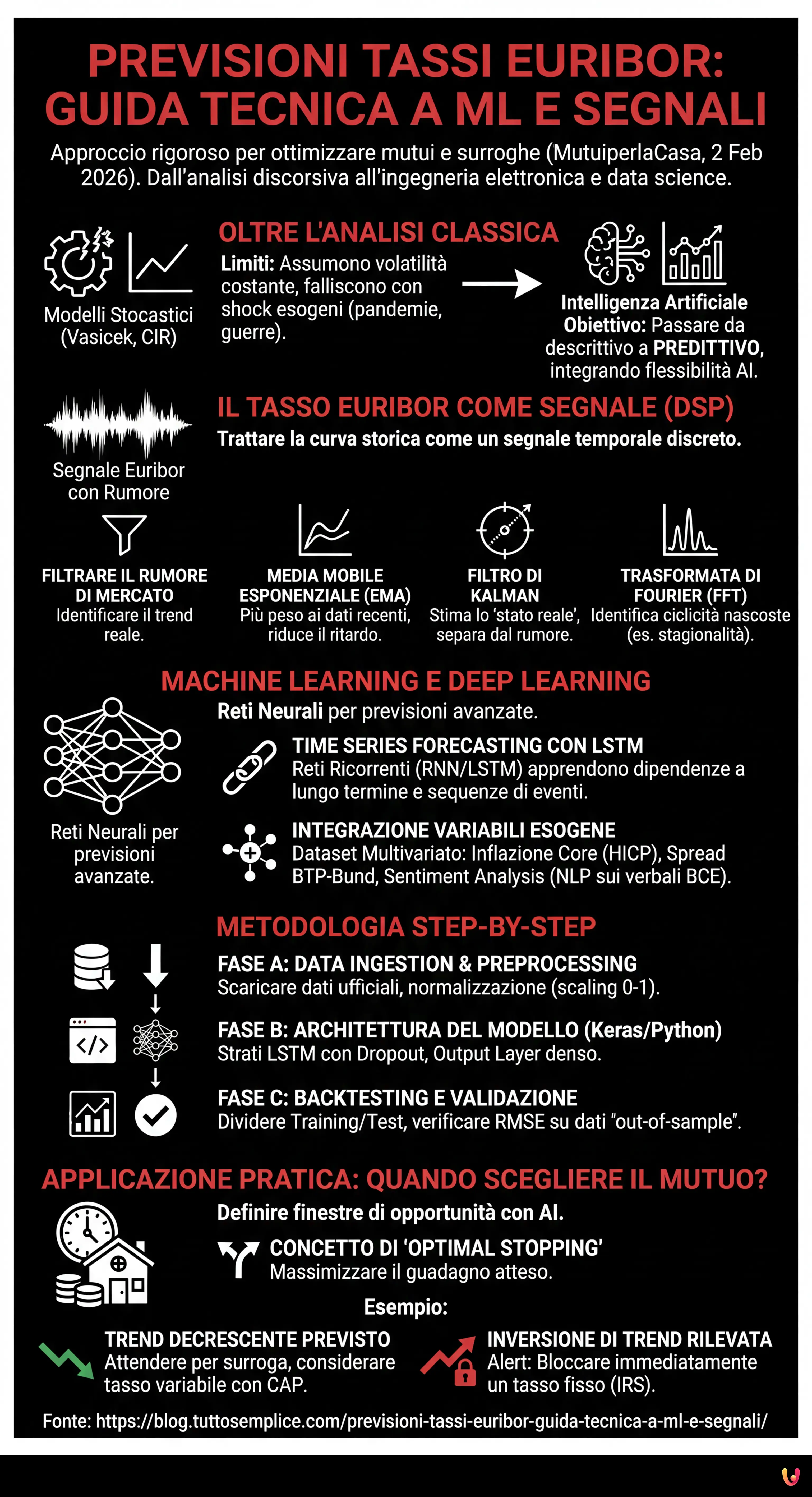

Nel panorama finanziario odierno, datato 2 febbraio 2026, affidarsi esclusivamente alle dichiarazioni delle banche centrali per le previsioni tassi euribor è una strategia ormai obsoleta. Per i clienti di MutuiperlaCasa che cercano di ottimizzare il momento di ingresso per un mutuo o una surroga, è necessario un approccio più rigoroso. In questo articolo, abbandoniamo la macroeconomia discorsiva per abbracciare l’ingegneria elettronica e la data science. Tratteremo l’andamento dei tassi di interesse non come un’opinione, ma come un segnale numerico da elaborare, filtrare e proiettare nel futuro utilizzando algoritmi di Machine Learning avanzati.

1. Oltre l’Analisi Classica: Perché i Modelli Stocastici non Bastano

Tradizionalmente, la finanza quantitativa si è basata su modelli stocastici come il modello di Vasicek o il modello Cox-Ingersoll-Ross (CIR) per simulare l’evoluzione dei tassi di interesse. Sebbene matematicamente eleganti, questi modelli assumono spesso che la volatilità sia costante o segua pattern prevedibili (moto browniano), fallendo nel catturare le “rotture strutturali” causate da shock esogeni (pandemie, guerre, cambi repentini di politica monetaria).

Per ottenere previsioni tassi euribor affidabili nel 2026, dobbiamo integrare la rigidità della matematica finanziaria con la flessibilità dell’Intelligenza Artificiale. L’obiettivo è passare da un approccio descrittivo (cosa è successo) a uno predittivo (cosa accadrà), riducendo l’incertezza per il mutuatario.

2. Il Tasso Euribor come Segnale: Applicazioni di DSP

Dal punto di vista dell’ingegneria elettronica, la curva storica dell’Euribor (sia esso a 1 mese, 3 mesi o l’IRS per i fissi) può essere vista come un segnale temporale discreto $x[n]$ affetto da rumore. Qui entra in gioco il Digital Signal Processing (DSP).

Filtrare il Rumore di Mercato

I mercati reagiscono emotivamente alle notizie giornaliere, creando volatilità ad alta frequenza che oscura il trend reale. Per identificare la direzione di fondo, possiamo applicare filtri digitali:

- Media Mobile Esponenziale (EMA): A differenza della media semplice, dà più peso ai dati recenti, riducendo il ritardo (lag) nella risposta del segnale.

- Filtro di Kalman: Uno strumento potente per la stima ricorsiva. Il filtro di Kalman osserva la serie storica dei tassi e stima lo “stato reale” del sistema, separandolo dal rumore di misurazione. È fondamentale per capire se un rialzo dello 0.1% è un’inversione di trend o semplice fluttuazione statistica.

- Trasformata di Fourier (FFT): Analizzando il segnale nel dominio della frequenza, possiamo identificare ciclicità nascoste (es. stagionalità trimestrali legate alle scadenze fiscali o ai meeting della BCE).

3. Machine Learning e Deep Learning per le Previsioni

Una volta pulito il segnale, il passo successivo è la previsione. Qui abbandoniamo le equazioni differenziali per le reti neurali.

Time Series Forecasting con LSTM

Le reti neurali ricorrenti (RNN), e in particolare le Long Short-Term Memory (LSTM), sono lo stato dell’arte per l’analisi delle serie temporali. A differenza dei modelli lineari (come ARIMA), le LSTM possono apprendere dipendenze a lungo termine.

Immaginiamo di addestrare una rete LSTM con i dati storici dell’Euribor dal 2000 al 2025. La rete non impara solo il valore del tasso, ma la sequenza degli eventi. Se storicamente a un aumento rapido dell’inflazione è seguito un rialzo dei tassi con un ritardo di 3 mesi, la LSTM “memorizza” questo pattern non lineare.

Integrazione di Variabili Esogene (Multivariate Analysis)

Un modello robusto non guarda solo al passato del tasso stesso (univariato), ma integra variabili esogene che influenzano la decisione della BCE. Un dataset di training moderno per le previsioni tassi euribor dovrebbe includere:

- Tasso di Inflazione Core (HICP): Il driver principale delle decisioni BCE.

- Spread BTP-Bund: Indicatore di rischio sistemico nell’Eurozona.

- Sentiment Analysis (NLP): Utilizzando algoritmi di Natural Language Processing per analizzare i verbali della BCE e i discorsi dei governatori (es. classificando le parole come “Hawkish” o “Dovish”).

4. Metodologia Step-by-Step: Costruire il Modello

Per gli appassionati di programmazione e data science, ecco la metodologia operativa per replicare un sistema di previsione:

Fase A: Data Ingestion & Preprocessing

Scaricare i dati ufficiali da fonti come Euribor-EBF o BCE Statistical Data Warehouse. Normalizzare i dati (scaling tra 0 e 1) è cruciale per permettere alle reti neurali di convergere velocemente.

Fase B: Architettura del Modello (Esempio in Python/Keras)

Un’architettura tipica potrebbe essere:

model = Sequential() # Primo strato LSTM con Dropout per evitare overfitting model.add(LSTM(units=50, return_sequences=True, input_shape=(X_train.shape[1], 1))) model.add(Dropout(0.2)) # Secondo strato LSTM model.add(LSTM(units=50, return_sequences=False)) model.add(Dropout(0.2)) # Output Layer model.add(Dense(units=1)) # Previsione del tasso Euribor model.compile(optimizer='adam', loss='mean_squared_error')

Fase C: Backtesting e Validazione

Non fidatevi mai di un modello senza backtesting. Dividete i dati in Training (80%) e Test (20%). Verificate l’errore quadratico medio (RMSE) sulle previsioni “out-of-sample”. Se il modello prevede correttamente i tassi del 2024 usando solo dati fino al 2023, ha valore predittivo.

5. Applicazione Pratica: Quando Scegliere il Mutuo?

Come si traduce tutto questo per il cliente di MutuiperlaCasa? Le previsioni tassi euribor generate dall’AI ci permettono di definire finestre di opportunità.

Il Concetto di “Optimal Stopping”

In matematica, la teoria dell’arresto ottimale cerca di determinare il momento giusto per intraprendere un’azione al fine di massimizzare il guadagno atteso. Applicato ai mutui:

- Il modello prevede un trend decrescente dell’Euribor per i prossimi 6 mesi con una confidenza del 85%.

- Il sistema suggerisce di attendere per la surroga, optando magari per un tasso variabile con CAP nel breve termine.

- Se il modello rileva un’inversione di trend (segnale di rialzo imminente rilevato dal filtro di Kalman), scatta l’alert per bloccare immediatamente un tasso fisso (IRS).

In Breve (TL;DR)

L’integrazione tra ingegneria elettronica e data science supera i modelli tradizionali per offrire previsioni sui tassi Euribor molto più affidabili.

Tecniche di Digital Signal Processing come il filtro di Kalman permettono di depurare i dati storici dalla volatilità emotiva dei mercati.

L’impiego di reti neurali LSTM e l’analisi del sentiment trasformano le serie storiche in proiezioni future precise per ottimizzare i mutui.

Conclusioni

L’applicazione di algoritmi predittivi e machine learning al mercato dei mutui non è più fantascienza. Trattando i tassi come segnali e filtrando il rumore emotivo dei mercati, possiamo ottenere previsioni tassi euribor con un grado di accuratezza superiore alle stime tradizionali. Per chi deve accendere un mutuo oggi, ignorare la tecnologia significa navigare alla cieca; utilizzarla significa trasformare l’incertezza in strategia.

Domande frequenti

L’intelligenza artificiale utilizza reti neurali avanzate, come le LSTM, per analizzare serie storiche complesse e superare i limiti dei modelli lineari tradizionali. A differenza dei metodi classici, l’IA apprende sequenze di eventi e pattern non lineari, permettendo di anticipare i movimenti dei tassi basandosi su dati storici profondi e variabili macroeconomiche correlate.

Oltre allo storico del tasso stesso, gli algoritmi di Machine Learning integrano variabili esogene fondamentali come l’inflazione Core HICP e lo Spread BTP-Bund. Viene inoltre applicata l’analisi del sentiment sui verbali della BCE per interpretare il tono dei governatori, classificando le dichiarazioni per prevedere le future decisioni di politica monetaria.

I modelli stocastici classici assumono spesso che la volatilità sia costante e faticano a prevedere shock esterni improvvisi o rotture strutturali del mercato. L’approccio moderno basato sulla Data Science è preferibile perché trasforma l’analisi da descrittiva a predittiva, adattandosi meglio all’incertezza e agli scenari economici in rapido mutamento.

Il filtro di Kalman è uno strumento matematico che ripulisce il segnale dei tassi dalle fluttuazioni giornaliere irrilevanti. Per chi deve accendere un mutuo, questo è cruciale perché permette di distinguere se un movimento dei tassi è solo rumore di mercato o l’inizio di una reale inversione di tendenza che richiede di bloccare subito il tasso.

Utilizzando la teoria dell’arresto ottimale, i modelli suggeriscono di passare al tasso fisso quando rilevano un’alta probabilità di inversione del trend al rialzo. Se invece le previsioni indicano un calo dei tassi con elevata confidenza, il sistema potrebbe consigliare di attendere o optare temporaneamente per un variabile, massimizzando il risparmio per il mutuatario.

Fonti e Approfondimenti

- Banca Centrale Europea – Portale Dati (ex Statistical Data Warehouse)

- European Money Markets Institute (EMMI) – Amministrazione Benchmark Euribor

- Wikipedia – Approfondimento matematico sul Filtro di Kalman

- Banca Centrale Europea – Indice armonizzato dei prezzi al consumo (HICP)

- Wikipedia – Reti Neurali Long Short-Term Memory (LSTM)

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.