In Breve (TL;DR)

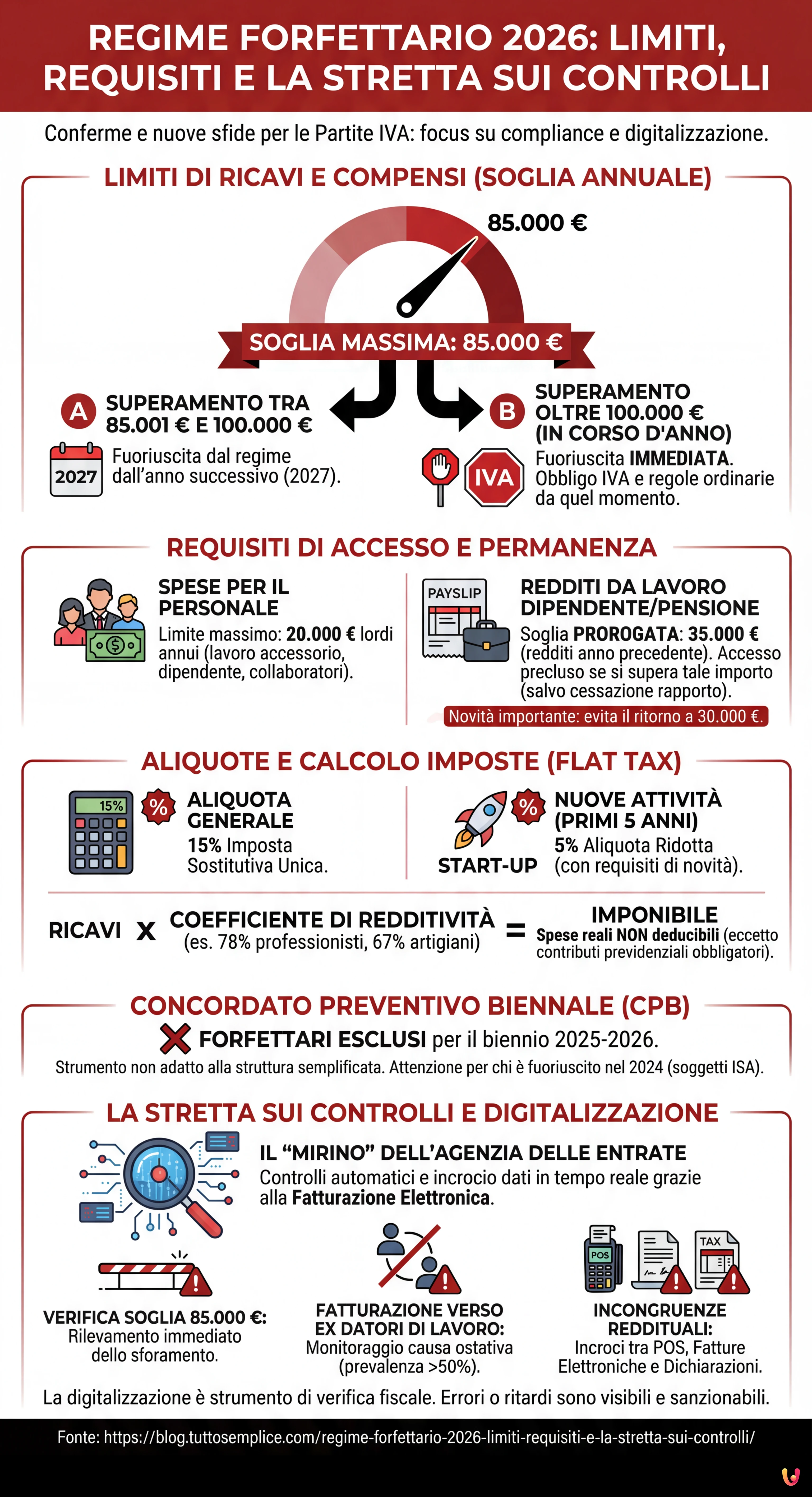

La Legge di Bilancio 2026 conferma la soglia di ricavi a 85.000 euro, garantendo continuità fiscale a professionisti e piccole imprese.

Viene prorogato a 35.000 euro il limite per i redditi da lavoro dipendente, mentre i forfettari sono esclusi dal Concordato Preventivo Biennale.

L’Agenzia delle Entrate intensifica la lotta all’evasione sfruttando la fatturazione elettronica per controlli incrociati sempre più precisi e immediati.

Il diavolo è nei dettagli. 👇 Continua a leggere per scoprire i passaggi critici e i consigli pratici per non sbagliare.

Il 2026 si apre con importanti conferme ma anche con un deciso cambio di passo sul fronte dei controlli per il popolo delle partite IVA. Con l’approvazione definitiva della Legge di Bilancio 2026, il quadro normativo per il Regime Forfettario è stato delineato: se da un lato i requisiti di accesso rimangono sostanzialmente stabili, garantendo continuità a migliaia di professionisti e piccole imprese, dall’altro l’Agenzia delle Entrate ha affinato gli strumenti di monitoraggio, ponendo i contribuenti forfettari sotto una lente d’ingrandimento sempre più digitale e automatizzata.

Secondo quanto riportato dalle principali testate di settore come Informazione Fiscale e Commercialista Telematico, la strategia del Fisco per l’anno in corso è chiara: mantenere la semplificazione fiscale per chi ne ha diritto, ma stringere le maglie contro l’evasione e l’abuso del regime agevolato. Non si tratta di una rivoluzione delle soglie, bensì di una "evoluzione" della compliance, dove la fatturazione elettronica gioca ormai un ruolo di sentinella in tempo reale.

In questo articolo analizziamo nel dettaglio i limiti di fatturato confermati, la proroga fondamentale per i lavoratori dipendenti e le criticità legate ai nuovi controlli che ogni contribuente deve conoscere per evitare sanzioni.

Limiti di Ricavi e Requisiti di Accesso 2026

Il pilastro fondamentale del Regime Forfettario per il 2026 resta la soglia di ricavi e compensi. Come confermato dalla Manovra, il limite per accedere o permanere nel regime agevolato è fissato a 85.000 euro annui. È fondamentale ricordare il meccanismo di fuoriuscita:

- Se si supera la soglia di 85.000 euro ma si resta entro i 100.000 euro, si esce dal regime a partire dall’anno successivo (2027).

- Se si superano i 100.000 euro in corso d’anno, la fuoriuscita è immediata, con l’obbligo di applicare l’IVA e le regole ordinarie sulle operazioni effettuate da quel momento in poi.

Rimane invariato anche il limite relativo alle spese per il personale: è possibile avvalersi del regime forfettario solo se le spese per lavoro accessorio, dipendente e per collaboratori non superano i 20.000 euro lordi annui.

La Novità sui Redditi da Lavoro Dipendente

Una delle notizie più rilevanti della Legge di Bilancio 2026 riguarda la compatibilità tra partita IVA forfettaria e redditi da lavoro dipendente o pensione. Secondo le disposizioni approvate, è stata prorogata la soglia di 35.000 euro.

In assenza di questa proroga, il limite sarebbe tornato alla soglia ordinaria di 30.000 euro, escludendo di fatto una vasta platea di lavoratori che arrotondano lo stipendio con un’attività autonoma. Pertanto, per il 2026, l’accesso al regime è precluso solo a chi, nell’anno precedente, ha percepito redditi di lavoro dipendente o assimilati eccedenti l’importo di 35.000 euro (a meno che il rapporto di lavoro non sia cessato).

Aliquote e Calcolo delle Imposte

Sotto il profilo della tassazione, il 2026 non porta sorprese. L’imposta sostitutiva unica (flat tax) rimane al 15% per la generalità dei contribuenti. Per le nuove attività (start-up), l’aliquota è ridotta al 5% per i primi cinque anni, a patto che vengano rispettati specifici requisiti di novità dell’attività (non deve essere una mera prosecuzione di un lavoro dipendente o autonomo precedente).

Il calcolo dell’imponibile avviene sempre tramite il coefficiente di redditività, una percentuale forfettaria applicata ai ricavi che varia in base al codice ATECO dell’attività (ad esempio, 78% per i professionisti, 67% per gli artigiani). Le spese reali non sono deducibili, ad eccezione dei contributi previdenziali obbligatori versati.

Concordato Preventivo Biennale: Forfettari Esclusi

Un punto cruciale che distingue il 2026 dal biennio precedente è la gestione del Concordato Preventivo Biennale (CPB). Secondo le ultime disposizioni normative, i contribuenti in regime forfettario sono esclusi dalla possibilità di aderire al Concordato per il biennio 2025-2026.

Mentre nel 2024 era stata concessa una finestra sperimentale, l’Amministrazione finanziaria ha valutato lo strumento poco adatto alla struttura semplificata del forfettario. Tuttavia, chi è fuoriuscito dal regime forfettario nel 2024 (per superamento dei limiti) ed è rientrato nel regime ordinario (soggetti ISA), potrebbe trovarsi a dover valutare l’adesione al CPB, rendendo necessaria un’attenta pianificazione fiscale con il proprio consulente.

Controlli e Digitalizzazione: Il "Mirino" dell’Agenzia

Le "criticità" evidenziate dagli esperti di MySolution e Commercialista Telematico riguardano l’intensificazione dei controlli. L’Agenzia delle Entrate ha completato l’integrazione delle banche dati e, grazie all’obbligo ormai universale di fatturazione elettronica, è in grado di incrociare i dati in tempo reale.

I controlli automatici si concentreranno su:

- Verifica della soglia dei 85.000 euro: il sistema rileva immediatamente lo sforamento.

- Fatturazione verso ex datori di lavoro: viene monitorata la causa ostativa che impedisce di fatturare prevalentemente (più del 50%) nei confronti del datore di lavoro attuale o precedente (nei due anni anteriori).

- Incongruenze nei redditi dichiarati: incroci tra POS, fatture elettroniche e dichiarazioni dei redditi.

La digitalizzazione non è più solo un adempimento burocratico, ma diventa lo strumento principale di verifica fiscale. Errori di fatturazione o ritardi nell’emissione dei documenti elettronici sono ora immediatamente visibili al Fisco, aumentando il rischio di sanzioni dirette.

Conclusioni

Il Regime Forfettario 2026 si conferma, anche quest’anno, la scelta naturale e più conveniente per la maggior parte dei liberi professionisti e delle piccole imprese italiane, grazie a una tassazione contenuta e alla semplificazione degli adempimenti IVA. Tuttavia, la "luna di miele" basata su controlli sporadici è definitivamente terminata. La conferma della soglia a 85.000 euro e la proroga del limite per i dipendenti a 35.000 euro sono notizie positive, ma devono essere vissute con una nuova consapevolezza: la trasparenza e la precisione amministrativa sono diventate requisiti imprescindibili per non incorrere nelle maglie sempre più strette dell’Agenzia delle Entrate.

Domande frequenti

Se il fatturato supera la soglia di 85.000 euro ma resta inferiore a 100.000 euro la fuoriuscita dal regime avviene l anno successivo ovvero nel 2027. Al contrario il superamento del tetto dei 100.000 euro comporta la esclusione immediata dal regime agevolato nello stesso anno in corso con il conseguente obbligo di applicare la IVA e le regole ordinarie su tutte le operazioni effettuate da quel momento in poi.

La Legge di Bilancio 2026 ha confermato la soglia di 35.000 euro per i redditi da lavoro dipendente o pensione percepiti durante l anno precedente. Chi supera tale importo non può accedere o permanere nel regime forfettario a meno che il rapporto di lavoro non sia cessato. Questa misura permette a molti lavoratori di mantenere la partita IVA agevolata evitando il ritorno al limite ordinario di 30.000 euro.

Agenzia delle Entrate ha intensificato il monitoraggio digitale incrociando i dati delle fatture elettroniche e dei pagamenti POS in tempo reale. I controlli mirano a verificare il rispetto della soglia di 85.000 euro e la assenza di fatturazione prevalente verso ex datori di lavoro. La digitalizzazione permette al Fisco di rilevare immediatamente incongruenze e ritardi aumentando il rischio di sanzioni per chi non rispetta gli adempimenti.

No per il biennio 2025 2026 i contribuenti in regime forfettario sono esclusi dalla possibilità di aderire al Concordato Preventivo Biennale. Amministrazione finanziaria ha ritenuto questo strumento poco adatto alla struttura semplificata del regime. Tuttavia chi è passato al regime ordinario nel 2024 a causa del superamento dei limiti potrebbe dover valutare la adesione con il proprio consulente fiscale.

Imposta sostitutiva è fissata al 15 per cento per la generalità dei contribuenti. Tuttavia per le nuove attività o start up la aliquota scende al 5 per cento per i primi cinque anni purché si rispettino i requisiti di novità e non si tratti di una mera prosecuzione di una attività precedente. Il calcolo delle tasse avviene applicando un coefficiente di redditività specifico per il codice ATECO al fatturato totale senza deduzione analitica delle spese.

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.