In Breve (TL;DR)

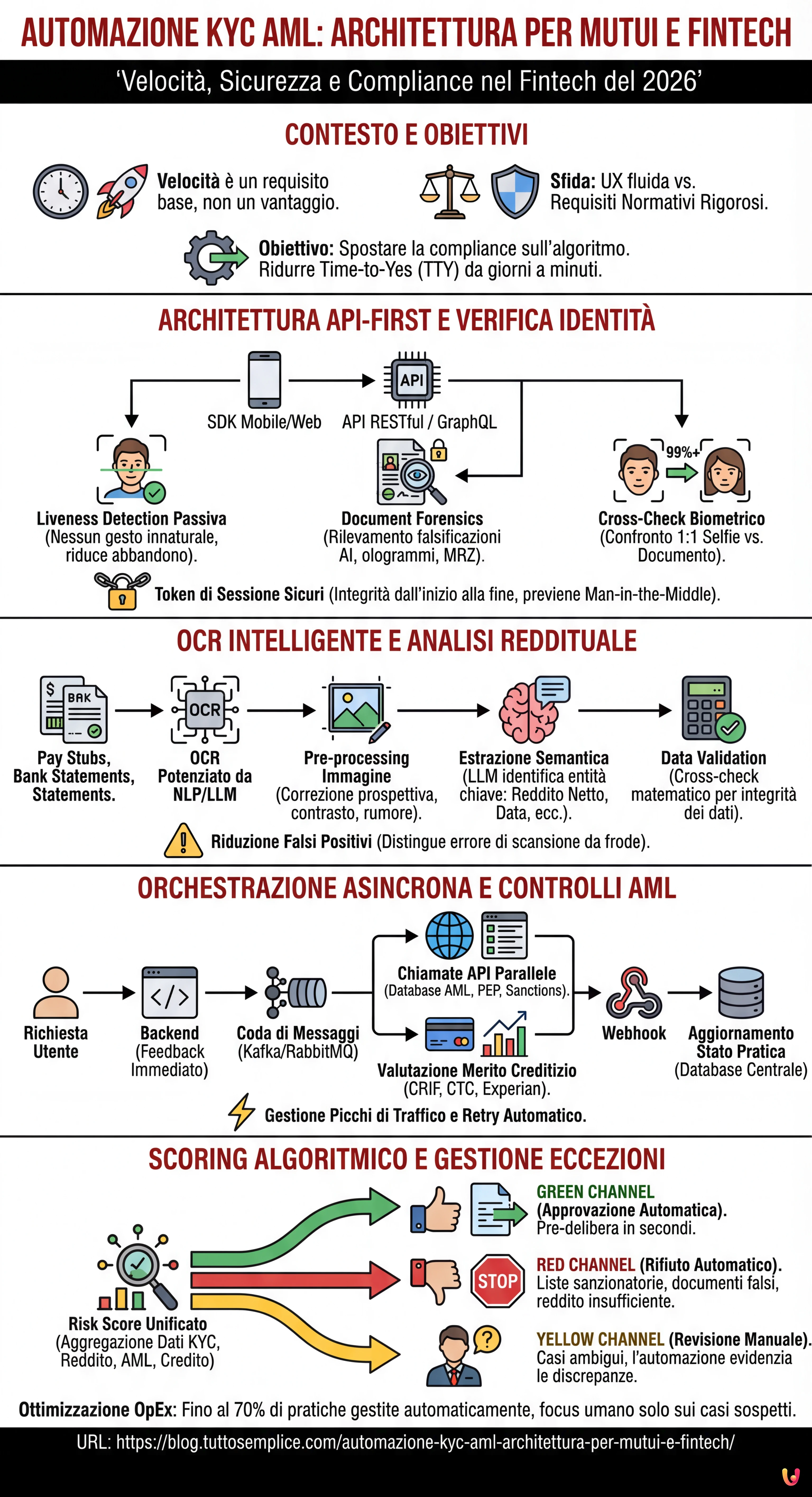

L’automazione dei processi KYC e AML accelera l’erogazione dei mutui online riducendo il Time-to-Yes da giorni a minuti grazie a ecosistemi intelligenti.

L’adozione di architetture a microservizi e controlli biometrici avanzati garantisce la sicurezza normativa migliorando drasticamente l’esperienza utente durante l’onboarding digitale.

L’intelligenza artificiale e l’orchestrazione asincrona trasformano l’analisi documentale e i controlli antiriciclaggio in flussi automatizzati efficienti per le piattaforme di lending.

Il diavolo è nei dettagli. 👇 Continua a leggere per scoprire i passaggi critici e i consigli pratici per non sbagliare.

Nel panorama fintech del 2026, la velocità di erogazione di un servizio finanziario non è più un vantaggio competitivo, ma un requisito di base. Tuttavia, nel settore dei mutui online, la frizione tra l’esperienza utente (UX) fluida e i rigorosi requisiti normativi rappresenta ancora una sfida ingegneristica complessa. L’automazione KYC AML non riguarda più la semplice digitalizzazione di documenti cartacei, ma la creazione di ecosistemi intelligenti in grado di orchestrare verifiche d’identità, analisi reddituali e controlli antiriciclaggio in tempo reale.

Per i CTO e i Product Manager delle piattaforme di lending, l’obiettivo è spostare il carico della compliance dall’operatore umano all’algoritmo, intervenendo manualmente solo sulle eccezioni. Questo articolo analizza l’architettura tecnica necessaria per integrare processi di Know Your Customer (KYC) e Anti-Money Laundering (AML) in un flusso di richiesta mutuo, riducendo il Time-to-Yes (TTY) da giorni a minuti, senza compromettere la sicurezza normativa.

Architettura API-First e Verifica dell’Identità

Il primo pilastro di un workflow moderno è l’abbandono dei sistemi monolitici a favore di un approccio a microservizi. L’automazione KYC AML inizia con l’acquisizione dell’identità tramite SDK mobili o web integrati direttamente nel frontend dell’applicazione. Non si tratta solo di scattare una foto al documento, ma di eseguire controlli forensi in tempo reale.

Le soluzioni attuali utilizzano API RESTful o GraphQL per inviare i dati biometrici e documentali a provider di verifica. Un flusso robusto deve includere:

- Liveness Detection Passiva: Verifica che l’utente sia una persona reale e presente al momento della richiesta, senza richiedere gesti innaturali (come girare la testa), riducendo il tasso di abbandono.

- Document Forensics: Analisi dei micro-elementi di sicurezza (ologrammi, font, pattern MRZ) per rilevare falsificazioni sofisticate generate da AI generativa.

- Cross-Check Biometrico: Confronto 1:1 tra il selfie dell’utente e la foto sul documento con un punteggio di confidenza superiore al 99%.

Secondo le linee guida EBA (European Banking Authority) sull’onboarding remoto, l’integrità della sessione è cruciale. È necessario implementare token di sessione sicuri che leghino l’inizio della procedura KYC alla sottomissione finale della richiesta di mutuo, prevenendo attacchi di tipo Man-in-the-Middle.

OCR Intelligente e Analisi Reddituale Non Strutturata

La vera complessità nei mutui online risiede nella verifica della capacità creditizia. A differenza dell’apertura di un conto corrente, un mutuo richiede l’analisi di documenti non strutturati come buste paga, CUD (Certificazione Unica) o estratti conto bancari. Qui entra in gioco l’evoluzione dell’OCR (Optical Character Recognition) potenziato da modelli di Natural Language Processing (NLP).

L’approccio tradizionale basato su template (cercare una stringa in coordinate fisse) è obsoleto a causa della variabilità dei layout delle buste paga italiane. L’architettura moderna prevede:

- Pre-processing dell’immagine: Correzione automatica della prospettiva, del contrasto e rimozione del rumore per migliorare la leggibilità.

- Estrazione Semantica: Utilizzo di modelli LLM (Large Language Models) specializzati per identificare entità chiave come “Reddito Netto”, “Data Assunzione” o “Trattenute” indipendentemente dalla loro posizione nel documento.

- Data Validation: Cross-check matematico dei dati estratti (es. verificare che la somma delle voci corrisponda al netto in busta) per garantire l’integrità dei dati prima che entrino nel motore di decisioning.

Questa fase è critica per ridurre i falsi positivi. Un sistema ben calibrato deve essere in grado di distinguere tra un errore di scansione e una potenziale frode documentale (es. font modificati digitalmente).

Orchestrazione Asincrona e Controlli AML

Una volta verificata l’identità e acquisiti i dati reddituali, il sistema deve interrogare database esterni per la compliance AML e la valutazione del merito creditizio (CRIF, CTC, Experian). Queste chiamate esterne sono spesso il collo di bottiglia delle prestazioni.

Per mantenere l’interfaccia utente reattiva, l’automazione KYC AML deve essere gestita tramite un’architettura a eventi asincrona. Ecco come strutturare il flusso:

Gestione delle Code e Webhook

Invece di bloccare l’utente in attesa di una risposta sincrona da un database PEP (Politically Exposed Persons) o Sanctions List, il backend dovrebbe:

- Accettare la richiesta e restituire immediatamente un feedback di “Elaborazione in corso” al frontend.

- Inserire il task di verifica in una coda di messaggi (es. tramite Apache Kafka o RabbitMQ).

- Eseguire le chiamate API verso i provider di dati (liste antiriciclaggio, centrali rischi) in parallelo.

- Utilizzare Webhook per ricevere le risposte e aggiornare lo stato della pratica nel database centrale.

Questo approccio permette di gestire picchi di traffico senza degradare le prestazioni e di implementare logiche di retry automatico in caso di indisponibilità temporanea dei servizi esterni.

Scoring Algoritmico e Gestione delle Eccezioni

L’obiettivo finale dell’automazione non è eliminare l’analista umano, ma potenziarlo. Il sistema deve aggregare tutti i dati raccolti (KYC, reddito, AML, storia creditizia) per generare un Risk Score unificato. Questo punteggio determina il percorso della pratica:

- Green Channel (Approvazione Automatica): Tutti i controlli sono passati, il reddito è coerente, nessuna segnalazione AML. Il sistema può emettere una pre-delibera vincolante in pochi secondi.

- Red Channel (Rifiuto Automatico): Presenza in liste sanzionatorie, documenti palesemente falsi o reddito insufficiente secondo le policy di rischio.

- Yellow Channel (Revisione Manuale): Casi ambigui o “Edge Cases”. Qui l’automazione fornisce valore aggiunto evidenziando esattamente cosa non va (es. “Discrepanza tra reddito dichiarato ed estratto conto del 15%”).

Secondo recenti studi di settore, un sistema di scoring ben calibrato può gestire automaticamente fino al 70% delle pratiche, lasciando agli specialisti AML il compito di investigare solo sui casi realmente sospetti, ottimizzando drasticamente i costi operativi (OpEx).

Conclusioni

L’integrazione efficace dell’automazione KYC AML nei workflow fintech richiede un cambio di paradigma: dalla compliance vista come checklist burocratica alla compliance come asset tecnologico. Per le piattaforme di mutui online, la capacità di fondere OCR semantico, verifiche biometriche e orchestrazione asincrona non solo garantisce l’aderenza alle normative vigenti, ma definisce la qualità dell’esperienza utente. In un mercato dove l’utente si aspetta risposte immediate, l’infrastruttura di verifica diventa il vero motore della crescita aziendale, bilanciando invisibilmente sicurezza e velocità.

Domande frequenti

L automazione KYC AML è un processo tecnologico avanzato che utilizza algoritmi per verificare l identità dei clienti e prevenire il riciclaggio di denaro senza intervento umano manuale. Nel contesto fintech e dei mutui online, questa tecnologia combina riconoscimento biometrico, analisi forense dei documenti e controlli incrociati su database antiriciclaggio. L obiettivo principale è trasformare la compliance da ostacolo burocratico a vantaggio competitivo, riducendo i tempi di approvazione delle pratiche da giorni a pochi minuti e garantendo al contempo la massima sicurezza normativa.

La verifica dell identità nei mutui digitali avviene tramite SDK integrati che eseguono controlli biometrici e documentali in tempo reale. Il sistema utilizza la Liveness Detection Passiva per accertare la presenza fisica dell utente senza richiedere gesti complessi e la Document Forensics per analizzare micro elementi di sicurezza come ologrammi e pattern MRZ. Infine, un confronto biometrico 1 a 1 tra il selfie dell utente e la foto del documento assicura che il richiedente corrisponda al titolare dei dati, prevenendo efficacemente frodi e furti di identità.

L OCR semantico potenziato da modelli NLP è fondamentale per analizzare documenti non strutturati come buste paga ed estratti conto bancari. A differenza dei sistemi tradizionali basati su template fissi, questa tecnologia utilizza l intelligenza artificiale per identificare ed estrarre entità chiave come Reddito Netto o Data Assunzione indipendentemente dalla loro posizione nel layout del documento. Ciò permette di automatizzare la valutazione del merito creditizio con precisione, riducendo i falsi positivi e distinguendo rapidamente tra errori di scansione e tentativi di manipolazione digitale dei dati.

Un architettura asincrona basata su eventi è essenziale per mantenere l interfaccia utente reattiva durante i complessi controlli AML. Invece di bloccare l utente in attesa di risposte da database esterni come CRIF o liste PEP, il sistema gestisce le verifiche in background tramite code di messaggi e Webhook. Questo metodo permette di elaborare grandi volumi di richieste in parallelo e di gestire eventuali ritardi dei provider di dati terzi senza compromettere la velocità percepita del servizio, migliorando drasticamente il Time to Yes.

L automazione riduce i costi operativi OpEx implementando un sistema di scoring algoritmico che classifica le pratiche in tre canali distinti. Il Green Channel approva automaticamente le richieste conformi, il Red Channel respinge quelle a rischio, e solo lo Yellow Channel richiede l intervento umano per le eccezioni o i casi ambigui. Studi di settore indicano che questo approccio può gestire automaticamente fino al 70 per cento delle pratiche, permettendo agli specialisti di concentrarsi esclusivamente sulle indagini ad alto valore aggiunto.

Fonti e Approfondimenti

- EBA – Linee guida sull’uso di soluzioni di onboarding a distanza del cliente

- Banca d’Italia – Disposizioni in materia di adeguata verifica della clientela

- Commissione Europea – Quadro normativo Antiriciclaggio (AML/CFT)

- Wikipedia – Definizione e processi di Know Your Customer (KYC)

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.