En Bref (TL;DR)

La modélisation mathématique transforme la vision de l’entreprise en appliquant les lois des circuits électriques pour dépasser les limites de la comptabilité statique traditionnelle.

Les flux financiers sont analysés comme des grandeurs physiques, convertissant revenus et inefficacités en courants et résistances pour calculer la durabilité opérationnelle.

L’utilisation d’équations différentielles offre aux managers et analystes des outils prédictifs avancés pour gérer la croissance et réagir aux fluctuations du marché.

Le diable est dans les détails. 👇 Continuez à lire pour découvrir les étapes critiques et les conseils pratiques pour ne pas vous tromper.

Dans le paysage entrepreneurial de 2026, la comptabilité traditionnelle ne suffit plus. Alors que les bilans nous offrent une photographie statique du passé, la modélisation mathématique d’entreprise nous permet de voir le film du futur, image par image. Dans cet article approfondi, nous abandonnerons les feuilles de calcul linéaires pour adopter une approche systémique dérivée de l’ingénierie électronique : l’entreprise vue comme un circuit électrique dynamique.

Cette approche n’est pas un simple exercice de style, mais un outil prédictif fondamental pour les DAF, les fondateurs de Fintech et les analystes qui doivent gérer la phase de scaling dans un marché volatil. Nous analyserons comment transformer les flux de trésorerie en courants, les réserves en condensateurs et les inefficacités en résistances, en utilisant des équations différentielles pour anticiper la réponse de l’entreprise aux chocs du marché.

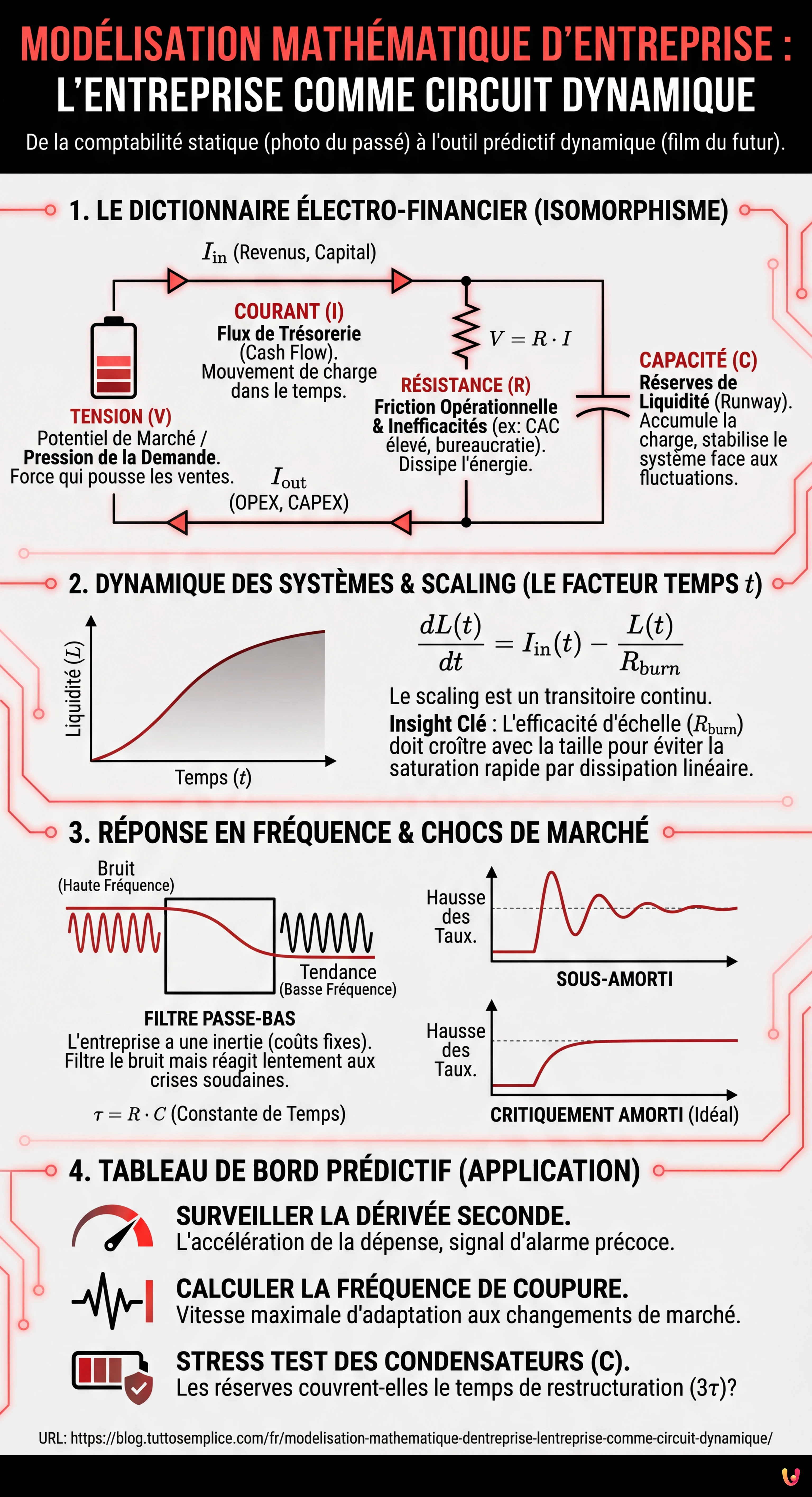

1. Au-delà de la Métaphore : Le Dictionnaire Électro-Financier

Pour construire une modélisation mathématique d’entreprise efficace, nous devons d’abord établir un isomorphisme rigoureux entre les grandeurs électriques et financières. Nous ne parlons pas de simples analogies poétiques, mais de variables quantifiables qui obéissent à des lois de conservation.

Tension (V) = Potentiel de Marché / Pression de la Demande

Dans un circuit, la tension est la force qui pousse les électrons. En affaires, le Voltage représente la différence de potentiel entre la valeur offerte par le produit et le besoin du marché. Un potentiel élevé (excellent Product-Market Fit) génère une forte pression de vente.

Courant (I) = Flux de Trésorerie (Cash Flow)

Le courant est le mouvement de charge dans le temps ($dQ/dt$). Dans l’entreprise, c’est le Cash Flow. Il est fondamental de distinguer :

- $I_{in}$ (Courant entrant) : Revenus opérationnels et injections de capital (Equity/Debt).

- $I_{out}$ (Courant sortant) : Dépenses opérationnelles (OPEX) et investissements (CAPEX).

Résistance (R) = Friction Opérationnelle et Inefficacités

La résistance dissipe l’énergie sous forme de chaleur. Dans notre modèle, $R$ représente tout ce qui entrave la conversion du Potentiel de Marché en Bénéfice Net.

- Un CAC (Coût d’Acquisition Client) élevé est une résistance élevée.

- Des processus bureaucratiques lents (ex. bloatware organisationnel) augmentent la résistance interne ($R_{int}$).

Capacité (C) = Réserves de Liquidité (Runway)

Le condensateur accumule la charge. Dans une Fintech, la Capacité ($C$) est la trésorerie. Sa fonction est de stabiliser le voltage (la santé opérationnelle) lorsque le courant entrant fluctue. Une entreprise avec une haute capacité ($C$) peut absorber des interruptions de $I_{in}$ sans que le système ne s’effondre (faillite).

2. La Dynamique des Systèmes : Équations pour le Scaling

La véritable puissance de la modélisation mathématique d’entreprise émerge lorsque nous introduisons le temps ($t$). Une entreprise en phase de scaling n’est pas en état stationnaire ; c’est un transitoire continu.

Nous pouvons modéliser la variation de la liquidité ($L$) dans le temps avec une équation différentielle du premier ordre, semblable à la charge d’un circuit RC :

frac{dL(t)}{dt} = I_{in}(t) – frac{L(t)}{R_{burn}}

Où :

- $frac{dL}{dt}$ est la vitesse de variation de la trésorerie (Net Burn/Earn Rate).

- $I_{in}(t)$ est le flux de revenus variable dans le temps.

- $frac{L(t)}{R_{burn}}$ représente les sorties proportionnelles à la taille de l’entreprise (plus vous grandissez, plus vous dépensez, où $R_{burn}$ est l’efficacité d’échelle).

L’Insight de l’Ingénieur : Si $R_{burn}$ (efficacité) n’augmente pas proportionnellement au scaling, le terme de dissipation croît linéairement avec la liquidité, menant à une saturation rapide. Les Fintech à succès travaillent pour faire de $R_{burn}$ non pas une constante, mais une fonction croissante du temps (économies d’échelle).

3. Analyse de la Réponse en Fréquence : Réagir aux Chocs

Ici, nous entrons sur le territoire du Thought Leadership pur. Chaque entreprise a sa propre “Bande Passante”. Comment votre business réagit-il à un choc externe, comme une hausse soudaine des taux de la BCE ?

Le Business comme Filtre Passe-Bas

La plupart des entreprises structurées se comportent comme un filtre passe-bas. Elles ont une inertie (coûts fixes, contrats pluriannuels, personnel) qui les empêche de réagir aux fluctuations de marché à haute fréquence (bruit quotidien), mais leur permet de s’adapter aux tendances de long terme.

Toutefois, dans un scénario de crise (ex. effondrement soudain de la demande), l’inertie devient mortelle. Mathématiquement, cela est déterminé par la Constante de Temps ($tau$) du business :

$tau = R cdot C$

- $R$ (Rigidité des coûts) : À quel point est-il difficile de réduire les coûts ?

- $C$ (Réserves) : Combien de trésorerie avons-nous ?

Un $tau$ élevé signifie que l’entreprise est lente à réagir (le voltage baisse lentement, mais la récupération est aussi lente). Dans un marché Fintech qui exige de l’agilité, l’objectif est d’avoir un système de contrôle (management) qui puisse faire varier $R$ dynamiquement.

Analyse du Choc des Taux (Entrée en échelon)

Imaginons une hausse des taux d’intérêt comme une entrée en échelon négative sur le potentiel de marché ($V$). La réponse du système n’est pas immédiate. La modélisation mathématique d’entreprise nous permet de calculer le settling time (temps d’établissement) : combien de temps l’entreprise mettra-t-elle à atteindre un nouvel équilibre de rentabilité ?

Si le système est sous-amorti (faibles réserves, réactions émotionnelles du management, haute volatilité des coûts), l’entreprise oscillera violemment (embauches massives suivies de licenciements) avant de se stabiliser. Un système critiquement amorti (l’idéal de l’ingénieur) atteint le nouvel équilibre dans le temps le plus court possible sans oscillations destructrices.

4. Application Pratique : Le Tableau de Bord Prédictif

Comment transformer cette théorie en pratique opérationnelle ? En abandonnant les rapports statiques pour des tableaux de bord dynamiques qui surveillent les dérivées.

- Surveiller la Dérivée Seconde de la Trésorerie : Ne regardez pas seulement combien vous dépensez (Burn Rate, vitesse), mais l’accélération de la dépense. Si la dérivée seconde est négative alors que les revenus sont constants, vous freinez vers le précipice.

- Calculer la Fréquence de Coupure : Analysez la structure des coûts. Quelle est la fréquence maximale de changement du marché que vous pouvez soutenir ? Si le marché change tous les 3 mois (haute fréquence) mais que vos cycles de produit sont de 12 mois (basse fréquence), vous êtes hors bande. Le signal ne passe pas.

- Stress Test des Condensateurs : Simuler des scénarios où $I_{in}$ tombe à zéro. Votre $C$ (réserve) est-elle dimensionnée pour couvrir $3tau$ (trois constantes de temps) nécessaires pour restructurer les coûts ($R$) ?

Conclusions : L’Ingénieur à la Barre

Appliquer la modélisation mathématique d’entreprise en traitant l’entreprise comme un circuit n’est pas seulement un exercice académique. C’est une méthode pour survivre. À une ère où les algorithmes de trading opèrent en millisecondes et où les conditions macroéconomiques changent trimestriellement, se fier à la seule intuition ou à la comptabilité “post-mortem” est risqué.

Les entreprises qui prospéreront dans la prochaine décennie seront celles qui concevront leur structure financière avec la même attention rigoureuse que celle portée à la conception d’un microprocesseur : en minimisant les résistances parasites, en dimensionnant correctement les condensateurs de liquidité et en s’assurant que la bande passante opérationnelle est synchronisée avec la fréquence du marché.

Foire aux questions

La modélisation mathématique d’entreprise est une méthode analytique qui dépasse la comptabilité classique en traitant l’entreprise comme un système dynamique semblable à un circuit électrique. Elle sert à prévoir l’évolution future des flux financiers et la réponse aux chocs de marché, permettant aux DAF et fondateurs de gérer la croissance avec des outils prédictifs basés sur des lois physiques et des équations différentielles, plutôt que sur de simples bilans statiques.

Dans ce modèle isomorphe, la Tension correspond au Potentiel de Marché ou à la pression de la demande, tandis que le Courant représente le Flux de Trésorerie en entrée et sortie. La Résistance identifie les inefficacités opérationnelles comme un coût d’acquisition client élevé, et la Capacité symbolise les Réserves de Liquidité nécessaires pour stabiliser le système durant les fluctuations, agissant comme un amortisseur contre la volatilité.

Selon la loi d’Ohm appliquée au business, une résistance élevée, causée par la bureaucratie ou des processus lents, nécessite un potentiel de marché énorme pour maintenir le même flux de trésorerie. Pour scaler avec succès, il est fondamental que l’efficacité ne reste pas constante mais s’améliore dans le temps ; sinon, les coûts de dissipation croîtront linéairement avec la liquidité, menant l’entreprise vers une saturation rapide ou la faillite.

Cela signifie que l’entreprise possède une inertie structurelle, due aux coûts fixes et aux contrats, qui l’empêche de réagir instantanément aux fluctuations de marché à haute fréquence, filtrant le bruit quotidien. Toutefois, cette caractéristique peut devenir mortelle durant des crises soudaines si la constante de temps du business est trop élevée, rendant l’organisation lente à s’adapter aux nouveaux scénarios économiques comme une hausse des taux.

Surveiller la dérivée seconde de la trésorerie permet d’observer l’accélération des dépenses et non seulement la vitesse de consommation actuelle. Cet indicateur avancé agit comme un signal d’alarme précoce : si l’accélération est négative alors que les revenus restent constants, le business freine dangereusement vers l’insolvabilité, permettant au management d’intervenir avant que la situation ne devienne irréversible.

Avez-vous trouvé cet article utile ? Y a-t-il un autre sujet que vous aimeriez que je traite ?

Écrivez-le dans les commentaires ci-dessous ! Je m'inspire directement de vos suggestions.