I pagamenti contactless sono diventati un gesto quotidiano, un simbolo di modernità che si innesta in una cultura, come quella italiana, ancora legata alla tradizione del contante. Avviciniamo la carta, lo smartphone o lo smartwatch al POS e, in un istante, l’acquisto è concluso. Questa rapidità e comodità, però, solleva una domanda cruciale: cosa succede se qualcuno utilizza la nostra carta senza autorizzazione? In caso di transazioni contactless fraudolente, chi paga il conto? La risposta risiede in un equilibrio normativo preciso, che tutela il consumatore ma richiede anche la sua attenzione.

La normativa europea, recepita in Italia, stabilisce regole chiare sulla responsabilità degli istituti di credito e dei clienti. Comprendere questo quadro è fondamentale per navigare con sicurezza nel mondo dei pagamenti digitali, sapendo come agire in caso di frode e quali sono i propri diritti. Questa guida completa esplora le responsabilità, le procedure di rimborso e i passi da compiere per proteggersi, offrendo una bussola per muoversi tra innovazione e sicurezza.

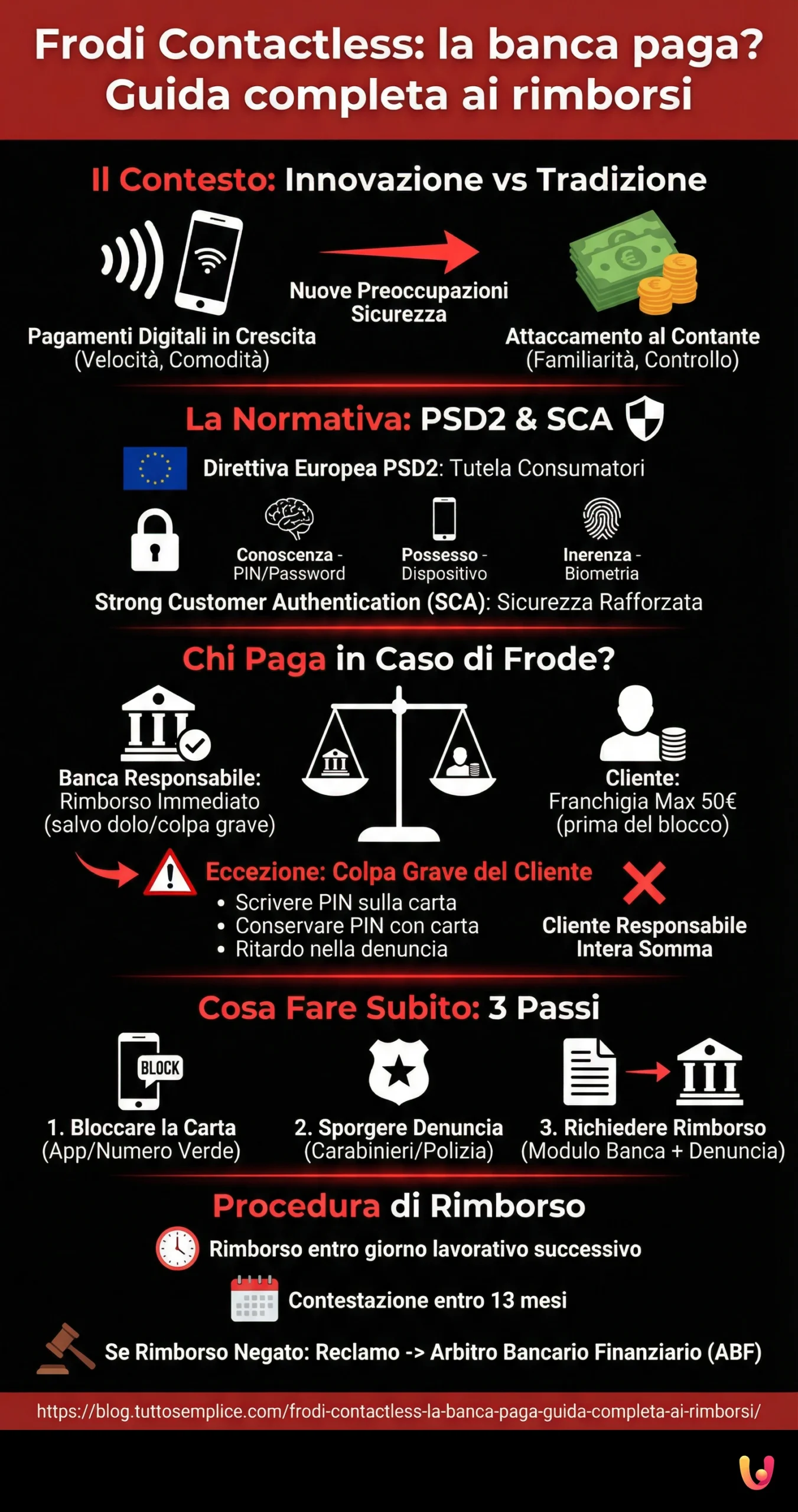

Il Contesto: Pagamenti Contactless tra Innovazione e Tradizione

In Italia, l’adozione dei pagamenti digitali è in costante crescita, ma coesiste con un forte attaccamento al contante, radicato nella cultura mediterranea. Questa dualità riflette un dialogo tra innovazione e tradizione. Da un lato, la tecnologia NFC (Near Field Communication) ha reso le transazioni più veloci e fluide, eliminando la necessità di inserire la carta e digitare il PIN per piccoli importi. Dall’altro, la familiarità e la percezione di controllo offerte dal denaro contante rimangono un punto di riferimento per molti. Le statistiche mostrano un aumento esponenziale nell’uso di carte e wallet digitali, un trend accelerato anche dalla pandemia. Questo cambiamento, tuttavia, porta con sé nuove preoccupazioni legate alla sicurezza e alla possibilità di frodi sempre più sofisticate.

La Normativa di Riferimento: Cosa Dice la Legge?

Il quadro normativo che governa la responsabilità in caso di frodi sui pagamenti elettronici è definito a livello europeo. La legislazione mira a creare un mercato dei pagamenti sicuro, innovativo e competitivo, proteggendo al contempo i consumatori. Le banche e gli altri prestatori di servizi di pagamento sono tenuti ad adottare misure di sicurezza robuste e a seguire procedure chiare in caso di operazioni non autorizzate, garantendo un elevato livello di tutela per gli utenti in tutta l’Unione Europea.

La Direttiva Europea PSD2: Il Pilastro della Tutela

La principale fonte normativa è la Direttiva sui Servizi di Pagamento 2 (PSD2), recepita in Italia con il Decreto Legislativo n. 218 del 2017. Questa direttiva ha l’obiettivo di aumentare la sicurezza dei pagamenti elettronici e contrastare le frodi. Uno dei suoi pilastri è l’introduzione di requisiti più stringenti per l’autenticazione delle operazioni, noti come Strong Customer Authentication (SCA). La PSD2 stabilisce inoltre in modo chiaro le responsabilità delle banche e dei clienti, definendo le condizioni e i limiti per i rimborsi in caso di transazioni non autorizzate. Grazie a questa normativa, il consumatore europeo gode di una protezione rafforzata quando utilizza strumenti di pagamento digitali.

L’Autenticazione Forte del Cliente (SCA)

L’Autenticazione Forte del Cliente (SCA) è una misura di sicurezza imposta dalla PSD2 per ridurre il rischio di frodi. Prevede che per autorizzare un pagamento online o accedere al proprio conto, l’utente debba utilizzare almeno due dei tre seguenti fattori di autenticazione: conoscenza (qualcosa che solo l’utente sa, come una password o un PIN), possesso (qualcosa che solo l’utente ha, come lo smartphone su cui riceve un codice) e inerenza (qualcosa che l’utente è, come l’impronta digitale o il riconoscimento facciale). Per i pagamenti contactless di basso importo (solitamente fino a 50 euro), la SCA non è sempre richiesta per ogni singola transazione, ma interviene periodicamente (ad esempio, dopo un certo numero di operazioni consecutive o al raggiungimento di un importo cumulativo di 150 euro) per verificare l’identità del titolare.

HYPE

Conto HYPE Premium

Il conto HYPE all inclusive per accedere senza limiti a tutti i servizi, compresi quelli assicurativi!

Assistenza prioritaria anche via WhatsApp!

Scegli HYPE Premium, subito un bonus di 25€! Inserisci il codice promo HELLOHYPER

ING

Apri un Conto Corrente ING e avrai una Carta di Credito Mastercard Gold!

Usala per i tuoi acquisti in tutto il mondo, a canone zero!

Inoltre, per i primi 12 mesi dall’attivazione, hai il 4% su Conto Arancio fino a 50.000 euro.

La Regola Generale: Chi Paga in Caso di Frode?

Quando si verifica una transazione contactless fraudolenta, la legge stabilisce un principio generale molto chiaro a tutela del consumatore. La responsabilità ricade quasi interamente sul prestatore di servizi di pagamento, ovvero la banca o l’emittente della carta. L’istituto di credito è tenuto a rimborsare il cliente, a meno che non riesca a dimostrare che l’operazione è stata autorizzata o che il cliente ha agito con dolo o colpa grave. Questo principio sposta l’onere della prova sulla banca, che deve quindi adottare sistemi di sicurezza all’avanguardia per proteggere i fondi dei propri clienti.

La Responsabilità della Banca

La banca ha la responsabilità oggettiva di garantire la sicurezza degli strumenti di pagamento che fornisce. Questo significa che, in caso di operazione non autorizzata, è tenuta a rimborsare immediatamente l’importo al cliente, al più tardi entro la fine della giornata lavorativa successiva alla segnalazione. L’istituto di credito può evitare il rimborso solo se prova che la transazione è stata autenticata in modo corretto e non vi sono stati malfunzionamenti tecnici, oppure se dimostra che il cliente ha agito in modo fraudolento o con colpa grave. Non è sufficiente per la banca affermare genericamente che i suoi sistemi sono sicuri; deve fornire prove concrete che l’anomalia è dovuta a un comportamento negligente del cliente.

Il Limite di Responsabilità del Cliente: la Franchigia di 50 Euro

Anche quando un cliente subisce una frode contactless prima di riuscire a bloccare la carta, la sua perdita economica è limitata per legge. La normativa PSD2 ha fissato una franchigia massima a carico del consumatore di soli 50 euro per le operazioni non autorizzate effettuate prima della notifica di furto o smarrimento. Questo significa che, se un truffatore effettua acquisti per 200 euro con la vostra carta rubata, la banca dovrà rimborsarvi 150 euro. La franchigia si azzera completamente per tutte le operazioni successive al momento in cui la carta viene bloccata. Questa misura offre una notevole tranquillità, sapendo che anche nel peggiore dei casi, la potenziale perdita è contenuta.

Quando il Cliente è Responsabile? I Casi di Colpa Grave

Sebbene la legge tuteli ampiamente i consumatori, esistono delle eccezioni. La protezione viene meno se la banca riesce a dimostrare la “colpa grave” del cliente. Non si tratta di una semplice disattenzione, ma di un comportamento caratterizzato da una negligenza straordinaria e inescusabile. Ad esempio, scrivere il PIN sulla carta stessa, conservare PIN e carta insieme in modo evidente, o non comunicare tempestivamente il furto o lo smarrimento alla banca sono considerate condotte gravemente negligenti. In questi scenari, il cliente potrebbe essere ritenuto responsabile per l’intera somma sottratta, poiché ha mancato di osservare le più elementari norme di prudenza nella custodia dei propri strumenti di pagamento.

Cosa Fare Subito in Caso di Furto o Smarrimento della Carta

Accorgersi di aver perso la propria carta o di aver subito un furto può generare ansia. Tuttavia, agire con rapidità e metodo è fondamentale per limitare i danni e avviare correttamente la procedura di rimborso. Seguire pochi e chiari passaggi permette di mettere in sicurezza i propri fondi e di far valere i propri diritti nei confronti della banca. La tempestività è il fattore più importante per azzerare la propria responsabilità sulle operazioni fraudolente.

Passo 1: Bloccare la Carta Immediatamente

La prima azione da compiere, senza esitazione, è bloccare la carta. Ogni istituto bancario mette a disposizione un numero verde, attivo 24 ore su 24, 7 giorni su 7, proprio per questa emergenza. Molte banche consentono di effettuare il blocco anche tramite l’app di mobile banking con un semplice tocco. Questa operazione è cruciale: dal momento del blocco, qualsiasi transazione successiva non potrà più essere attribuita al cliente. Per una guida dettagliata su come procedere, puoi consultare l’articolo Carta smarrita o rubata: bloccala subito! La guida in 3 passi.

Passo 2: Sporgere Denuncia alle Autorità

Dopo aver bloccato la carta, è necessario recarsi presso la stazione dei Carabinieri o un commissariato di Polizia per sporgere denuncia di furto o smarrimento. Sebbene la banca possa avviare la pratica di rimborso anche senza questo documento, la denuncia è un atto formale che attesta l’accaduto e sarà richiesta per completare la procedura di disconoscimento. Conservate una copia della denuncia, poiché dovrete allegarla alla richiesta di rimborso da presentare alla vostra banca.

Passo 3: Inviare la Richiesta di Rimborso alla Banca

Con la copia della denuncia in mano, contattate la vostra banca per disconoscere formalmente le operazioni fraudolente e chiedere il rimborso. Ogni istituto ha una propria modulistica e una procedura specifica, spesso accessibile online o tramite l’app. È importante elencare tutte le transazioni non autorizzate e allegare la documentazione richiesta. La banca avvierà un’indagine interna per verificare la fondatezza della richiesta. Per proteggerti ulteriormente, valuta se la protezione RFID serve davvero per il tuo portafoglio.

La Procedura di Rimborso: Tempi e Modalità

Una volta inviata la richiesta di disconoscimento, la banca è tenuta per legge a rimborsare l’importo contestato entro la fine della giornata lavorativa successiva, riaccreditando i fondi sul conto del cliente. Questo rimborso “immediato” può essere sospeso solo se l’istituto ha un fondato sospetto di frode da parte del cliente stesso e lo comunica alle autorità di vigilanza. Successivamente, la banca ha il diritto di svolgere le proprie indagini e, qualora dimostrasse la colpa grave del cliente, potrebbe riaddebitare l’importo rimborsato. È importante sapere che si hanno fino a 13 mesi di tempo dalla data dell’addebito per contestare un’operazione non autorizzata.

Cosa Succede se la Banca Rifiuta il Rimborso?

Se la banca nega il rimborso sostenendo la colpa grave del cliente, ma voi ritenete di aver agito correttamente, non tutto è perduto. Il primo passo è presentare un reclamo formale all’ufficio reclami della banca. Se la risposta è ancora negativa o non arriva entro i termini previsti, è possibile rivolgersi all’Arbitro Bancario Finanziario (ABF). L’ABF è un organismo indipendente e imparziale che offre una risoluzione delle controversie alternativa al tribunale, più rapida ed economica. Le sue decisioni, pur non essendo vincolanti come una sentenza, sono quasi sempre rispettate dalle banche per non compromettere la loro reputazione.

In Breve (TL;DR)

In caso di transazioni contactless fraudolente, la legge tutela i consumatori: ecco come funziona la responsabilità della banca e le procedure per il rimborso.

Approfondiamo le normative a tutela del consumatore, i limiti di responsabilità dell’istituto di credito e le procedure da seguire per ottenere il rimborso.

Scopri quali sono i tuoi diritti e i passaggi da seguire per richiedere e ottenere un rimborso completo dalla tua banca.

Conclusioni

La crescente diffusione dei pagamenti contactless ha semplificato la nostra vita quotidiana, ma ha anche introdotto nuovi interrogativi sulla sicurezza. La normativa europea PSD2 offre una solida rete di protezione per i consumatori, ponendo la responsabilità principale delle frodi a carico delle banche e limitando l’esposizione del cliente a una franchigia massima di 50 euro. Sapere che, in assenza di colpa grave, il rimborso è un diritto garantito, permette di utilizzare questi strumenti innovativi con maggiore serenità. La chiave sta nell’adottare comportamenti prudenti, come custodire con cura le proprie credenziali e agire con estrema rapidità in caso di furto o smarrimento. Essere consumatori informati è la prima e più efficace forma di difesa nell’era digitale, un equilibrio perfetto tra l’abbracciare l’innovazione e il mantenere salda la tradizione della prudenza.

Domande frequenti

Devi contattare immediatamente la tua banca per bloccare la carta e disconoscere l’operazione. Successivamente, è fondamentale sporgere denuncia presso le autorità competenti (Polizia o Carabinieri) e inviarne copia alla banca, come spesso richiesto per completare la pratica di rimborso.

In generale sì. Secondo la normativa europea PSD2, la banca deve rimborsarti immediatamente l’importo sottratto, al più tardi entro la fine della giornata lavorativa successiva alla notifica. Tuttavia, il rimborso può essere negato se la banca dimostra che hai agito con dolo o ‘colpa grave’, ad esempio se non hai custodito con diligenza la carta o le credenziali.

Sì. La tua responsabilità è limitata. Per le operazioni non autorizzate effettuate prima della notifica di furto o smarrimento, la legge prevede una franchigia massima a tuo carico di 50 euro. Dopo aver bloccato la carta, ogni eventuale transazione fraudolenta successiva è a completo carico della banca.

Le banche sono obbligate ad adottare sistemi di sicurezza avanzati, come previsto dalla direttiva PSD2. Questi includono l’Autenticazione Forte del Cliente (SCA), che richiede l’inserimento del PIN dopo un certo numero di operazioni contactless consecutive (solitamente 5) o al raggiungimento di un importo cumulativo (di solito 150 euro). Inoltre, utilizzano sistemi di monitoraggio per rilevare e bloccare transazioni anomale.

Tecnicamente è possibile, ma è un rischio piuttosto basso. Un truffatore dovrebbe usare un POS collegato a un conto a lui riconducibile, lasciando quindi tracce evidenti. Inoltre, le carte contactless sono protette da limiti di spesa per singola transazione (solitamente 50 euro) e da limiti cumulativi che, una volta raggiunti, richiedono l’inserimento del PIN, bloccando ulteriori tentativi. Per una maggiore sicurezza, si possono usare portafogli schermati (anti-RFID).

Hai ancora dubbi su Frodi Contactless: la banca paga? Guida completa ai rimborsi?

Digita qui la tua domanda specifica per trovare subito la risposta ufficiale di Google.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.