A compra de uma casa representa, na cultura italiana e mediterrânica, muito mais do que uma simples transação económica. É um rito de passagem, um símbolo de estabilidade e um investimento para o futuro da família. No entanto, quando nos sentamos à secretária do banco para assinar o contrato de crédito à habitação, deparamo-nos frequentemente com tecnicismos que podem parecer obscuros. Entre estes, o mais difundido e, ao mesmo tempo, menos compreendido é, sem dúvida, a amortização pelo sistema francês.

Em Itália, a quase totalidade dos financiamentos para a casa utiliza este sistema. A sua popularidade não é casual, mas responde a necessidades precisas de planeamento do orçamento familiar. Saber exatamente quanto se vai pagar todos os meses, da primeira à última prestação, oferece uma segurança psicológica fundamental. Contudo, por trás desta aparente simplicidade de uma prestação constante, esconde-se um mecanismo financeiro complexo que determina como e quando pagamos efetivamente os juros ao banco.

Compreender este mecanismo é essencial não só para assinar com consciência, mas também para gerir a dívida ao longo do tempo. Muitos mutuários, por exemplo, ficam surpreendidos quando descobrem que, após anos de pagamentos, o capital em dívida diminuiu muito menos do que imaginavam. Para quem está a percorrer o caminho do contrato-promessa à escritura, entender a amortização é tão vital quanto a escolha do próprio imóvel.

O que é o plano de amortização pelo sistema francês

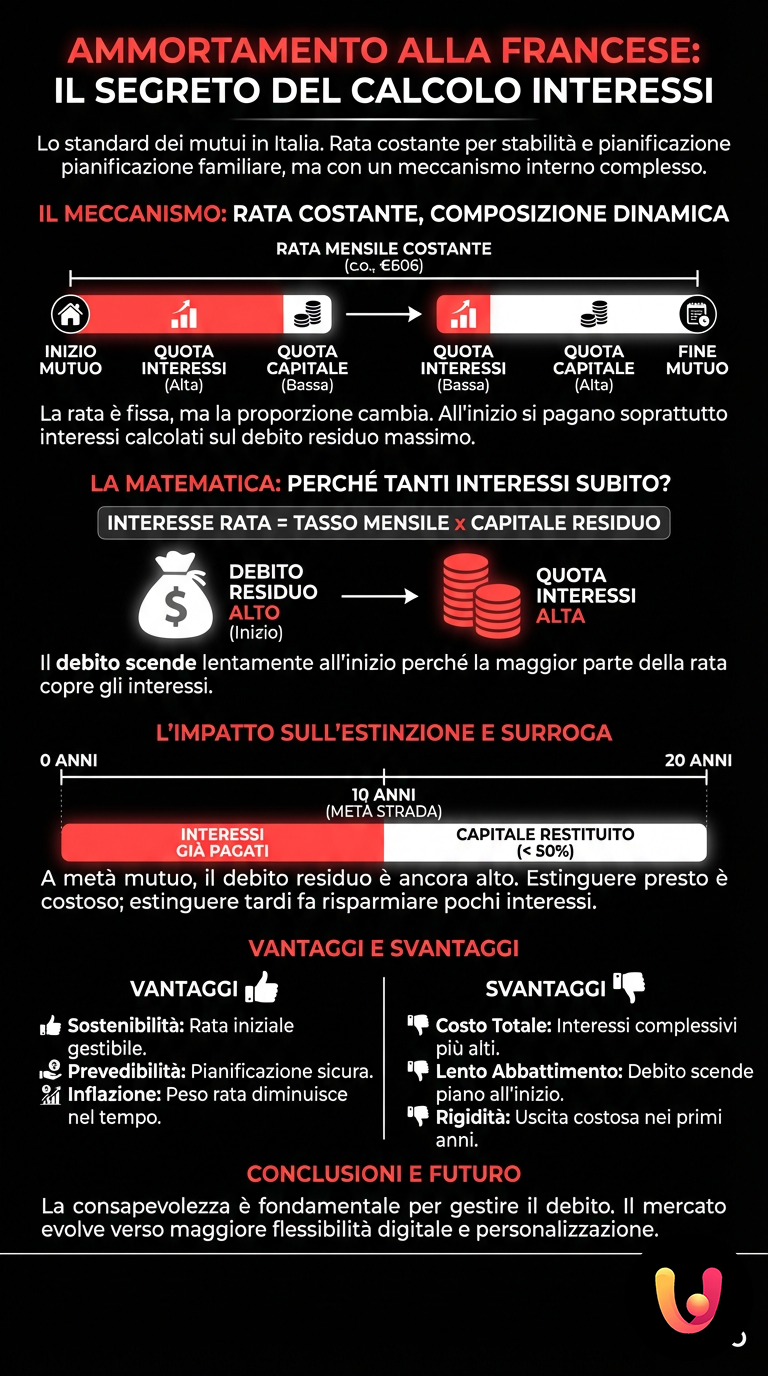

O sistema de amortização francês é um método de reembolso de empréstimo que prevê o pagamento de prestações periódicas constantes durante toda a duração do financiamento, com a mesma taxa de juro. A característica fundamental que o distingue é a composição interna da prestação. Embora o valor total que sai da sua conta bancária permaneça idêntico todos os meses, a proporção entre a parcela de capital (o dinheiro que devolve) e a parcela de juros (o ganho do banco) varia continuamente.

O segredo da amortização pelo sistema francês reside no seu equilíbrio dinâmico: a prestação é fixa, mas o seu conteúdo muda progressivamente a favor do devedor.

No início do plano de amortização, a prestação é composta predominantemente por juros e por uma parte mínima de capital. À medida que se avança com os pagamentos, esta proporção inverte-se. Perto do final do crédito, a prestação será constituída quase inteiramente por capital, com uma parcela de juros irrisória. Isto acontece porque os juros são calculados sobre o capital em dívida, que é máximo no início e nulo no final.

A matemática por trás da prestação: como funciona o cálculo

Para perceber por que se pagam tantos juros no início, é preciso olhar para a fórmula matemática que rege o sistema. Não é preciso ser matemático para entender a sua lógica. Os juros de cada prestação são calculados aplicando a taxa mensal ao capital em dívida que ainda tem de devolver ao banco. Como no início tem de devolver a totalidade da quantia (por exemplo, 200.000 euros), a parcela de juros será muito alta.

Sendo a prestação total fixada num valor constante por contrato, se a parcela de juros é alta, o espaço restante para a parcela de capital é necessariamente reduzido. É por isso que nos primeiros anos a dívida diminui muito lentamente. É um mecanismo de vasos comunicantes: quando o capital em dívida diminui (mesmo que pouco), a parcela de juros da prestação seguinte diminui ligeiramente, deixando mais espaço para a parcela de capital crescer.

É fundamental analisar bem a prestação do crédito entre parcela de capital e juros para não ter surpresas. Este sistema garante ao banco a cobrança da maior parte do seu ganho (os juros) na primeira metade da vida do crédito, reduzindo o seu risco financeiro ao longo do tempo.

Tradição e cultura: por que motivo a Itália escolhe a prestação constante

O predomínio da amortização pelo sistema francês no mercado italiano não é apenas uma questão financeira, mas tem raízes na nossa cultura de poupança e gestão familiar. A família italiana média prefere a estabilidade. Saber que a prestação será de 800 euros hoje e de 800 euros daqui a dez anos permite planear despesas escolares, férias e outros investimentos com serenidade. Isto contrasta, por exemplo, com a amortização “à italiana” (parcela de capital constante), que prevê prestações iniciais muito mais altas que diminuem ao longo do tempo.

No contexto europeu, a Itália distingue-se por esta forte aversão ao risco de liquidez mensal. Enquanto noutros mercados se aceitam planos mais agressivos para abater a dívida rapidamente, o mutuário italiano prefere “espalhar” o esforço de forma uniforme. Os bancos, por sua vez, favorecem este sistema porque maximiza o rendimento dos juros nos primeiros anos, período em que o risco de incumprimento é estatisticamente mais relevante.

O impacto na amortização antecipada e na transferência de crédito

Um dos aspetos mais críticos da amortização pelo sistema francês diz respeito à amortização antecipada do crédito ou à transferência de crédito. Muitos pensam que, ao chegar a metade da duração do crédito (por exemplo, ao décimo ano de um crédito a vinte anos), já devolveram metade da dívida. Infelizmente, não é assim. A meio do percurso, com este sistema, terá pago uma grande quantidade de juros, mas terá abatido o capital numa medida inferior a 50%.

Amortizar um crédito com sistema francês nos últimos anos de vida é, muitas vezes, financeiramente pouco conveniente, uma vez que a maior parte dos juros já foi paga ao banco.

Se decidir vender a casa ou amortizar o crédito após poucos anos, o capital em dívida ainda será muito alto. Este mecanismo torna a amortização antecipada menos conveniente perto do final do plano, porque nesse ponto está a devolver quase apenas o dinheiro que lhe foi emprestado, sem “poupar” muito nos juros futuros. Para quem avalia estas opções, é essencial solicitar e verificar o cálculo para liquidação antecipada do crédito para ter uma imagem clara da situação real.

Exemplo prático: os números falam por si

Imaginemos um crédito de 100.000 euros a 20 anos com uma taxa fixa de 4%. A prestação mensal constante será de aproximadamente 606 euros. Analisemos o que acontece ao longo do tempo:

- Primeira prestação: Paga 333 euros de juros e apenas 273 euros de capital. Mais de metade da prestação é puro custo.

- Após 10 anos (meio do crédito): A prestação é sempre 606 euros, mas agora paga cerca de 190 euros de juros e 416 euros de capital. O capital em dívida não é de 50.000 euros, mas sim de aproximadamente 58.000 euros.

- Última prestação: Paga cerca de 2 euros de juros e 604 euros de capital.

Este exemplo evidencia como a velocidade de reembolso do capital acelera drasticamente apenas na segunda metade do financiamento. É um fator crucial a considerar se prevê mudar de casa ou renegociar o crédito a médio prazo.

Vantagens e desvantagens: um guia para a escolha

Apesar das críticas relacionadas com o lento abatimento inicial da dívida, a amortização pelo sistema francês oferece vantagens inegáveis. A principal é a sustentabilidade: permite o acesso ao crédito mesmo a quem tem rendimentos médios, mantendo a prestação inicial (que no sistema de capital constante seria altíssima) a um nível gerível. Além disso, numa economia sujeita à inflação, uma prestação constante tende a pesar menos no orçamento familiar à medida que os salários (teoricamente) se ajustam ao custo de vida ao longo das décadas.

A principal desvantagem é o custo total dos juros, que é ligeiramente superior em comparação com um plano de prestações decrescentes, precisamente porque o capital é devolvido mais lentamente. Além disso, prende o mutuário a uma “gaiola dourada”: sair do crédito nos primeiros anos é dispendioso em termos de capital em dívida ainda por saldar. Nestes casos, avaliar opções como a transferência ou renegociação pode ser a única forma de otimizar um plano que já não reflete as suas necessidades.

Inovação digital e cenários futuros

O mercado de crédito à habitação está a passar por uma fase de profunda transformação graças à digitalização. Embora a amortização pelo sistema francês continue a ser o padrão indiscutível, as novas plataformas fintech e os bancos online estão a começar a propor soluções mais flexíveis. Hoje é possível encontrar créditos com opções de “pausa na prestação” ou “alteração de plano” que permitem modificar a duração durante o contrato, mitigando a rigidez do sistema francês clássico.

Olhando para os créditos à habitação de 2025 e as tendências futuras, é provável que vejamos uma maior personalização. A inteligência artificial permitirá aos bancos criar planos de amortização híbridos, que poderão combinar a estabilidade da prestação constante com injeções de capital extra nos momentos em que o cliente tem maior liquidez, otimizando assim a poupança nos juros sem sacrificar a segurança mensal.

Em Resumo (TL;DR)

Descubra como funciona o plano de reembolso mais difundido em Itália e como são calculados os juros que determinam a composição da sua prestação.

Analisamos como varia a relação entre a parcela de capital e os juros ao longo do tempo e o impacto na amortização antecipada.

Descubra como varia a relação entre a parcela de capital e os juros e qual o impacto que tem na amortização antecipada.

Conclusões

A amortização pelo sistema francês continua a ser o pilar do sistema de crédito imobiliário em Itália. A sua força reside na previsibilidade e na capacidade de tornar a compra de casa acessível a uma vasta faixa da população. No entanto, a sua estrutura matemática impõe uma reflexão atenta: os juros pagam-se sobretudo no início, tornando os primeiros anos cruciais para a estratégia financeira do mutuário.

Compreender a distinção entre parcela de capital e parcela de juros não é um exercício académico, mas sim um instrumento de defesa da sua poupança. Quer se trate de avaliar uma transferência de crédito, uma amortização antecipada ou simplesmente de planear o orçamento familiar, a consciência de como funciona o seu plano de reembolso é a chave para transformar o crédito de uma simples dívida num instrumento gerível e controlado. Num mercado em evolução, a informação continua a ser a melhor garantia para o seu investimento imobiliário.

Achou este artigo útil? Há outro assunto que gostaria de me ver abordar?

Escreva nos comentários aqui em baixo! Inspiro-me diretamente nas vossas sugestões.