Na era digital, o cartão contactless tornou-se uma extensão natural da nossa carteira. Um gesto rápido, quase automático, que une a tradição da troca de valor à mais moderna inovação tecnológica. Mas o que acontece quando este pequeno mas poderoso instrumento desaparece? O pânico inicial é compreensível: o medo de que alguém possa aceder às nossas poupanças é real. No entanto, agir com rapidez e consciência é a chave para transformar um potencial desastre num simples contratempo. Este guia foi pensado para o acompanhar, passo a passo, nas ações a realizar para colocar o seu dinheiro em segurança e resolver a situação sem stress, no contexto italiano e europeu.

A difusão dos pagamentos “sem contacto” simplificou a vida quotidiana, mas também introduziu novas dinâmicas de risco. Um ladrão já não precisa do PIN para efetuar pequenas despesas, tornando os primeiros minutos após o roubo ou perda absolutamente decisivos. Felizmente, os bancos e as instituições financeiras desenvolveram procedimentos de segurança igualmente rápidos e eficazes. Conhecer estes mecanismos significa ter o controlo da situação, protegendo o fruto do próprio trabalho e mantendo a confiança numa tecnologia que, se usada corretamente, permanece segura e vantajosa.

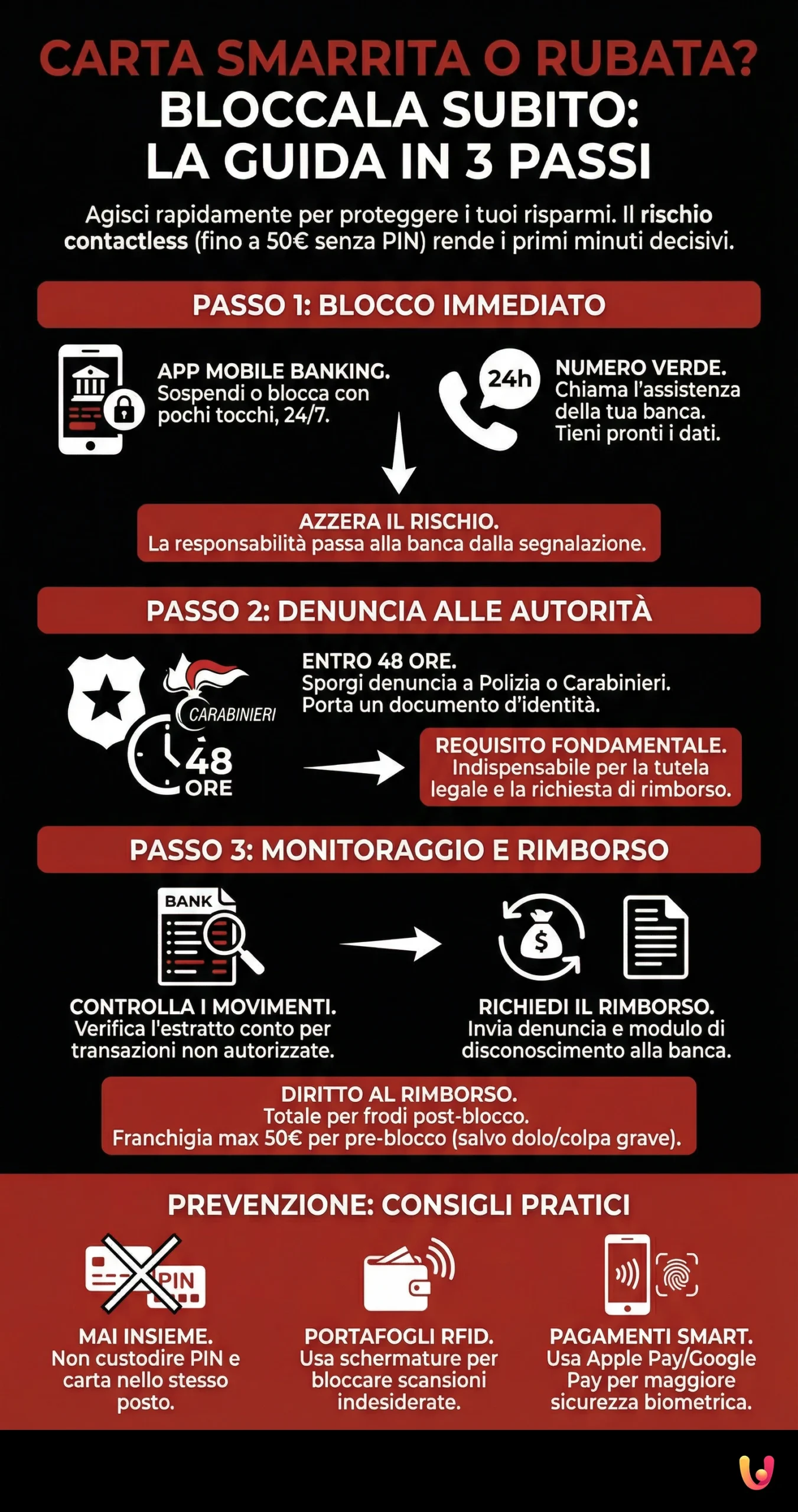

O Primeiro Passo Crucial: O Bloqueio Imediato do Cartão

A primeira ação a realizar, sem hesitação, é bloquear o cartão. Esta operação torna-o imediatamente inutilizável para qualquer transação, eliminando o risco de débitos fraudulentos. A partir do momento da sinalização, a responsabilidade por eventuais usos ilícitos passa para a sua instituição de crédito. Cada instante é precioso, especialmente com os cartões contactless, que permitem compras abaixo de um certo limite sem exigir o código PIN. Em Itália e em grande parte da Europa, este limite foi fixado em 50 euros. Embora existam medidas de segurança adicionais, como um teto máximo cumulativo de 150 euros ou um número máximo de 5 operações consecutivas sem PIN, um mal-intencionado poderia ainda assim efetuar várias pequenas despesas em pouco tempo.

Para bloquear o cartão existem principalmente dois canais, ambos ativos 24 horas por dia, 7 dias por semana. O método mais moderno e rápido é através da app de mobile banking da sua instituição. Com poucos toques no ecrã, pode suspender ou bloquear definitivamente o cartão. Em alternativa, pode ligar para o número verde específico para o bloqueio de cartões fornecido pelo seu banco. É um bom hábito guardar este número na lista de contactos do telemóvel e anotá-lo também separadamente, para qualquer eventualidade. Quando ligar, tenha à mão os seus dados pessoais e, se possível, o número do cartão. O operador guiá-lo-á no procedimento e fornecer-lhe-á um código de bloqueio como referência.

A Denúncia às Autoridades: Quando e Porquê é Necessária

Depois de ter bloqueado o cartão, o segundo passo fundamental é apresentar queixa junto das autoridades policiais (Polícia ou GNR). Este passo é crucial, especialmente em caso de roubo, mas é fortemente recomendado também em caso de perda. A denúncia deve ser apresentada no prazo de 48 horas após a descoberta do evento. Este documento oficial tem um duplo valor: por um lado, protege-o legalmente de eventuais crimes cometidos com o seu cartão; por outro, é um requisito indispensável exigido pela maioria dos bancos para iniciar o processo de reembolso de eventuais montantes subtraídos ilicitamente antes do bloqueio. Sem uma cópia da denúncia, poderá encontrar dificuldades em obter a indemnização a que tem direito.

Apresentar-se na esquadra da Polícia ou posto da GNR mais próximo com um documento de identificação válido é tudo o que precisa. Deverá relatar a dinâmica dos factos, especificando se se trata de roubo ou perda e fornecendo, se os souber, os detalhes do cartão. No final, ser-lhe-á entregue uma cópia do auto de denúncia. Este documento deverá ser transmitido ao seu banco, habitualmente através de carta registada com aviso de receção, via email ou entregando-o diretamente ao balcão, juntamente com um formulário de contestação das operações fraudulentas. A denúncia é, portanto, um ato formal que reforça a sua posição e acelera os procedimentos de proteção.

Monitorização e Pedido de Reembolso: Proteger o Seu Dinheiro

Uma vez bloqueado o cartão e apresentada a denúncia, é o momento de verificar o extrato bancário. Controle atentamente a lista dos movimentos posteriores ao roubo ou perda para identificar eventuais transações não autorizadas. Graças à ativação de serviços de notificação via SMS ou app, muitas pessoas apercebem-se de operações suspeitas quase em tempo real, um fator que permite agir com a máxima tempestividade. Se identificar débitos fraudulentos, deve contestá-los formalmente junto do seu banco. A normativa europeia sobre os serviços de pagamento, conhecida como PSD2, protege amplamente os consumidores nestas situações.

Segundo a lei, tem direito ao reembolso integral dos montantes subtraídos, a menos que o banco demonstre que agiu com dolo ou negligência grave (por exemplo, guardando o PIN junto com o cartão). Para as operações ocorridas antes da notificação de bloqueio, poderá estar prevista uma franquia a seu cargo, que por lei não pode superar os 50 euros (anteriormente 150 euros). Todas as transações fraudulentas efetuadas após a sua sinalização devem ser reembolsadas completamente pela instituição de crédito. O banco é obrigado a creditar novamente os montantes contestados sem demora, habitualmente até ao final do dia útil seguinte à notificação.

Prevenção é Melhor que Remediar: Conselhos Práticos para a Segurança

Viver a comodidade dos pagamentos digitais em serenidade é possível adotando alguns hábitos simples mas eficazes. A primeira regra é a custódia atenta: nunca deixe o cartão sem vigilância e não o guarde junto com o código PIN. Parece um conselho banal, mas é a primeira linha de defesa. Para uma proteção tecnológica, considere o uso de carteiras com proteção RFID (Radio-Frequency Identification). Estas carteiras especiais contêm uma fina camada metálica que bloqueia os sinais eletromagnéticos, impedindo que mal-intencionados equipados com leitores TPA portáteis efetuem transações ilícitas simplesmente aproximando-se de si.

Outra estratégia vencedora é aproveitar a inovação a seu favor. Os modernos pagamentos com o smartphone ou smartwatch oferecem um nível de segurança superior. Serviços como Apple Pay, Google Pay ou Samsung Pay utilizam a tokenização, um processo que substitui os dados reais do seu cartão por um código virtual único para cada transação. Além disso, cada pagamento deve ser autorizado através de reconhecimento biométrico (impressão digital ou rosto) ou com o código de desbloqueio do dispositivo, tornando o roubo de dinheiro extremamente mais complexo. Avaliar estas alternativas significa abraçar um futuro dos pagamentos ainda mais seguro e pessoal. Para quem estiver preocupado com os riscos, é útil aprofundar se o contactless é seguro ou arriscado para fazer uma escolha informada.

Tradição e Inovação: A Segurança dos Pagamentos no Contexto Mediterrânico

Num contexto cultural como o italiano e mediterrânico, onde a tradição do dinheiro físico tem raízes profundas, a adoção dos cartões de pagamento representou uma verdadeira revolução. Inicialmente acolhida com alguma desconfiança, a moeda eletrónica afirmou-se progressivamente graças à sua inegável praticidade. A inovação contactless acelerou ainda mais esta passagem, fundindo a rapidez de um gesto quotidiano com a tecnologia. No entanto, a perceção da segurança permanece um tema central. As fraudes, embora em queda no que diz respeito à clonagem física, evoluíram, deslocando-se para o mundo digital.

Precisamente para responder a este desafio, a tecnologia oferece hoje soluções cada vez mais sofisticadas. Para além da já citada tokenização, sistemas de inteligência artificial monitorizam constantemente as transações para identificar anomalias e potenciais fraudes. A normativa europeia, com a PSD2, impôs padrões de segurança mais elevados, como a Autenticação Forte do Cliente (SCA), que requer múltiplos fatores de verificação para as operações online. Esta união entre um quadro normativo robusto e uma inovação tecnológica constante é a melhor garantia para os consumidores, permitindo unir a confiança, um valor tradicional, com a eficiência dos instrumentos de pagamento modernos. Se lhe aconteceu sofrer o roubo de um Postepay Evolution, pode descobrir o que fazer no nosso guia dedicado.

- Bloqueie imediatamente o cartão

Aceda logo à app do seu banco ou ligue para o número verde ativo 24/7 para suspender o cartão. Esta ação bloqueia as transações e transfere a responsabilidade para a instituição.

- Apresente queixa às autoridades

Dirija-se à Polícia ou GNR no prazo de 48 horas após o evento, munido de documento de identificação. O auto de denúncia é um requisito indispensável para obter o reembolso.

- Verifique os movimentos bancários

Controle o extrato bancário para identificar eventuais transações não autorizadas. Graças às notificações ou ao home banking, pode intercetar rapidamente os débitos suspeitos.

- Solicite o reembolso ao banco

Envie ao banco a cópia da denúncia e o formulário de contestação de operações. Tem direito ao crédito dos montantes, salvo uma franquia máxima de 50 euros pré-bloqueio.

- Adote medidas de prevenção

Para o futuro, evite guardar o PIN com o cartão. Considere o uso de carteiras com proteção RFID ou pagamentos digitais através de smartphone para aumentar a segurança.

Em Resumo (TL;DR)

Em caso de roubo ou perda do seu cartão contactless, a primeira ação fundamental a realizar é o bloqueio imediato para prevenir qualquer uso fraudulento.

Descubra os passos essenciais para bloqueá-lo já, através da app ou número verde, e proteger-se de possíveis fraudes.

Neste guia explicamos-lhe os 3 passos fundamentais para bloqueá-lo e colocar-se em segurança.

Conclusões

Perder o próprio cartão contactless ou sofrer o seu roubo pode ser uma experiência stressante, mas não deve transformar-se num problema financeiro. A chave reside na prontidão de reação e no conhecimento dos procedimentos corretos. Recapitulando, os três passos fundamentais são: bloquear imediatamente o cartão através da app ou número verde, apresentar queixa às forças da ordem no prazo de 48 horas e, finalmente, monitorizar o extrato bancário para contestar eventuais débitos fraudulentos. Seguir este percurso não só limita os danos, como também ativa as proteções previstas na lei, garantindo-lhe o reembolso dos montantes indevidamente subtraídos.

A tecnologia, se por um lado introduz novos cenários de risco, por outro fornece instrumentos de proteção cada vez mais poderosos. A adoção de carteiras com proteção e, sobretudo, a utilização de carteiras digitais em smartphones e smartwatches representam uma evolução significativa na segurança dos pagamentos. Ser um consumidor informado significa ter o pleno controlo das próprias finanças, transformando o medo em consciência e a incerteza em ação. Deste modo, podemos continuar a beneficiar da extraordinária comodidade dos pagamentos digitais, seguros de que, mesmo em caso de imprevisto, sabemos exatamente como agir.

Perguntas frequentes

A primeira ação, absolutamente fundamental, é bloquear imediatamente o cartão. Pode fazê-lo de duas formas principais: através da app do seu banco, que muitas vezes tem uma função «bloquear» ou «suspender» cartão imediata, ou telefonando para o número verde específico para o bloqueio de cartões fornecido pela sua instituição de crédito. Agir com tempestividade é crucial para prevenir qualquer utilização não autorizada.

Não, o risco é limitado. Em Itália e na Europa, existe um limite para os pagamentos contactless sem PIN, fixado em 50 euros por transação individual. Além disso, por razões de segurança impostas pela normativa europeia PSD2, após um certo número de operações consecutivas ou ao atingir um montante cumulativo (habitualmente 150 euros), o sistema exigirá obrigatoriamente a inserção do PIN para verificar a identidade do titular. Isto limita notavelmente a possibilidade de sofrer grandes perdas.

Sim, é um passo fundamental. Depois de ter bloqueado o cartão, é necessário apresentar queixa às autoridades competentes (Polícia ou GNR) no prazo de 48 horas. A cópia da denúncia é indispensável para contestar formalmente eventuais débitos fraudulentos e para solicitar o reembolso ao seu banco. Sem este documento, poderá ter dificuldades em demonstrar o uso ilícito do cartão.

A sua responsabilidade é limitada se agir corretamente. Para as operações fraudulentas ocorridas *antes* do bloqueio, a lei prevê uma franquia máxima a seu cargo de 50 euros (anteriormente 150 euros, mas atualizada pela normativa). Todas as transações não autorizadas que ocorram *depois* da sua sinalização de bloqueio são da total responsabilidade do banco. Se demonstrar que não teve culpa grave (como guardar o PIN junto com o cartão), o banco é obrigado a reembolsá-lo.

Depende do banco e do tipo de bloqueio efetuado. Alguns bancos oferecem uma função de «suspensão» ou «bloqueio temporário» através da app, que pode ser facilmente anulada se encontrar o cartão. Se, pelo contrário, solicitou um bloqueio definitivo, especialmente através do número verde, o cartão é desativado permanentemente e não pode ser reativado. Neste segundo caso, terá de aguardar a chegada do novo cartão de substituição que o banco emitirá automaticamente.

Ainda tem dúvidas sobre Cartão perdido ou roubado? Bloqueie-o já: o guia em 3 passos?

Digite sua pergunta específica aqui para encontrar instantaneamente a resposta oficial do Google.

Achou este artigo útil? Há outro assunto que gostaria de me ver abordar?

Escreva nos comentários aqui em baixo! Inspiro-me diretamente nas vossas sugestões.