Nos mercados financeiros, tal como na vida quotidiana, a incerteza é uma constante. Seja o tempo imprevisível de uma primavera mediterrânica ou as oscilações da Bolsa, compreender o nível de nervosismo geral pode ajudar-nos a tomar melhores decisões. Em finanças, este “nervosismo” tem um nome: volatilidade. É um conceito fundamental que mede a velocidade e a amplitude das variações de preço de um ativo financeiro. Aprender a distingui-la e a interpretá-la é o primeiro passo para navegar nos mercados com maior consciência, tanto para o pequeno aforrador como para o trader mais experiente.

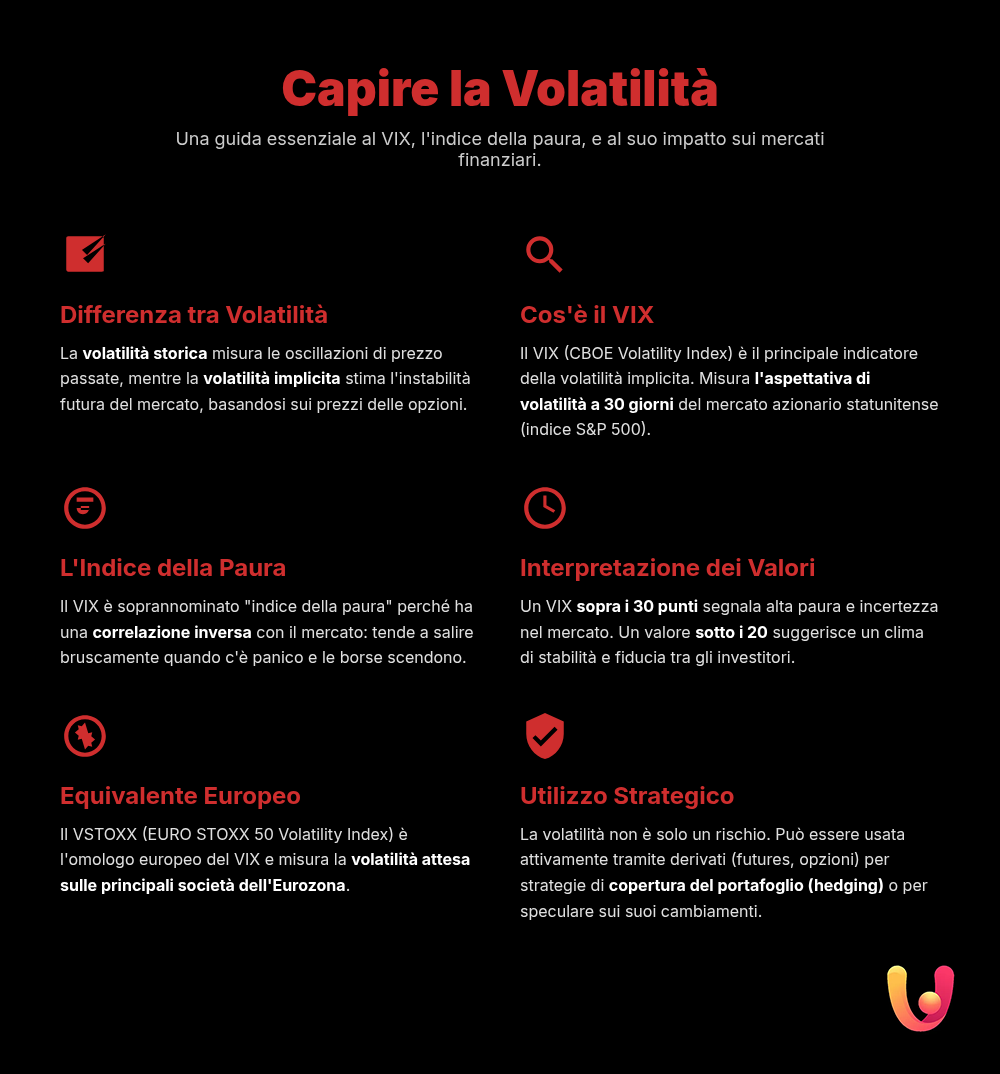

Existem duas formas principais de olhar para a volatilidade: uma virada para o passado e outra para o futuro. A volatilidade histórica analisa como os preços se moveram, enquanto a volatilidade implícita tenta prever como se irão mover. No centro desta segunda visão está um indicador que se tornou famoso mesmo fora do círculo dos especialistas: o VIX, conhecido por muitos como o “índice do medo”. Esta ferramenta, juntamente com o seu homólogo europeu, oferece uma janela valiosa sobre o sentimento dos investidores, revelando quando o medo prevalece e quando, pelo contrário, reina a calma.

O que é a Volatilidade nos Mercados Financeiros?

A volatilidade é uma medida estatística que descreve a intensidade das oscilações de preço de um título ou de um índice num determinado período. Em termos simples, diz-nos quão rápida e bruscamente o valor de um investimento pode mudar. Uma alta volatilidade significa que o preço pode sofrer fortes variações, tanto para cima como para baixo, tornando o investimento potencialmente mais arriscado, mas também mais rentável. Pelo contrário, uma baixa volatilidade indica movimentos de preço mais contidos e uma maior estabilidade. Pensemos na diferença entre uma ação de uma sólida empresa de serviços públicos, com rendimentos estáveis, e a de uma startup tecnológica, cujo valor pode disparar ou cair com base numa única notícia.

Volatilidade Histórica: Olhar para o Passado para Compreender o Presente

A volatilidade histórica, ou realizada, é a medida das flutuações de preço que já ocorreram. Calcula-se analisando a série histórica dos preços de um ativo, geralmente através do desvio padrão dos rendimentos num determinado período de tempo (por exemplo, 30, 60 ou 90 dias). Este indicador fornece-nos uma fotografia objetiva do comportamento passado de um título. É como analisar os registos de velocidade de um carro de corrida para entender o seu desempenho passado: diz-nos quão rápido e inconstante foi, mas não garante que manterá o mesmo comportamento na próxima corrida. Embora útil para compreender o perfil de risco de um ativo, a sua principal limitação é que se baseia inteiramente em dados passados, que nem sempre são um precursor fiável do futuro.

Volatilidade Implícita: Prever o Futuro com as Opções

Ao contrário da sua contraparte histórica, a volatilidade implícita é um indicador que olha para o futuro. Representa a expectativa do mercado sobre a volatilidade futura de um ativo financeiro para um período específico. Este valor não se baseia nos preços passados, mas é “implicado” pelos preços atuais dos contratos de opção sobre esse ativo. As opções são instrumentos derivados que dão o direito, mas não a obrigação, de comprar ou vender um ativo a um preço pré-fixado até uma certa data. O seu preço é influenciado por diversas variáveis, incluindo a volatilidade esperada. Se os operadores preveem fortes oscilações, estarão dispostos a pagar mais pelas opções, fazendo subir a volatilidade implícita. Funciona como um termómetro do risco esperado: se sobe, o mercado espera turbulência.

VIX: O Índice do Medo Explicado de Forma Simples

O CBOE Volatility Index, mais conhecido como VIX, é o indicador mais famoso da volatilidade implícita. Criado pela Chicago Board Options Exchange (CBOE) em 1993, mede as expectativas de volatilidade a 30 dias do mercado de ações dos EUA, baseando-se nos preços das opções sobre o índice S&P 500. É apelidado de “índice do medo” porque tende a disparar durante períodos de stress e incerteza financeira, quando os investidores, temendo quedas, compram opções para proteger as suas carteiras. Um valor do VIX elevado, geralmente acima dos 30 pontos, assinala um alto grau de medo e volatilidade. Pelo contrário, um VIX baixo (abaixo de 20) sugere um clima de estabilidade e confiança entre os investidores.

O VIX não indica se o mercado está a subir ou a descer, mas reflete o quanto o mercado espera que os preços mudem, independentemente da direção. Esta característica torna-o um indicador de movimento, não de direção.

Esta sua correlação tipicamente inversa com o desempenho do mercado de ações (quando o S&P 500 desce, o VIX sobe, e vice-versa) torna-o uma ferramenta valiosa não só para medir o sentimento, mas também para estratégias de cobertura de risco.

O Contexto Europeu e Português: O VSTOXX

Se o VIX é o barómetro do medo para Wall Street, a Europa tem o seu equivalente: o VSTOXX. Este índice, cujo nome oficial é EURO STOXX 50 Volatility Index, mede a volatilidade esperada a 30 dias sobre o índice EURO STOXX 50, que agrupa as 50 principais empresas de grande capitalização da Zona Euro. O seu funcionamento é totalmente análogo ao do VIX: baseia-se nos preços das opções sobre o índice de referência e é considerado um indicador fiável da aversão ao risco no mercado europeu. Para um investidor português ou europeu, o VSTOXX é frequentemente um indicador mais pertinente do que o VIX, pois reflete mais de perto as dinâmicas e as preocupações específicas do Velho Continente. Durante a crise pandémica de 2020, por exemplo, tanto o VIX como o VSTOXX atingiram picos históricos, assinalando o pânico generalizado a nível global.

Tradição e Inovação: Como Usar a Volatilidade

A abordagem à volatilidade reflete o dualismo entre tradição e inovação no mundo dos investimentos. O investidor tradicional, muitas vezes crescido numa cultura de poupança como a mediterrânica, tende a perceber a volatilidade principalmente como um risco a evitar. O objetivo é construir uma carteira moderna para além de ações e obrigações que seja sólida e diversificada para resistir às turbulências. Nesta ótica, um VIX em alta é um sinal de alarme que sugere cautela.

A abordagem inovadora, por outro lado, vê a volatilidade também como uma oportunidade. Os traders modernos não se limitam a sofrê-la, mas utilizam-na ativamente. Graças a instrumentos derivados como futuros e opções sobre o VIX, é possível implementar estratégias sofisticadas. Por exemplo, um investidor que teme uma queda do mercado pode comprar futuros sobre o VIX como forma de cobertura (hedge): se os seus medos se concretizarem e as bolsas descerem, o VIX subirá, e os lucros nos futuros poderão compensar parte das perdas acionistas. Outros podem usar o trading com opções para especular diretamente sobre o aumento ou a diminuição do próprio medo.

Em Resumo (TL;DR)

Neste guia, analisamos a diferença fundamental entre volatilidade histórica e implícita, aprofundando o papel e a utilização do índice VIX, também conhecido como o “índice do medo”.

Aprofundaremos o papel do VIX, conhecido como o “índice do medo”, para medir o sentimento do mercado e antecipar os seus movimentos.

Finalmente, o artigo foca-se no VIX, conhecido como “o índice do medo”, explicando como utilizá-lo como ferramenta de análise do sentimento de mercado e para estratégias de trading.

Conclusões

Compreender a diferença entre volatilidade histórica e implícita é fundamental para quem se aproxima dos mercados financeiros. A primeira oferece-nos uma lição do passado, medindo o risco que existiu; a segunda, personificada por índices como o VIX e o VSTOXX, fornece-nos uma valiosa antecipação sobre o futuro, medindo o medo e a incerteza percebidos pelos operadores. Estes “índices do medo” não são simples números para especialistas, mas sim potentes barómetros do sentimento de mercado. Quer se escolha uma abordagem tradicional, destinada a proteger o próprio capital, ou uma mais inovadora, que explora a volatilidade como uma oportunidade de trading algorítmico, a consciência destas dinâmicas é o primeiro passo para investir de forma mais madura e informada. Num mundo financeiro cada vez mais complexo e interligado, aprender a “ler” o medo é uma competência crucial para navegar com sucesso nas águas, por vezes agitadas, dos investimentos.

Perguntas frequentes

O que mede exatamente o índice VIX?

O índice VIX, acrónimo de Volatility Index, mede a volatilidade implícita esperada pelo mercado para os 30 dias seguintes. Especificamente, baseia-se nos preços de um vasto cabaz de opções call e put sobre o índice S&P 500, o principal índice de ações dos EUA. Não mede a volatilidade passada (histórica), mas sim as expectativas futuras dos investidores: um valor alto indica que o mercado prevê fortes oscilações de preço, enquanto um valor baixo sugere um período de estabilidade.

Porque é que o VIX é chamado de “índice do medo”?

O VIX é apelidado de “índice do medo” devido à sua correlação tipicamente inversa com o desempenho do mercado de ações. Geralmente, quando os mercados descem bruscamente e o pânico se espalha entre os investidores, o VIX tende a subir significativamente. Isto acontece porque os investidores, para se protegerem de novas quedas, compram opções put, fazendo aumentar o seu preço e, consequentemente, a volatilidade implícita medida pelo VIX. Portanto, o índice funciona como um barómetro do nível de medo e stress presentes no mercado.

Existe um índice semelhante ao VIX para o mercado europeu?

Sim, o equivalente europeu do VIX é o índice VSTOXX (EURO STOXX 50 Volatility Index). Este índice mede a volatilidade esperada a 30 dias do mercado de ações da Zona Euro, baseando-se nos preços das opções sobre o índice EURO STOXX 50, que inclui as 50 principais empresas europeias. Funciona de modo análogo ao VIX e é um indicador-chave para avaliar o sentimento e a aversão ao risco dos investidores no contexto europeu.

Perguntas frequentes

O índice VIX, também conhecido como ‘índice do medo’, é um indicador que mede as expectativas de volatilidade do mercado de ações dos EUA para os 30 dias seguintes. Na prática, não mede os preços passados, mas tenta prever a instabilidade futura com base nos preços das opções do índice S&P 500. Um valor VIX alto sugere que os investidores esperam grandes oscilações e incerteza, enquanto um valor baixo indica um período de maior estabilidade.

A volatilidade histórica analisa o passado: é uma medida de quanto os preços de um ativo oscilaram num determinado período anterior, calculada usando dados reais. A volatilidade implícita, por outro lado, olha para o futuro: é uma estimativa da instabilidade que o mercado espera, derivada dos preços atuais das opções. Enquanto a primeira é um facto, a segunda é uma expectativa, um indicador do sentimento dos investidores.

O VIX é apelidado de ‘índice do medo’ porque tende a subir bruscamente quando há pânico ou incerteza nos mercados. Isto acontece porque, em períodos de stress, os investidores compram opções para proteger as suas carteiras, fazendo aumentar o seu preço. Como o VIX se baseia precisamente nestes preços, um aumento reflete um maior medo e aversão ao risco entre os operadores.

Não é possível comprar diretamente o índice VIX como se fosse uma ação. No entanto, os investidores podem negociar a volatilidade através de instrumentos financeiros derivados que se baseiam no VIX, como futuros, opções e produtos alavancados (ETF/ETN). Estes instrumentos permitem especular sobre o aumento ou a diminuição da volatilidade ou usar o VIX como cobertura contra as perdas de uma carteira de ações.

Sim, o equivalente europeu do VIX chama-se VSTOXX (EURO STOXX 50 Volatility Index). Este índice mede a volatilidade esperada a 30 dias com base nas opções do índice EURO STOXX 50, que agrupa as 50 principais empresas da Zona Euro. De forma semelhante ao VIX, o VSTOXX é um importante indicador do sentimento e do nível de stress percebido pelos investidores no mercado de ações europeu.

Ainda tem dúvidas sobre Guia do VIX: compreender a volatilidade e o índice do medo?

Digite sua pergunta específica aqui para encontrar instantaneamente a resposta oficial do Google.

Achou este artigo útil? Há outro assunto que gostaria de me ver abordar?

Escreva nos comentários aqui em baixo! Inspiro-me diretamente nas vossas sugestões.