Il gesto è ormai parte della nostra quotidianità: un caffè al bar, la spesa al supermercato, il biglietto della metropolitana. Avviciniamo la carta, lo smartphone o lo smartwatch al POS, un “bip” conferma la transazione e il pagamento è fatto. Rapido, comodo, quasi magico. I pagamenti contactless hanno rivoluzionato le nostre abitudini, specialmente in Italia e in Europa, dove la loro adozione è cresciuta in modo esponenziale. Eppure, in una cultura come quella mediterranea, spesso in equilibrio tra l’abbraccio dell’innovazione e il solido attaccamento alla tradizione, una domanda rimane: quanto è davvero sicuro questo sistema? L’idea di pagare senza inserire un PIN o cedere la propria carta solleva dubbi e alimenta falsi miti. Questo articolo si propone di fare chiarezza, separando le leggende metropolitane dai rischi concreti e fornendo una guida completa per utilizzare la tecnologia contactless con serenità e consapevolezza.

Come Funziona la Magia del Contactless

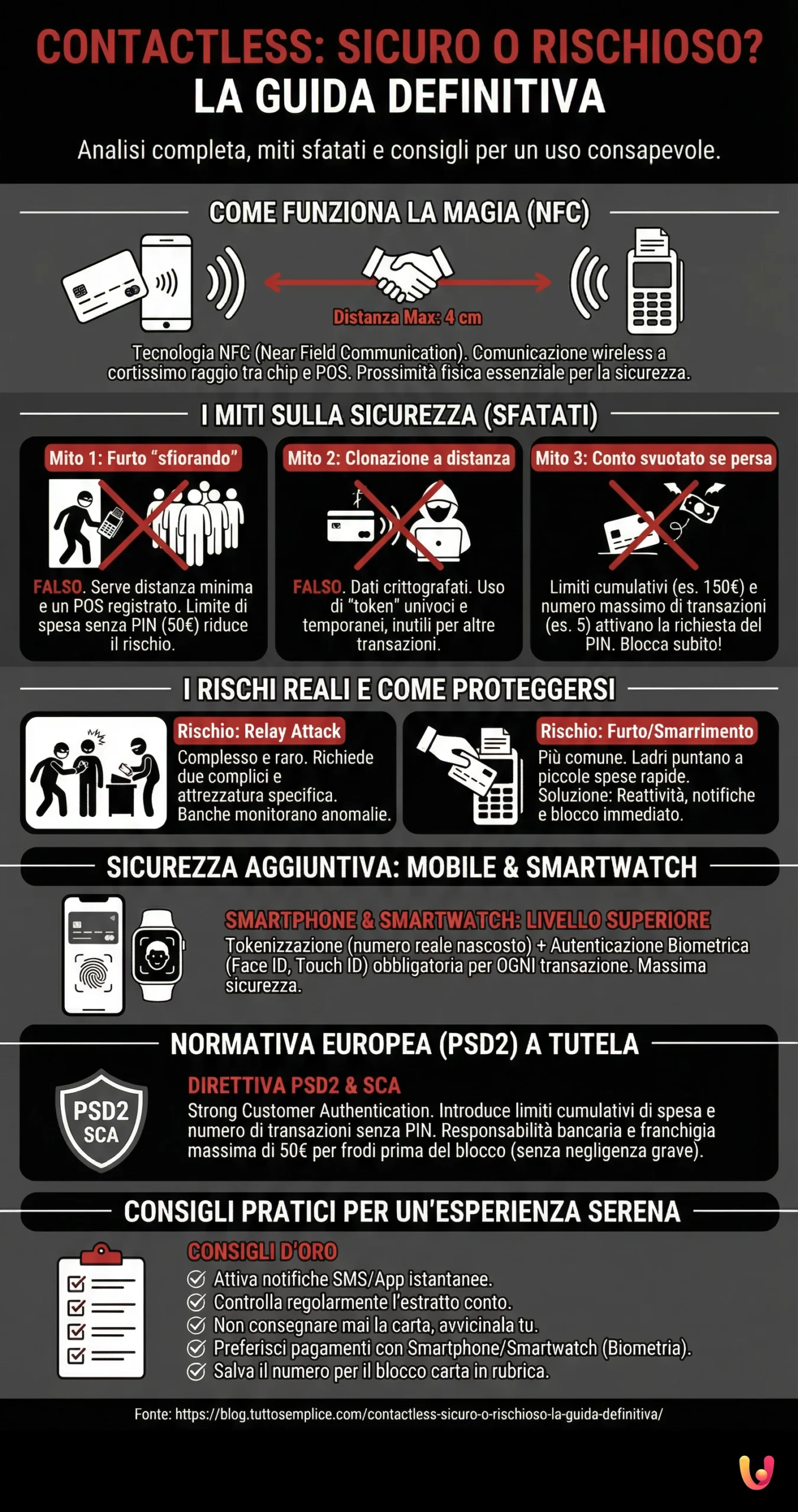

Alla base dei pagamenti “senza contatto” c’è una tecnologia chiamata NFC (Near Field Communication), un sistema di comunicazione wireless a cortissimo raggio. Immaginatela come una stretta di mano segreta e velocissima tra due dispositivi: il chip presente nella vostra carta (o nel vostro telefono) e il terminale POS dell’esercente. Perché questa comunicazione avvenga, i due dispositivi devono trovarsi a una distanza minima, solitamente non superiore ai 4 centimetri. Questa prossimità fisica rappresenta il primo, fondamentale, livello di sicurezza. Non è possibile, quindi, avviare una transazione a distanza. Per approfondire il meccanismo, potete consultare la nostra guida su come funziona la tecnologia NFC, che spiega nel dettaglio questo piccolo miracolo tecnologico quotidiano.

I Miti sulla Sicurezza Contactless: Sfatare le False Credenze

La diffusione di una nuova tecnologia porta spesso con sé un bagaglio di timori e disinformazione. I pagamenti contactless non fanno eccezione. È fondamentale, però, distinguere le paure irrazionali dai fatti concreti, analizzando i miti più diffusi per capire perché, nella maggior parte dei casi, non hanno fondamento.

Mito 1: “Possono rubarmi i soldi semplicemente passandomi accanto”

Questa è forse la paura più comune, ma anche la più infondata. Un malintenzionato non può svuotare il vostro conto “sfiorandovi” in metropolitana con un POS. Come già accennato, la tecnologia NFC richiede una distanza di pochi centimetri per funzionare. Inoltre, il criminale dovrebbe possedere un terminale POS, che è sempre legato a un conto aziendale registrato e tracciabile, rendendo l’operazione estremamente rischiosa per lui. Infine, esiste un limite di spesa per le transazioni senza PIN, fissato in Italia a 50 euro, che circoscrive l’eventuale danno.

Mito 2: “I criminali possono clonare la mia carta a distanza”

Un altro mito duro a morire è quello della clonazione “wireless”. Le transazioni contactless sono protette da standard di sicurezza avanzati, come il protocollo EMV (lo stesso dei pagamenti con Chip & PIN). Durante un pagamento, i dati scambiati tra la carta e il POS sono crittografati. La carta non trasmette il numero reale, ma un codice univoco e temporaneo, chiamato “token”, valido per quella singola transazione. Anche se un hacker riuscisse a intercettare questa comunicazione (un’operazione già di per sé complessa), il dato rubato sarebbe del tutto inutile per effettuare altre transazioni o per clonare la carta.

Mito 3: “Se perdo la carta, possono svuotare il mio conto”

Il timore che la perdita della carta si traduca in un conto prosciugato è comprensibile, ma esagerato. Il primo e più importante scudo è il limite di 50 euro per singola operazione senza PIN. Ma c’è di più: la normativa europea PSD2 ha introdotto ulteriori tutele, come un limite cumulativo (spesso fissato a 150 euro) o un numero massimo di transazioni consecutive (solitamente cinque) senza autenticazione. Raggiunta una di queste soglie, il sistema richiederà obbligatoriamente l’inserimento del PIN, bloccando di fatto ulteriori tentativi. In caso di smarrimento, è cruciale agire tempestivamente: la nostra guida su come bloccare la carta spiega tutti i passaggi da seguire.

HYPE

Conto HYPE Premium

Il conto HYPE all inclusive per accedere senza limiti a tutti i servizi, compresi quelli assicurativi!

Assistenza prioritaria anche via WhatsApp!

Scegli HYPE Premium, subito un bonus di 25€! Inserisci il codice promo HELLOHYPER

ING

Apri un Conto Corrente ING e avrai una Carta di Credito Mastercard Gold!

Usala per i tuoi acquisti in tutto il mondo, a canone zero!

Inoltre, per i primi 12 mesi dall’attivazione, hai il 4% su Conto Arancio fino a 50.000 euro.

I Rischi Reali del Contactless e Come Mitigarli

Sfatati i miti, è giusto riconoscere che nessun sistema di pagamento è immune al 100% da rischi. Tuttavia, le vulnerabilità del contactless sono specifiche, conosciute e, soprattutto, mitigabili con la giusta consapevolezza e alcuni semplici accorgimenti. La minaccia più concreta non risiede in complessi attacchi tecnologici, ma in scenari più tradizionali.

Il Rischio di “Relay Attack”

L’attacco “relay” (o “a staffetta”) è uno degli scenari tecnologicamente più sofisticati. Richiede due criminali che agiscono in contemporanea: uno si posiziona vicino alla vittima con un dispositivo che cattura il segnale NFC della carta, mentre il complice, a distanza, utilizza un secondo dispositivo collegato al primo per effettuare un pagamento su un vero POS. Sebbene tecnicamente possibile, questo tipo di frode è molto raro e complesso da attuare per importi contenuti. I sistemi di sicurezza delle banche sono inoltre progettati per individuare transazioni anomale che potrebbero suggerire un attacco di questo tipo.

Furto o Smarrimento della Carta Fisica

Questo rimane il rischio più tangibile e comune. Se un ladro entra in possesso della vostra carta contactless, può tentare di effettuare una serie di piccoli acquisti sotto la soglia dei 50 euro, fino al raggiungimento dei limiti cumulativi. La rapidità è la loro arma. Per questo, la vostra migliore difesa è la reattività. Attivate sempre le notifiche via SMS o app per ogni transazione: vi avviseranno in tempo reale di qualsiasi spesa non autorizzata. Salvate il numero per il blocco della carta nella vostra rubrica per poter agire istantaneamente. Controllare regolarmente l’estratto conto è un’altra abitudine fondamentale.

La Sicurezza Aggiuntiva di Smartphone e Smartwatch

Se la sicurezza è la vostra priorità, pagare con lo smartphone o lo smartwatch è la scelta migliore. Questi dispositivi aggiungono un livello di protezione superiore grazie a due tecnologie chiave: la tokenizzazione e l’autenticazione biometrica. Come per le carte, la tokenizzazione garantisce che il numero reale della vostra carta non venga mai condiviso con l’esercente. Ma il vero vantaggio è che ogni singola transazione, indipendentemente dall’importo, deve essere autorizzata tramite riconoscimento facciale (Face ID), impronta digitale (Touch ID) o con il codice di sblocco del dispositivo. Questo rende il furto del dispositivo quasi inutile ai fini fraudolenti, poiché senza la vostra autenticazione non è possibile effettuare pagamenti. Per saperne di più, potete consultare la nostra guida su tokenizzazione e biometria nei pagamenti mobile.

La Normativa Europea a Tutela dei Consumatori

A vigilare sulla sicurezza dei nostri pagamenti c’è un solido quadro normativo europeo, la Direttiva sui Servizi di Pagamento (PSD2). Questa legislazione ha introdotto requisiti più stringenti per tutti gli operatori del settore, con l’obiettivo di rendere le transazioni digitali più sicure e proteggere i consumatori. Uno dei pilastri della PSD2 è la Strong Customer Authentication (SCA), o “Autenticazione Forte del Cliente”. Nel mondo contactless, la SCA si traduce nei già citati limiti cumulativi di spesa e di numero di transazioni, superati i quali è obbligatorio autenticarsi con il PIN. Questa misura crea una barriera automatica contro l’uso fraudolento e prolungato di una carta smarrita o rubata. Inoltre, la normativa stabilisce precise responsabilità per le banche in caso di frode, riducendo la franchigia a carico del cliente per le operazioni non autorizzate avvenute prima del blocco della carta a un massimo di 50 euro, a patto che non vi sia stata negligenza grave da parte dell’utente.

Consigli Pratici per un’Esperienza Contactless Serene

Adottare la tecnologia contactless significa semplificare la vita, non complicarla con ansie ingiustificate. Con poche e semplici abitudini, è possibile sfruttare tutta la comodità di questo sistema minimizzando ogni rischio residuo. Ecco un elenco di consigli pratici:

- Attiva le notifiche di spesa: Imposta la tua app bancaria o il servizio SMS per ricevere un avviso istantaneo per ogni transazione. È il modo più rapido per individuare attività sospette.

- Controlla l’estratto conto: Prendi l’abitudine di verificare regolarmente i movimenti della tua carta, anche solo una volta a settimana.

- Non consegnare la carta: Quando paghi, mantieni sempre la carta nelle tue mani. Avvicinala tu stesso al POS.

- Preferisci i pagamenti da device: Per una sicurezza massimizzata, usa wallet digitali come Apple Pay o Google Pay. L’autenticazione biometrica offre una protezione superiore.

- Usa custodie protettive RFID (opzionale): Sebbene il rischio di skimming a distanza sia estremamente basso, l’uso di portafogli schermati può offrire una maggiore tranquillità psicologica.

- Salva i numeri utili: Tieni a portata di mano, magari nella rubrica del telefono e anche in un posto sicuro a casa, il numero verde per bloccare immediatamente la tua carta in caso di furto o smarrimento.

In Breve (TL;DR)

I pagamenti contactless sono al centro di un acceso dibattito sulla sicurezza: questa guida definitiva fa chiarezza tra miti da sfatare e rischi reali, per usare carte e smartphone senza timori.

Analizziamo i veri rischi, spieghiamo i meccanismi di protezione e ti offriamo consigli pratici per utilizzare carte e smartphone senza timori.

Analizziamo i meccanismi di protezione, dai limiti di spesa alla crittografia, e ti forniamo consigli pratici per usare le tue carte senza timori.

Conclusioni

Alla luce dell’analisi, possiamo affermare con ragionevole certezza che i pagamenti contactless sono un metodo di transazione estremamente sicuro. Le paure più diffuse, come il furto di denaro a distanza o la clonazione “al volo”, appartengono più al regno dei miti che alla realtà. La sicurezza si fonda su molteplici livelli di protezione: la necessità di prossimità della tecnologia NFC, la crittografia dei dati, la tokenizzazione e, soprattutto, i limiti di spesa imposti dalla normativa europea PSD2. Il rischio più concreto e comune resta il furto fisico della carta, un pericolo tuttavia arginato efficacemente dai limiti per singola operazione e da quelli cumulativi, che richiedono un PIN dopo un certo numero di utilizzi. L’evoluzione tecnologica, con l’introduzione dei pagamenti tramite smartphone e smartwatch, ha ulteriormente innalzato l’asticella della sicurezza, rendendo l’autenticazione biometrica la nuova frontiera della protezione. In un’Italia che si muove tra tradizione e innovazione, comprendere e fidarsi di queste tecnologie significa abbracciare il futuro, semplificando la vita di ogni giorno senza rinunciare alla tranquillità.

Domande frequenti

Questo è un mito molto diffuso, ma estremamente improbabile nella realtà. Per effettuare una transazione, un terminale POS deve essere collegato a un conto commerciale registrato, rendendo il truffatore facilmente rintracciabile. Inoltre, la tecnologia NFC richiede una distanza minima di 3-4 centimetri per funzionare, e le carte sono dotate di meccanismi di sicurezza che impediscono transazioni multiple e ravvicinate non autorizzate.

In Italia, come nella maggior parte d’Europa, il limite per una singola transazione contactless senza necessità di inserire il PIN è di 50 euro. Esistono anche limiti cumulativi: dopo 5 operazioni consecutive o al raggiungimento di un totale di 150 euro spesi, il sistema richiederà l’inserimento del PIN per una maggiore sicurezza.

Entrambi i metodi sono molto sicuri, ma lo smartphone offre livelli di protezione aggiuntivi. Quando paghi con il telefono, ogni transazione, indipendentemente dall’importo, deve essere autorizzata tramite un metodo biometrico (impronta digitale o riconoscimento facciale) o con il codice di sblocco del dispositivo. Inoltre, lo smartphone utilizza la ‘tokenizzazione’, un processo che sostituisce i dati reali della tua carta con un codice virtuale unico per ogni acquisto, impedendo al negoziante di vedere o memorizzare il tuo numero di carta.

La prima cosa da fare è bloccare immediatamente la carta per prevenire qualsiasi uso fraudolento. Puoi farlo chiamando il numero verde di emergenza della tua banca, attivo 24/7, oppure utilizzando l’app di mobile banking o il sito di home banking. Subito dopo, è fondamentale presentare una denuncia alle forze dell’ordine (Polizia o Carabinieri).

La clonazione a distanza di una carta contactless è un rischio molto basso. Il chip EMV genera un codice crittografato unico per ogni singola transazione, rendendo i dati intercettati inutilizzabili per operazioni successive. Sebbene in teoria sia possibile catturare alcuni dati con un lettore RFID, le informazioni ottenute non includerebbero il codice di sicurezza CVV (il numero a 3 cifre sul retro), che è indispensabile per la maggior parte delle transazioni online, né sarebbero sufficienti per creare una carta fisica funzionante.

Hai ancora dubbi su Contactless: Sicuro o Rischioso? La Guida Definitiva?

Digita qui la tua domanda specifica per trovare subito la risposta ufficiale di Google.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.