Le retour au pays après une période de vie ou de travail à l’étranger est un moment riche en décisions importantes, non seulement sur le plan personnel et professionnel, mais aussi financier. L’une des questions les plus courantes concerne la gestion du compte courant italien. Le choix entre le clôturer définitivement ou le maintenir actif nécessite une évaluation attentive de plusieurs facteurs, allant des besoins pratiques aux implications fiscales et bureaucratiques. Cet article offre un guide complet pour s’orienter dans ce scénario, en analysant les procédures, les coûts et les réglementations en vigueur dans le contexte du marché européen, avec une attention particulière à la culture bancaire italienne, en équilibre entre tradition et innovation.

Aborder ce choix en toute connaissance de cause est fondamental pour éviter des complications futures et pour s’assurer une transition fluide et sans stress. Que vous soyez de jeunes professionnels de retour d’une expérience formatrice ou des travailleurs qui rentrent après des années, comprendre les options à votre disposition vous permettra de prendre la décision la plus adaptée à votre situation spécifique, en optimisant la gestion de vos finances dans le respect des règles.

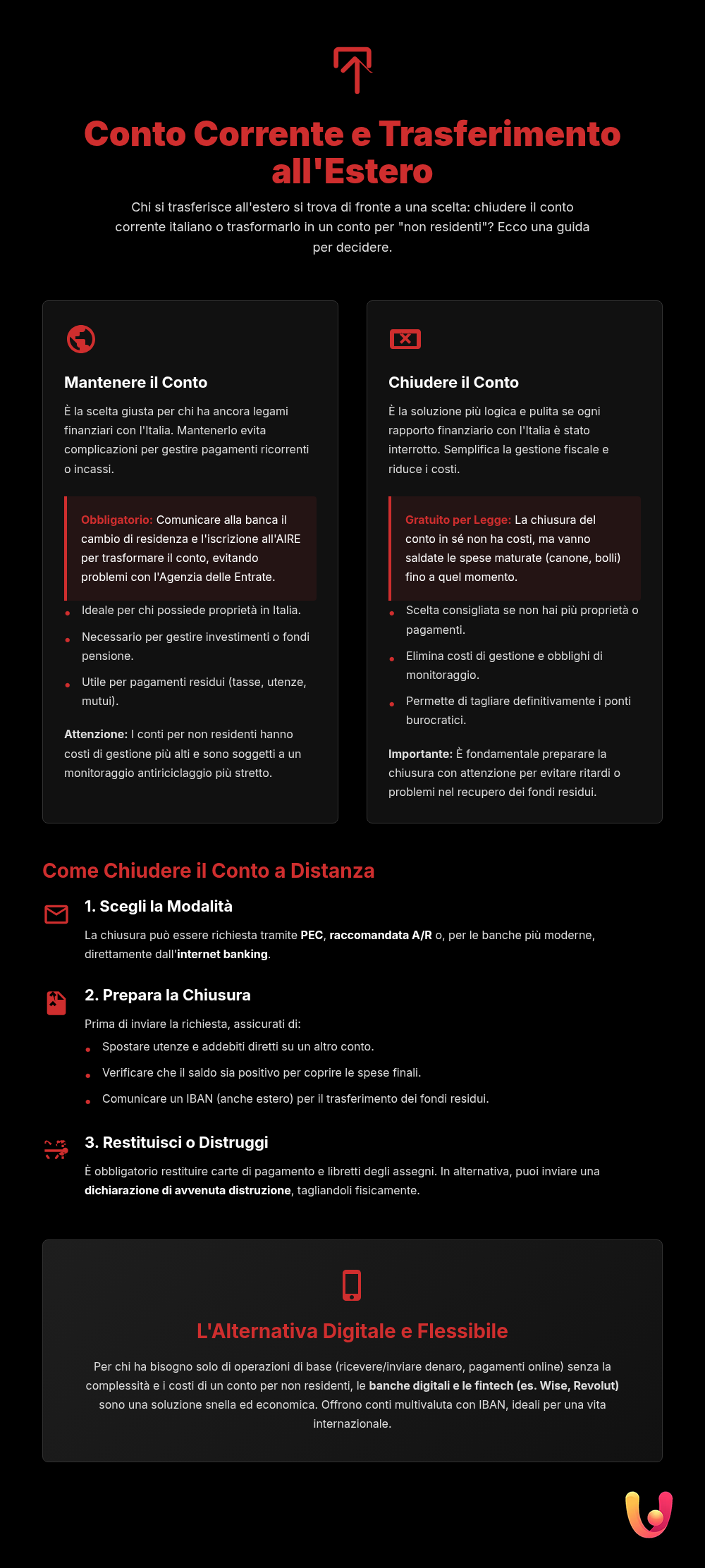

Conserver son compte italien : le compte pour non-résidents

Pour ceux qui décident de maintenir un lien financier avec l’Italie, la solution est de transformer leur compte ordinaire en un « compte courant pour non-résidents ». Cette opération est obligatoire pour ceux qui déplacent leur résidence fiscale à l’étranger et s’inscrivent à l’AIRE (Anagrafe degli Italiani Residenti all’Estero – Registre des Italiens Résidant à l’Étranger). Communiquer rapidement à sa banque le changement de résidence est une étape cruciale pour se conformer aux obligations réglementaires et éviter de faire l’objet de contrôles de la part de l’administration fiscale (Agenzia delle Entrate). Conserver un compte ordinaire pourrait en effet être interprété comme un indice de résidence fictive à l’étranger.

La réglementation anti-blanchiment interdit aux citoyens italiens non-résidents d’être cotitulaires d’un compte courant ordinaire avec un citoyen résidant en Italie.

Caractéristiques et coûts

Les comptes pour non-résidents sont conçus pour ceux qui, bien que vivant hors d’Italie, ont besoin d’effectuer des opérations financières dans le pays. Ils offrent des services de base comme le crédit de paiements, la gestion de factures ou d’impôts et l’accès à des outils tels que les cartes de débit et les virements. Cependant, il est important de savoir que ces comptes ont généralement des frais de gestion plus élevés que les comptes ordinaires, en raison de commissions plus onéreuses et d’une plus grande complexité de gestion exigée par les réglementations anti-blanchiment. Les banques sont tenues de surveiller attentivement les transactions, en particulier les transferts d’argent qui dépassent certains seuils.

Avantages et inconvénients de la gestion à distance

Le principal avantage de conserver un compte en Italie réside dans la commodité de gérer des paiements récurrents, des biens immobiliers ou des investissements sans avoir à recourir à des opérations internationales complexes. Grâce à l’innovation numérique, la plupart des banques, qu’elles soient traditionnelles ou en ligne comme Fineco, Unicredit ou Banca Etica, proposent des plateformes de banque en ligne qui permettent une gestion complète à distance. Le principal inconvénient, outre les coûts, est lié aux éventuelles limitations opérationnelles et à la nécessité de rester en conformité avec une réglementation fiscale en constante évolution, ce qui requiert de l’attention pour éviter des problèmes de double imposition ou des sanctions.

Clôturer son compte courant depuis l’étranger : la procédure

Si vos besoins financiers en Italie sont terminés, le choix le plus logique est de procéder à la clôture du compte courant. Cette opération, bien qu’elle demande de l’attention, peut être entièrement gérée à distance, sans avoir besoin de se rendre physiquement en agence. La clôture du compte est un droit du titulaire et peut être demandée à tout moment, généralement sans frais de clôture, bien qu’il soit nécessaire de régler les éventuels frais de gestion restants.

Avant d’entamer la procédure, il est essentiel d’effectuer quelques opérations préliminaires. Tout d’abord, il faut s’assurer que le solde du compte est positif et suffisant pour couvrir les dernières dépenses. Il est fondamental, de plus, de transférer toutes les domiciliations de factures et les prélèvements automatiques (RID) sur un nouveau compte, ainsi que de communiquer le nouvel IBAN à l’employeur pour le versement du salaire ou à d’autres organismes pour d’éventuels paiements. Enfin, il est nécessaire de décider où transférer le solde résiduel. Pour approfondir les options de transfert, il peut être utile de consulter un guide sur virement instantané vs SEPA.

Modalités de clôture à distance

Les banques italiennes proposent différentes modalités pour demander la clôture d’un compte depuis l’étranger, garantissant une valeur légale à la communication. Les options les plus courantes sont :

- Courrier Électronique Certifié (PEC) : Envoyer une demande formelle à l’adresse PEC de la banque, en joignant le formulaire de clôture rempli et signé, ainsi qu’une copie des documents d’identité. Cette modalité est légalement équivalente à une lettre recommandée.

- Lettre recommandée avec accusé de réception (A/R) : Une méthode traditionnelle mais toujours valide, qui consiste à envoyer une lettre de demande de clôture à l’agence compétente.

- Plateforme de banque en ligne : Certaines banques, surtout les plus numérisées, permettent de lancer la procédure de clôture directement depuis l’espace client de leur site web.

Quelle que soit la modalité choisie, il est obligatoire de restituer tous les moyens de paiement liés au compte, tels que les cartes de débit, les cartes de crédit et les chéquiers. S’il n’est pas possible de les remettre physiquement, il sera nécessaire d’envoyer une déclaration de destruction.

Tradition et innovation dans le système bancaire italien

Le rapport des Italiens avec leur banque est historiquement ancré dans une culture de confiance et de contact personnel. L’agence physique a toujours représenté un point de repère, un lieu où recevoir des conseils et gérer ses finances avec le soutien d’un visage connu. Cette tradition, typique de la culture méditerranéenne, se heurte et en même temps s’intègre à la poussée irrésistible vers l’innovation numérique. Pour ceux qui rentrent en Italie après avoir vécu dans des contextes européens plus numérisés, la coexistence de ces deux mondes est particulièrement évidente. Si d’un côté les opérations en ligne sont désormais la norme, de l’autre la bureaucratie et certaines procédures exigent encore une approche plus traditionnelle. Pour ceux qui doivent gérer des opérations complexes, comme par exemple une saisie sur compte bancaire, l’interaction avec l’agence physique peut encore s’avérer nécessaire.

Les banques numériques et les fintechs, comme Revolut ou Wise, gagnent du terrain en offrant des alternatives simples, économiques et entièrement gérables depuis une application, idéales pour une clientèle jeune et internationale. Ces solutions, souvent avec un IBAN européen, représentent une excellente alternative pour ceux qui ont besoin d’un compte pour des opérations de base sans les coûts et la complexité d’un compte traditionnel pour non-résidents. D’autre part, les banques traditionnelles répondent à ce défi en renforçant leurs services en ligne et en cherchant à intégrer la commodité du numérique avec la valeur du conseil personnalisé, un élément encore très apprécié. Pour ceux qui souhaitent ouvrir un compte courant en ligne, les options aujourd’hui sont nombreuses et compétitives.

En Bref (TL;DR)

Avant de vous installer à l’étranger, il est fondamental de décider si vous souhaitez maintenir actif ou clôturer votre compte courant italien, en suivant les procédures correctes pour éviter toute complication.

Des procédures de clôture à distance à la gestion du solde résiduel, voici un guide complet pour gérer votre situation bancaire avant de quitter l’Italie.

Nous approfondirons les procédures de clôture à distance, la gestion du solde résiduel et la désactivation sécurisée des services de banque en ligne.

Conclusions

La décision de gérer ou de clôturer un compte courant italien avant de rentrer au pays dépend étroitement des besoins individuels et des projets futurs. Si des liens économiques avec l’Italie sont encore prévus, comme la gestion de biens immobiliers, d’investissements ou de paiements, conserver un compte pour non-résidents peut être un choix stratégique, tout en tenant compte des coûts plus élevés et des obligations fiscales. Dans ce cas, il est impératif de communiquer le changement de résidence à la banque pour convertir le compte et rester en conformité avec la réglementation.

Si, au contraire, le retour marque la fin de toute relation financière avec l’Italie, la clôture du compte est la solution la plus propre et définitive. Grâce aux procédures à distance comme la PEC et la lettre recommandée, l’opération peut être finalisée sans avoir besoin de se rendre en agence, à condition de suivre scrupuleusement toutes les étapes requises. Dans un monde bancaire qui voit coexister la solidité de la tradition et la flexibilité de l’innovation, s’informer adéquatement est le premier pas vers une gestion financière sereine et éclairée, pour accompagner au mieux son retour dans le « Bel Paese ».

Questions fréquentes

Oui, il est tout à fait possible de clôturer un compte italien même en résidant à l’étranger. Les modalités les plus courantes sont l’envoi d’une lettre recommandée avec accusé de réception (A/R) ou d’un Courrier Électronique Certifié (PEC) à la banque, en utilisant le formulaire de demande de clôture fourni par l’établissement. Une autre option est de donner une procuration à une personne de confiance en Italie qui pourra se rendre en agence pour vous.

Selon la loi, la clôture d’un compte courant est gratuite et n’entraîne pas de pénalités. Cependant, la banque peut facturer les frais de gestion accumulés jusqu’à la date de clôture, comme les frais de tenue de compte ou des cartes, le droit de timbre et les éventuels intérêts débiteurs. Il est donc important de laisser sur le compte la somme nécessaire pour couvrir ces dernières dépenses.

Il n’est pas obligatoire de le clôturer, mais il est fondamental de communiquer à la banque le changement de résidence. Le compte sera alors transformé en un ‘compte pour non-résidents’. Conserver un compte ordinaire en tant que non-résident est déconseillé car cela pourrait créer une ambiguïté sur votre résidence fiscale et attirer des contrôles de la part de l’administration fiscale. Le compte pour non-résidents, bien que parfois plus coûteux, régularise votre situation.

Omettre d’informer la banque du changement de résidence est une erreur qui peut avoir des conséquences fiscales. L’établissement de crédit continuerait d’appliquer le régime fiscal prévu pour les résidents, ce qui pourrait vous amener à enfreindre les réglementations sur la surveillance fiscale des activités financières. Communiquer son inscription à l’AIRE et convertir le compte est une étape cruciale pour la conformité réglementaire.

Dans le formulaire de demande de clôture, vous devrez indiquer l’IBAN d’un autre compte courant (italien ou étranger) sur lequel vous souhaitez que le solde résiduel soit transféré. La banque, après avoir retenu les éventuels frais de clôture, procédera à l’envoi de la somme restante par virement sur le compte que vous avez spécifié. Assurez-vous que le compte de destination peut recevoir des virements en provenance d’Italie.

Avez-vous trouvé cet article utile ? Y a-t-il un autre sujet que vous aimeriez que je traite ?

Écrivez-le dans les commentaires ci-dessous ! Je m’inspire directement de vos suggestions.