Il mondo del lavoro è in continua evoluzione. Sempre più persone scelgono di intraprendere la carriera del libero professionista, di avviare un’attività in proprio o di dedicarsi a forme di lavoro non tradizionali. Questa flessibilità, però, può rendere più difficile l’accesso al credito, soprattutto quando si tratta di richiedere un prestito. Le banche e gli istituti finanziari, infatti, spesso richiedono la busta paga come garanzia di un reddito stabile. Ma cosa succede se non si dispone di una busta paga? Fortunatamente, esistono diverse soluzioni di finanziamento pensate proprio per chi ha redditi non tradizionali. In questa guida completa, esploreremo il mondo dei prestiti senza busta paga, analizzando le diverse tipologie, i requisiti, le garanzie alternative e i consigli per ottenere l’approvazione. Parleremo anche di prestiti per partite IVA e finanziamenti per disoccupati, offrendo una panoramica completa delle opzioni disponibili per chi non ha un reddito fisso da lavoro dipendente.

Capire i prestiti senza busta paga

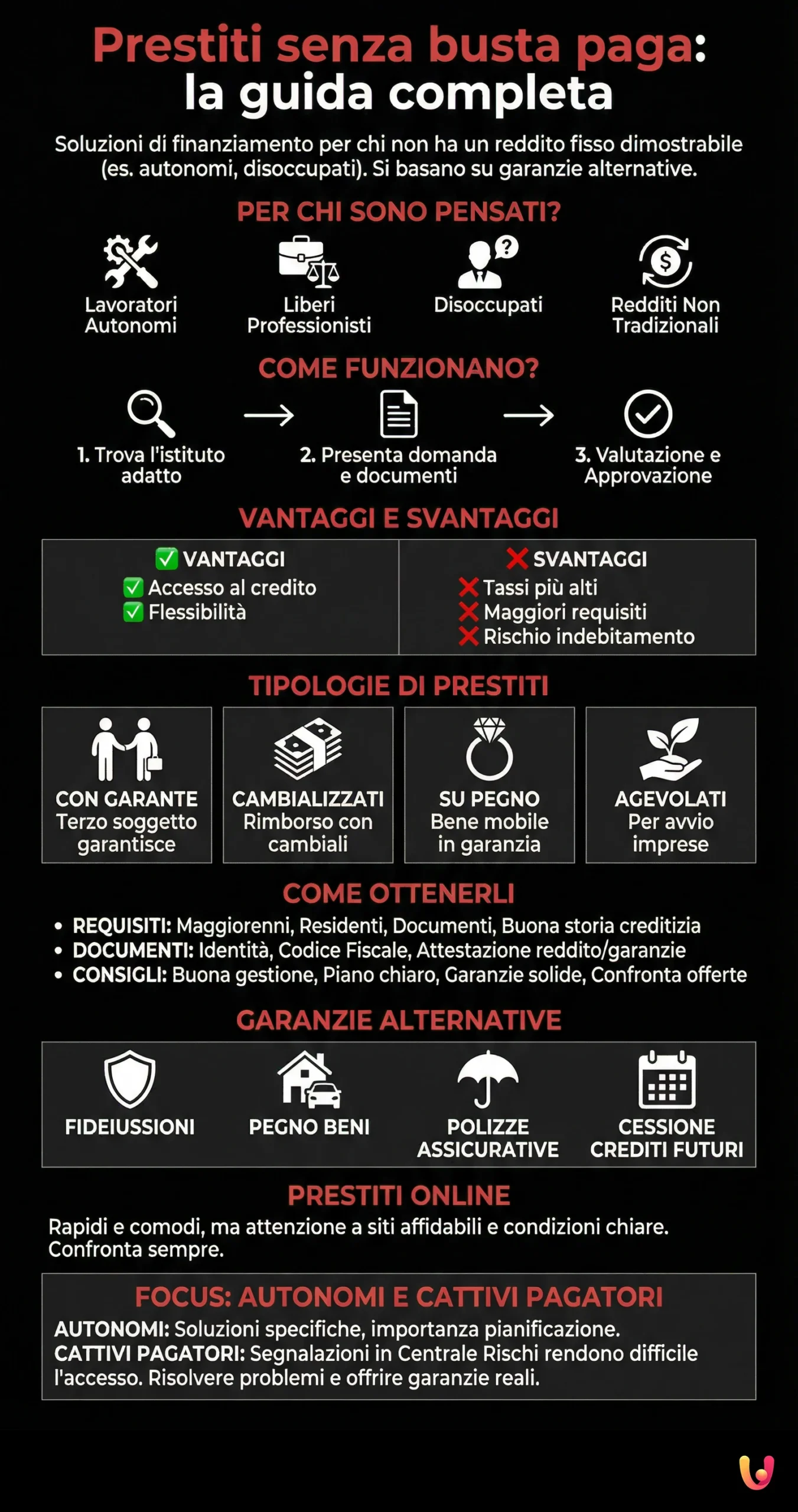

Cosa sono esattamente i prestiti senza busta paga? Si tratta di finanziamenti concessi a chi non può dimostrare un reddito fisso tramite busta paga, come nel caso di lavoratori autonomi, liberi professionisti, disoccupati o percettori di redditi occasionali. Invece della tradizionale busta paga, questi prestiti si basano su garanzie alternative, come la presenza di un garante, il pegno di beni o la dimostrazione di un reddito alternativo.

Per chi sono pensati?

- Lavoratori autonomi: artigiani, commercianti, consulenti, professionisti che svolgono la propria attività in modo indipendente.

- Liberi professionisti: avvocati, architetti, ingegneri, medici che esercitano la libera professione.

- Disoccupati: persone che hanno perso il lavoro e non percepiscono un reddito fisso.

- Percettori di redditi non tradizionali: chi ha un reddito derivante da attività occasionali, investimenti, affitti o altre fonti non documentate da una busta paga.

Come funzionano?

Il processo di richiesta di un prestito senza busta paga è simile a quello di un prestito tradizionale. Bisogna innanzitutto individuare l’istituto di credito o la società finanziaria che offre la tipologia di prestito più adatta alle proprie esigenze. Successivamente, si presenta la domanda di finanziamento, fornendo la documentazione necessaria a dimostrare la propria identità, la residenza e la situazione reddituale. L’istituto valuterà la richiesta, tenendo conto delle garanzie alternative offerte e della propria affidabilità creditizia. In caso di approvazione, il prestito verrà erogato secondo le modalità concordate.

Vantaggi e svantaggi

- Vantaggi:

- Accesso al credito per chi non ha una busta paga.

- Flessibilità nelle soluzioni di finanziamento.

- Possibilità di ottenere il credito necessario per realizzare i propri progetti.

- Svantaggi:

- Tassi di interesse generalmente più elevati rispetto ai prestiti tradizionali.

- Maggiori requisiti e garanzie richieste.

- Rischio di indebitamento maggiore se non si valuta attentamente la propria capacità di rimborso.

Tipologie di prestiti senza busta paga

Esistono diverse tipologie di prestiti senza busta paga, ognuna con caratteristiche specifiche:

- Prestiti con garante: un terzo soggetto (il garante) si impegna a rimborsare il prestito in caso di insolvenza del debitore principale. Questa soluzione è spesso richiesta quando il richiedente non ha un reddito dimostrabile o ha una storia creditizia non impeccabile.

- Prestiti cambializzati: il rimborso del prestito avviene tramite il pagamento di cambiali. Questa tipologia di prestito può essere più facile da ottenere rispetto ad altre, ma è importante valutare attentamente i rischi, in quanto l’insolvenza può comportare conseguenze legali.

- Prestiti su pegno: si ottiene un prestito dando in garanzia un bene mobile di valore, come gioielli, orologi o oggetti preziosi. L’importo del prestito è generalmente inferiore al valore del bene dato in pegno. Se il debitore non rimborsa il prestito, il creditore può vendere il bene per recuperare il credito.

- Finanziamenti agevolati per l’avvio di attività imprenditoriali: sono finanziamenti erogati da enti pubblici o privati a condizioni vantaggiose per supportare la nascita e lo sviluppo di nuove imprese. Possono prevedere tassi di interesse agevolati, garanzie pubbliche o periodi di preammortamento.

Younited Credit

Richiedi un prestito in 3 minuti! Online: Semplice e Veloce

Scegli la semplicità, scopri tutti i vantaggi di un prestito online con Younited Credit.

Le condizioni economiche dell’esempio potranno cambiare in base al tuo merito creditizio o in caso di richiesta di diverso importo/durata o di adesione a un’assicurazione facoltativa.Come ottenere un prestito senza busta paga

Per aumentare le probabilità di ottenere un prestito senza busta paga, è importante seguire alcuni consigli:

- Requisiti richiesti:

- Essere maggiorenni e residenti in Italia.

- Avere un documento d’identità valido.

- Possedere un codice fiscale.

- Dichiarare la propria situazione reddituale, anche se non si dispone di una busta paga.

- Avere una buona storia creditizia (assenza di protesti, pignoramenti o altri eventi negativi).

- Documenti necessari:

- Documento d’identità.

- Codice fiscale.

- Documentazione che attesti il reddito percepito (ad esempio, dichiarazione dei redditi, estratti conto bancari, fatture emesse).

- Eventuale documentazione relativa alle garanzie offerte (ad esempio, atto di proprietà di un immobile, perizia di un bene dato in pegno).

- Consigli per aumentare le possibilità di approvazione:

- Dimostrare di avere una buona gestione finanziaria, ad esempio presentando estratti conto bancari che evidenzino un saldo positivo e un andamento regolare delle entrate e delle uscite.

- Avere un piano di rimborso chiaro e realistico, che tenga conto delle proprie capacità di reddito.

- Offrire garanzie solide, come la presenza di un garante con un reddito elevato o il pegno di beni di valore.

- Confrontare le offerte di diversi istituti di credito per trovare il prestito più conveniente.

- Presentare una richiesta completa e accurata, senza omissioni o informazioni false.

- Errori da evitare:

- Nascondere informazioni sulla propria situazione finanziaria.

- Fare troppe richieste di prestito contemporaneamente, in quanto questo potrebbe danneggiare la propria storia creditizia.

- Sottostimare i costi del prestito e la propria capacità di rimborso.

- Accettare la prima offerta ricevuta senza confrontare le alternative.

Garanzie alternative alla busta paga

Come abbiamo visto, per ottenere un prestito senza busta paga è fondamentale offrire garanzie alternative che rassicurino l’istituto di credito sulla propria capacità di rimborso. Ecco alcune delle garanzie più comuni:

- Fideiussioni: una terza persona (fideiussore) si impegna a rimborsare il prestito in caso di mancato pagamento da parte del debitore principale. Il fideiussore deve avere una solida situazione finanziaria e un reddito sufficiente a coprire il debito.

- Pegno di beni mobili e immobili: si possono dare in pegno beni di valore come gioielli, opere d’arte, immobili o autoveicoli. Il valore del bene offerto in garanzia deve essere congruo rispetto all’importo del prestito richiesto.

- Polizze assicurative: alcune polizze assicurative sulla vita o contro gli infortuni possono essere utilizzate come garanzia per un prestito. In caso di decesso o invalidità del debitore, l’assicurazione pagherà il debito residuo.

- Cessione di crediti futuri: si cede a titolo di garanzia il diritto a ricevere un credito futuro, come ad esempio il pagamento di fatture emesse per prestazioni professionali.

Prestiti senza busta paga online: una soluzione rapida?

Negli ultimi anni si è diffusa la possibilità di richiedere prestiti online, anche senza busta paga. Questa soluzione offre diversi vantaggi, come la velocità e la comodità di poter richiedere il finanziamento da casa, senza doversi recare fisicamente in una filiale bancaria. Tuttavia, è importante prestare attenzione ad alcuni aspetti:

- Vantaggi e svantaggi dei prestiti online:

- Vantaggi:

- Rapidità nell’ottenere una risposta alla richiesta di prestito.

- Comodità di poter gestire la pratica online, senza vincoli di orario o di spostamenti.

- Possibilità di confrontare diverse offerte in modo semplice e veloce.

- Svantaggi:

- Rischio di imbattersi in siti web o piattaforme non affidabili.

- Possibilità di ricevere offerte con condizioni poco chiare o tassi di interesse elevati. * Minore contatto umano e assistenza personalizzata rispetto a una filiale bancaria.

- Vantaggi:

- Come scegliere un finanziamento online sicuro e affidabile:

- Verificare che la piattaforma o l’istituto finanziario sia autorizzato e regolamentato dagli organi di vigilanza competenti (ad esempio, Banca d’Italia).

- Controllare le recensioni e le opinioni di altri utenti.

- Leggere attentamente le condizioni del prestito, inclusi tassi di interesse, costi e penali.

- Diffidare di offerte troppo vantaggiose o di siti web poco professionali.

- Piattaforme di confronto e preventivazione:

- Utilizzare piattaforme online che permettono di confrontare le offerte di diversi istituti di credito in modo semplice e veloce.

- Richiedere preventivi personalizzati per valutare le diverse opzioni e scegliere il prestito più adatto alle proprie esigenze.

Focus: prestiti per lavoratori autonomi e liberi professionisti

I lavoratori autonomi e i liberi professionisti rappresentano una categoria in crescita, ma spesso incontrano difficoltà nell’accesso al credito. La mancanza di una busta paga e la variabilità del reddito possono rendere più difficile dimostrare la propria affidabilità creditizia.

- Le sfide nell’accesso al credito per i lavoratori autonomi:

- Difficoltà nel dimostrare un reddito stabile e continuativo.

- Necessità di presentare una documentazione più complessa (dichiarazione dei redditi, bilanci, fatture).

- Maggiore attenzione da parte degli istituti di credito alla situazione finanziaria e alla capacità di rimborso.

- Soluzioni di finanziamento specifiche per diverse categorie:

- Artigiani e commercianti: prestiti per l’acquisto di attrezzature, macchinari o per il rinnovo dei locali.

- Professionisti: finanziamenti per l’apertura di uno studio, l’aggiornamento professionale o l’acquisto di software e tecnologie.

- Start-up innovative: prestiti agevolati e finanziamenti a fondo perduto per l’avvio di nuove imprese.

- Importanza della pianificazione finanziaria:

- Tenere una contabilità accurata e aggiornata.

- Monitorare costantemente le entrate e le uscite.

- Creare un budget e prevedere le spese future.

- Accantonare una parte del reddito per far fronte a eventuali imprevisti.

- Diversificare le fonti di reddito.

Prestiti senza busta paga per cattivi pagatori

Ottenere un prestito senza busta paga può essere già di per sé complesso, ma le difficoltà aumentano se si ha una storia creditizia negativa. Essere un “cattivo pagatore” significa aver avuto in passato problemi nel rimborsare i propri debiti, come ritardi nei pagamenti, insolvenze o protesti. Queste informazioni vengono registrate nella Centrale Rischi, un database gestito dalla Banca d’Italia che raccoglie i dati creditizi dei cittadini italiani.

- Cosa significa essere un “cattivo pagatore”?

- Avere segnalazioni negative nella Centrale Rischi, come ritardi nei pagamenti, insolvenze o protesti.

- Avere un basso credit score, un indicatore che valuta l’affidabilità creditizia di un individuo.

- Essere stati iscritti nel registro dei protestati o dei falliti.

- Come ottenere un prestito con segnalazioni negative in Centrale Rischi:

- Dimostrare di aver risolto i problemi che hanno causato le segnalazioni negative (ad esempio, saldare i debiti pregressi).

- Offrire garanzie reali, come un immobile o un bene di valore.

- Rivolgersi a società finanziarie specializzate in prestiti per cattivi pagatori, che applicano però tassi di interesse più elevati.

- Valutare soluzioni alternative, come i prestiti tra privati o la cessione del quinto con garante.

- Consigli per riabilitare la propria posizione creditizia:

- Pagare puntualmente tutti i debiti in corso.

- Evitare di accumulare nuovi debiti.

- Chiedere la cancellazione delle segnalazioni negative dalla Centrale Rischi, una volta che i debiti sono stati saldati.

- Monitorare regolarmente il proprio credit score.

Capire la Centrale Rischi

La Centrale Rischi è un sistema informativo gestito dalla Banca d’Italia che raccoglie i dati sui crediti concessi dalle banche e dagli intermediari finanziari ai propri clienti. La sua funzione principale è quella di valutare il rischio di credito, ovvero la probabilità che un debitore non rimborsi il proprio debito.

- Cos’è la Centrale Rischi e come funziona?

- È un database che contiene informazioni sui finanziamenti concessi a famiglie e imprese.

- Banche e finanziarie inviano periodicamente alla Centrale Rischi i dati sui propri clienti.

- Le informazioni vengono utilizzate per valutare l’affidabilità creditizia dei richiedenti.

- Quali informazioni contiene?

- Dati anagrafici del debitore.

- Tipologia di finanziamento (prestiti, mutui, carte di credito).

- Importo del finanziamento e durata.

- Stato del rimborso (regolari, ritardi, insolvenze).

- Garanzie prestate.

- Segnalazioni di protesti, pignoramenti o fallimenti.

- Come accedere ai propri dati?

- È possibile richiedere la visura della propria posizione alla Centrale Rischi tramite il sito web della Banca d’Italia.

- La richiesta può essere fatta online, tramite posta o di persona presso una filiale della Banca d’Italia.

- Come correggere eventuali errori?

- Se si riscontrano errori nei propri dati, è possibile segnalare l’anomalia alla Banca d’Italia o all’intermediario finanziario che ha fornito le informazioni.

- È importante verificare periodicamente la propria posizione nella Centrale Rischi per assicurarsi che i dati siano corretti e aggiornati.

Tabella comparativa: Prestiti senza busta paga

| Tipologia di prestito | Requisiti | Vantaggi | Svantaggi |

|---|---|---|---|

| Prestito con garante | Presenza di un garante con reddito dimostrabile | Maggiore facilità di accesso al credito | Responsabilità del garante in caso di insolvenza del debitore |

| Prestito cambializzato | Nessuna garanzia specifica richiesta | Procedura di richiesta semplificata | Tassi di interesse elevati, rischio di conseguenze legali in caso di insolvenza |

| Prestito su pegno | Possesso di un bene mobile di valore | Erogazione rapida del prestito | Importo del prestito limitato al valore del bene dato in pegno, rischio di perdere il bene in caso di mancato rimborso |

| Finanziamenti agevolati | Requisiti specifici in base al tipo di finanziamento | Condizioni vantaggiose (tassi agevolati, garanzie pubbliche) | Accesso limitato a determinate categorie di richiedenti |

In Breve (TL;DR)

I prestiti senza busta paga sono una soluzione di finanziamento accessibile a chi non ha un reddito fisso dimostrabile. Esistono diverse tipologie di prestito, ognuna con caratteristiche specifiche.

Per ottenere un prestito senza busta paga è importante offrire garanzie alternative, come la presenza di un garante o il pegno di beni.

È fondamentale valutare attentamente le condizioni del prestito e la propria capacità di rimborso.

Il diavolo è nei dettagli. 👇 Continua a leggere per scoprire i passaggi critici e i consigli pratici per non sbagliare.

Conclusioni

In un mondo del lavoro sempre più dinamico e flessibile, i prestiti senza busta paga rappresentano un’opportunità per realizzare i propri progetti, anche senza la sicurezza di un reddito tradizionale. Che si tratti di avviare un’attività, di acquistare un’auto o di affrontare una spesa imprevista, è possibile trovare la soluzione di finanziamento più adatta alle proprie esigenze.

Ricorda, prima di richiedere un prestito, di valutare attentamente la tua situazione finanziaria, di confrontare le diverse offerte e di scegliere l’opzione che ti garantisce la massima trasparenza e sicurezza. Se hai bisogno di supporto nella scelta del prestito più adatto alle tue esigenze, puoi richiedere una consulenza gratuita tramite il modulo online di TuttoSemplice.com. I nostri esperti ti aiuteranno a trovare la soluzione migliore per te.

Domande frequenti

Sì, è possibile ottenere un prestito senza busta paga e senza garante, ad esempio tramite un prestito su pegno o un finanziamento agevolato. In questi casi, però, sarà necessario fornire altre garanzie, come il pegno di un bene di valore o la dimostrazione di un reddito alternativo.

I tassi di interesse applicati ai prestiti senza busta paga sono generalmente più elevati rispetto a quelli dei prestiti tradizionali, in quanto il rischio per l’istituto di credito è maggiore. Il tasso di interesse varia in base alla tipologia di prestito, all’importo richiesto, alla durata del finanziamento e alle garanzie offerte.

Il credit score è un indicatore della tua affidabilità creditizia. Per migliorarlo, è importante pagare puntualmente le rate di eventuali prestiti in corso, evitare ritardi nei pagamenti di bollette e utenze, e mantenere un buon rapporto tra il tuo debito e il tuo reddito.

Puoi trovare maggiori informazioni sui prestiti senza busta paga consultando i siti web di banche, società finanziarie e piattaforme di confronto online. Puoi anche rivolgerti a un consulente finanziario per ottenere una valutazione personalizzata delle tue esigenze.

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.