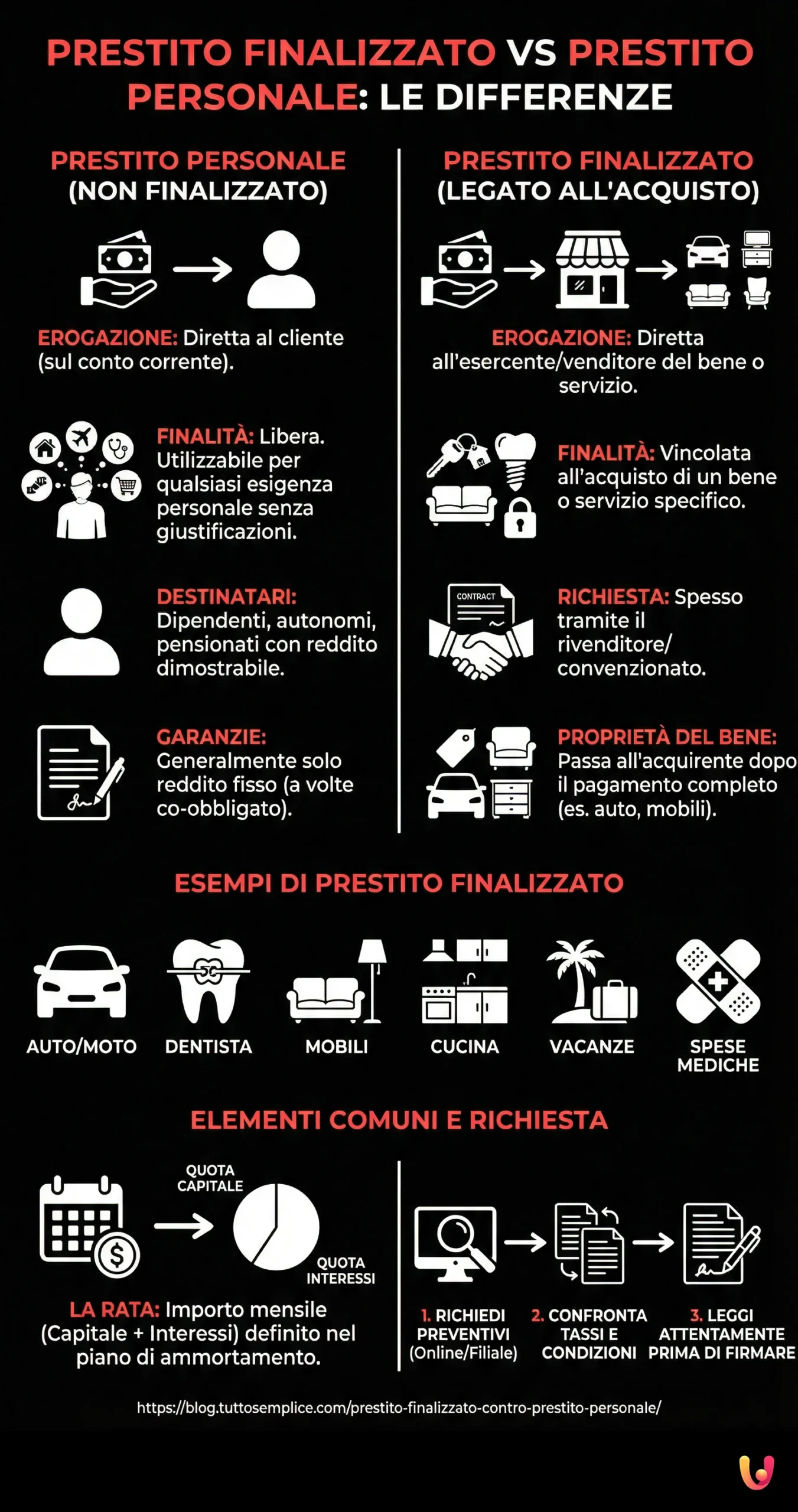

Il prestito personale è un prestito che, in caso di esito positivo della richiesta, è erogato direttamente al cliente. Alternativamente, il prestito finalizzato è legato all’acquisto di un bene in uno stabilimento convenzionato e la somma richiesta è versata all’esercente. Il prestito personale rientra nella categoria dei prestiti non finalizzati.

Cosa è la finalità di un prestito

La finalità di un prestito si riferisce all’obiettivo o allo scopo per il quale il prestito è richiesto e utilizzato. Nel caso del prestito personale, la finalità non è vincolata a un acquisto specifico, consentendo al richiedente di utilizzare il denaro per qualsiasi esigenza personale. Al contrario, la finalità di un prestito finalizzato è strettamente legata all’acquisto di un bene o servizio specifico, per il quale il prestito è richiesto, e la somma è erogata direttamente al venditore o fornitore del bene o servizio.

Cosa è la rata di un prestito

La rata di un prestito rappresenta l’importo mensile che il debitore deve restituire all’istituto di credito a seguito dell’ottenimento di un prestito.

Questa rata è composta da una quota capitale, che rappresenta la parte del prestito effettivamente utilizzata, e una quota interessi, che rappresenta il costo del prestito. La somma di queste due componenti determina l’importo della rata.

Il numero e l’importo delle rate sono definiti nel piano di ammortamento, un documento che dettaglia le condizioni del prestito e che viene consegnato al cliente al momento della sottoscrizione del contratto.

Younited Credit

Richiedi un prestito in 3 minuti! Online: Semplice e Veloce

Scegli la semplicità, scopri tutti i vantaggi di un prestito online con Younited Credit.

Le condizioni economiche dell’esempio potranno cambiare in base al tuo merito creditizio o in caso di richiesta di diverso importo/durata o di adesione a un’assicurazione facoltativa.Cosa è il prestito finalizzato

Il prestito finalizzato è un tipo di prestito concesso per l’acquisto di un bene o un servizio specifico. Questo tipo di prestito è strettamente legato alla vendita di un bene o di un servizio; infatti, la somma richiesta non è erogata direttamente al richiedente, ma all’ente o all’individuo che fornisce il bene o il servizio.

Ad esempio, se stai richiedendo un prestito finalizzato per l’acquisto di un’automobile, la somma di denaro sarà erogata direttamente al concessionario di automobili.

Cosa è il prestito personale

Il prestito personale è un tipo di prestito non finalizzato, ovvero non legato all’acquisto di un bene o servizio specifico. La somma di denaro, una volta ottenuta, può essere utilizzata liberamente dal richiedente secondo le sue necessità, senza dover fornire giustificazioni o dimostrazioni di spesa.

Ad esempio, il denaro potrebbe essere utilizzato per ristrutturare la casa, per pagare le spese mediche, per finanziare un viaggio o per coprire altre spese personali. In questo caso, il denaro viene direttamente erogato al richiedente, che si impegna a restituire la somma entro un periodo di tempo concordato, con l’aggiunta di interessi.

Differenze fra prestito personale e prestito finalizzato

Prestito personale

I prestiti personali sono prestiti non finalizzati, vale a dire che il motivo per cui richiediamo il prestito non è legato: il prestito è concesso da banche o società finanziarie a chiunque abbia un reddito dimostrabile senza la necessità di dichiarare quanto sarà utilizzato per.

Tale importo è corrisposto ad un tasso di interesse (TAN) generalmente fisso e rimborsabile attraverso un piano di ammortamento caratterizzato da rate costanti.

Nell’ambito dei prestiti non finalizzati, i prestiti personali sono erogati direttamente al richiedente, senza l’intermediazione di un agente/rivenditore di beni/servizi. La somma è versata sul conto corrente del richiedente tramite accredito diretto o, in mancanza, tramite assegno.

Le categorie di persone che possono richiedere finanziamenti per ottenere finanziamenti personali adeguati alle loro diverse possibilità ed esigenze sono dipendenti, lavoratori autonomi e pensionati.

In termini di garanzie reali, i prestiti personali sono generalmente concessi senza garanzie reali a parte la certificazione di un reddito fisso, anche se a volte può essere richiesta la presenza di un co-obbligato che, sottoscrivendo il contratto di finanziamento, presta a beneficio della finanziaria fideiussione per l’integrale e tempestivo adempimento delle obbligazioni nascenti dal contratto stesso, garantendo il pagamento delle rate mensili del mutuo concesso e di ogni altra somma dovuta secondo le clausole che regolano il contratto.

I prestiti personali possono essere estinti anticipatamente alle condizioni pattuite in qualsiasi momento, fermo restando che l’estinzione anticipata comporta la restituzione dell’intera somma ancora dovuta alla quale si aggiungeranno gli interessi e le spese dovute ed un eventuale maggiorazione superiore all’1% dell’importo rimborsato anticipatamente se la durata residua del contratto è superiore ad un anno, o dello 0,5% dello stesso importo se la durata residua del contratto è inferiore ad un anno.

Credito al consumo

Il credito al consumo è una forma di prestito che consente ai consumatori di acquistare beni e servizi immediatamente, ma ripagare il costo nel tempo, di solito con interessi.

Questo metodo di pagamento è diventato sempre più popolare in tutto il mondo, permettendo alle persone di fare acquisti importanti come case, automobili, elettrodomestici, e persino istruzione superiore che potrebbero essere altrimenti irraggiungibili.

Tuttavia, l’utilizzo responsabile del credito al consumo è essenziale per evitare l’indebitamento eccessivo e le conseguenze negative per la salute finanziaria. Pertanto, è importante per i consumatori capire appieno i termini e le condizioni del loro credito prima di accettare un accordo.

Prestito finalizzato

I prestiti finalizzati si possono citare ad esempio i prestiti auto. I prestiti auto sono crediti diretti per l’acquisto di un’auto nuova o usata, che prevedono un piano di rimborso predefinito a rate costanti o variabili. In alcuni casi le condizioni prevedono anche la possibilità di poter concludere il prestito con il pagamento di una maxi rata finale.

I prestiti auto sono richiesti direttamente al concessionario, che ha il compito di presentare il prodotto al cliente, nonchè di raccogliere i documenti necessari per l’istruzione della pratica e la loro successiva trasmissione all’intermediario finanziario erogatore del prestito.

In caso di approvazione, la somma per la quale richiediamo il prestito è pagata direttamente al concessionario, previa registrazione della merce al cliente e relativa consegna: così, grazie ai prestiti auto, il cliente ha la possibilità di acquistare l’auto subito e pagarlo a rate pagando direttamente all’istituto di credito tramite accredito diretto sul tuo conto corrente bancario o tramite bollettini postali.

Prestito Auto

Un prestito auto è utilizzato per finanziare l’acquisto di un veicolo. Questo tipo di prestito finalizzato può essere offerto da banche, società di finanziamento auto e alcuni concessionari. I termini di un prestito auto possono variare a seconda dell’istituto di credito, ma in genere l’acquirente è tenuto a restituire il prestito entro un periodo di tempo stabilito, solitamente compreso tra uno e sette anni.

Gli interessi possono essere fissi o variabili, il che significa che possono cambiare durante la durata del prestito. Le rate mensili del prestito auto sono utilizzate per ripagare sia il capitale (l’importo del prestito) sia gli interessi. Al termine del periodo del prestito, una volta pagate tutte le rate, il veicolo è di proprietà dell’acquirente.

Prestito Moto

Un prestito moto funziona in modo simile a un prestito auto. Esso è concepito per finanziare l’acquisto di una moto. Le istituzioni di credito come banche, società finanziarie e alcuni rivenditori di motociclette possono offrire questo tipo di prestito. I termini del prestito moto, come il tasso di interesse e il periodo di rimborso, possono variare da un istituto di credito all’altro.

Generalmente, il periodo di rimborso varia tra uno e cinque anni. Allo stesso modo di un prestito auto, le rate mensili del prestito moto sono utilizzate per ripagare sia il capitale (l’importo del prestito) sia gli interessi. Al termine del periodo del prestito, una volta pagate tutte le rate, il veicolo diventa di proprietà dell’acquirente.

Prestito Dentista

Un prestito dentista è un tipo di prestito finalizzato utilizzato per coprire i costi del trattamento odontoiatrico. Questi prestiti possono essere ottenuti attraverso vari istituti di credito, tra cui banche, società di prestiti personali e alcune cliniche dentali.

Le condizioni di un prestito dentista possono variare a seconda dell’istituto di credito, ma generalmente l’importo del prestito deve essere rimborsato entro un periodo di tempo stabilito, che può variare da uno a cinque anni. Come per il prestito auto, gli interessi del prestito dentista possono essere fissi o variabili.

Le rate mensili del prestito sono utilizzate per rimborsare sia il capitale (l’importo del prestito) sia gli interessi. Un prestito dentista può essere una soluzione valida per coloro che hanno bisogno di cure dentali ma non possono permettersi di pagare l’intero importo in una volta.

Prestito Mobili

Un prestito mobili è un tipo di finanziamento che permette di acquistare mobili e arredamento per la casa senza dover pagare l’intero importo in una sola volta. Questo prestito può essere ottenuto attraverso banche, istituti di credito, o direttamente dai rivenditori di mobili.

Come per gli altri tipi di prestiti, le condizioni di un prestito mobili, come il tasso di interesse e il periodo di rimborso, possono variare a seconda dell’istituto di credito. Il periodo di rimborso generalmente varia da uno a cinque anni. Le rate mensili del prestito sono utilizzate per ripagare sia il capitale (l’importo del prestito) sia gli interessi.

Una volta pagate tutte le rate, i mobili acquistati diventano di proprietà dell’acquirente. Il prestito mobili può rappresentare una soluzione conveniente per coloro che desiderano rinnovare l’arredamento della propria abitazione ma non possono sostenere l’intero costo in una sola volta.

Prestito Cucina

Un prestito cucina è un tipo di prestito finalizzato per l’acquisto di una nuova cucina. Questo genere di prestito rappresenta una soluzione efficace per chi desidera rinnovare o sostituire completamente la propria cucina, ma non ha la liquidità necessaria per farlo in un’unica soluzione. Il prestito può essere richiesto presso banche, istituti di credito o direttamente presso i rivenditori di cucine.

Le condizioni del prestito, come il tasso di interesse e il periodo di rimborso, possono variare a seconda dell’istituto di credito. L’importo del prestito è utilizzato per coprire sia il costo della cucina che l’eventuale costo di installazione.

Le rate mensili del prestito sono utilizzate per rimborsare sia il capitale (l’importo del prestito) sia gli interessi. Il prestito cucina può rappresentare una soluzione particolarmente vantaggiosa per chi desidera fare un investimento significativo in una cucina di alta qualità.

Prestito Vacanze

Un prestito vacanze è un tipo di finanziamento personalizzato che permette di coprire le spese relative a un viaggio o una vacanza. Questo genere di prestito, disponibile presso banche o altri istituti di credito, offre la possibilità di finanziare sia vacanze brevi che viaggi a lungo termine, senza la necessità di disporre immediatamente dell’intera somma.

Le condizioni di questo tipo di prestito finalizzato, come il tasso di interesse e il periodo di rimborso, possono variare a seconda dell’istituto di credito. Le rate mensili del prestito sono utilizzate per rimborsare sia il capitale (l’importo del prestito) sia gli interessi.

Il prestito vacanze può rappresentare un’opzione comoda e flessibile per chi desidera godersi un periodo di riposo senza preoccuparsi delle spese.

Prestito per spese mediche

Un prestito per spese mediche è una forma di finanziamento dedicata a coprire i costi legati alle cure mediche o alle spese sanitarie. Questo genere di prestito può essere particolarmente utile in situazioni in cui le spese mediche sono elevate e non coperte dal sistema sanitario nazionale o da un’assicurazione sanitaria.

Come per gli altri tipi di prestiti, le condizioni, come il tasso di interesse e il periodo di rimborso, possono variare a seconda dell’istituto di credito. L’importo del prestito è utilizzato per pagare le spese mediche, mentre le rate mensili sono utilizzate per rimborsare sia il capitale (l’importo del prestito) sia gli interessi.

Il prestito per spese mediche offre una soluzione di prestito finalizzato pratica e immediata per gestire le spese sanitarie senza compromettere la propria stabilità finanziaria.

Come richiedere i preventivi

Per richiedere i preventivi per un prestito, è necessario seguire alcuni semplici passaggi:

- Visitare il sito web dell’istituto di credito o recarsi in filiale

- Fornire le informazioni richieste, come l’importo del prestito desiderato, il periodo di rimborso e i dati personali

- Attendere che l’istituto di credito elabori le informazioni e fornisca un preventivo.

È importante ricordare che è consigliabile richiedere preventivi da più istituti di credito per poter confrontare i tassi di interesse e le condizioni offerte. Inoltre, prima di firmare un contratto di prestito, è fondamentale leggere attentamente tutte le condizioni e assicurarsi di comprendere pienamente l’impegno finanziario che si sta assumendo.

A quale banca rivolgersi

La scelta della banca a cui rivolgersi per un prestito può dipendere da vari fattori, inclusi il tasso di interesse offerto, il periodo di rimborso, la reputazione dell’istituto e la qualità del servizio clienti.

Alcuni istituti di credito noti per offrire prestiti per spese mediche includono la Banca Intesa Sanpaolo, UniCredit e la Banca Monte dei Paschi di Siena. Ricordate di fare sempre una ricerca accurata e di confrontare le offerte di diverse banche prima di prendere una decisione.

In Breve (TL;DR)

Il prestito finalizzato è per l’acquisto di un bene o servizio.

I prestiti personali offrono una vasta gamma di opzioni.

Il credito al consumo è una forma di prestito.

Conclusioni

In conclusione, i prestiti personali offrono una vasta gamma di opzioni per soddisfare le esigenze finanziarie immediate. Che si tratti di finanziare una vacanza o di coprire spese mediche inattese, i prestiti personalizzati possono fornire il supporto finanziario necessario. Tuttavia, è importante valutare attentamente le condizioni del prestito, compresi i tassi di interesse e i termini di rimborso, prima di impegnarsi. Ricordate, un prestito è un impegno finanziario a lungo termine e dovrebbe essere gestito con responsabilità.

Per procedere con la richiesta di un prestito personale, è consigliabile richiedere un preventivo dall’ente creditizio di tuo interesse. Questo ti permetterà di avere un’idea chiara delle condizioni di rimborso, del tasso di interesse e delle possibili spese aggiuntive. Ricordati che la richiesta di un preventivo non comporta alcun tipo di impegno e ti permetterà di confrontare le diverse offerte disponibili sul mercato. Assicurati di leggere attentamente tutte le condizioni prima di procedere con la richiesta di un prestito.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.