Gli scaglioni IRPEF 2024 sono fasce di reddito a cui corrispondono diverse aliquote fiscali. Le nuove aliquote IRPEF del 2024 influenzano gli scaglioni di reddito, apportando cambiamenti rispetto agli anni precedenti. Conoscere, se presenti, le novità sugli scaglioni IRPEF è fondamentale per calcolare correttamente le tasse da pagare e pianificare le proprie finanze nel 2024.

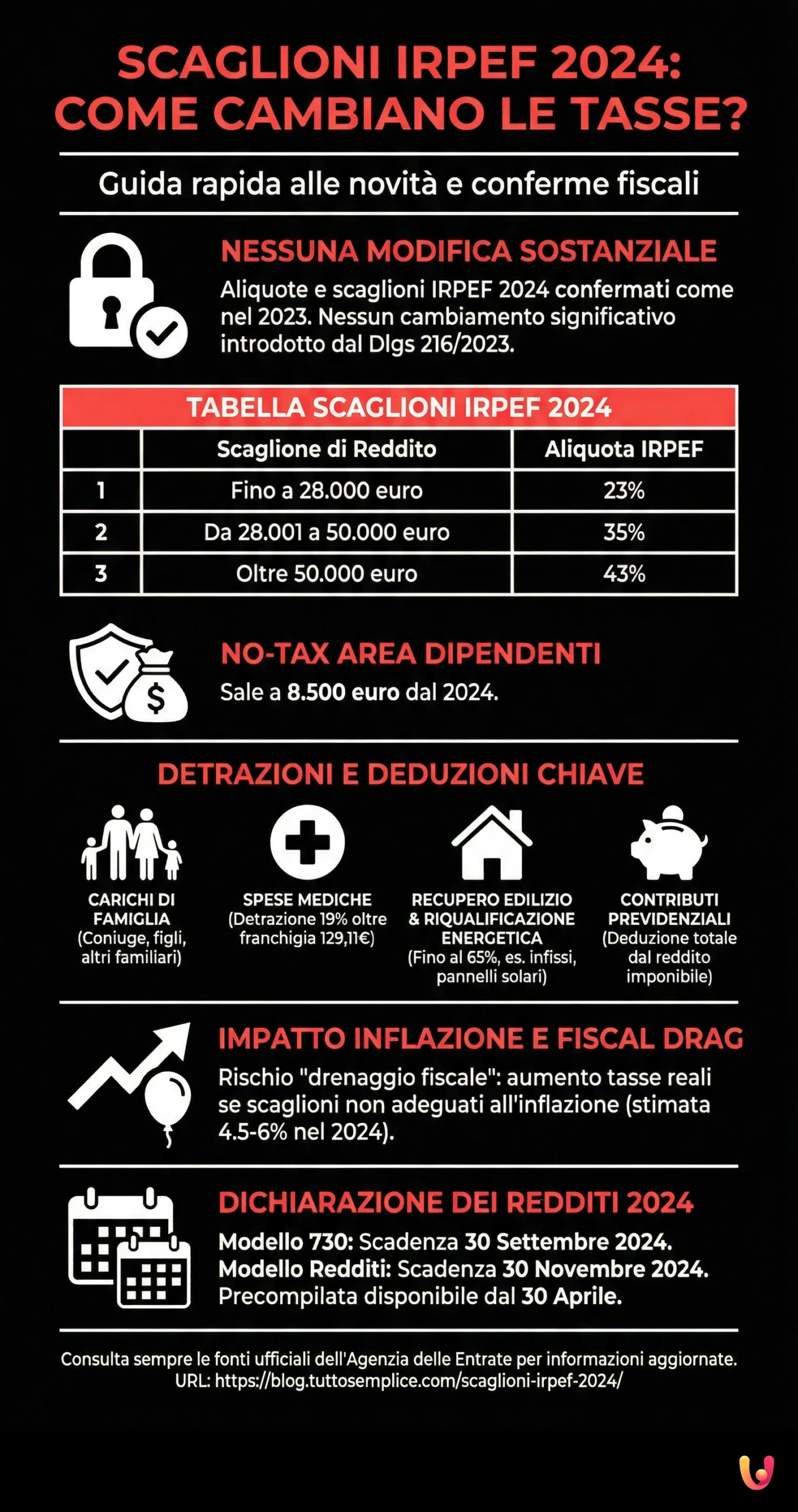

Ecco la tabella degli scaglioni IRPEF 2024, con le relative aliquote fiscali:

| Scaglione di reddito | Aliquota IRPEF |

|---|---|

| Fino a 28.000 euro | 23% |

| Da 28.001 a 50.000 euro | 35% |

| Oltre 50.000 euro | 43% |

La no-tax area per i lavoratori dipendenti dal 2024 sale a 8.500 euro.

Scopriamo insieme di più sull’argomento leggendo l’articolo!

Cosa sono gli scaglioni IRPEF e perché sono Importanti?

Come detto, gli scaglioni IRPEF rappresentano le diverse fasce di reddito a cui vengono applicate specifiche aliquote fiscali.

In termini semplici, il reddito di una persona viene suddiviso in parti, ciascuna delle quali è tassata a una percentuale diversa. Ad esempio, un reddito più basso sarà tassato con un’aliquota inferiore rispetto a un reddito più alto. Gli scaglioni IRPEF sono utilizzati per calcolare l’imposta sul reddito delle persone fisiche.

Questa struttura è essenziale per garantire un sistema fiscale progressivo, dove chi guadagna di più paga proporzionalmente più tasse.

Conoscere gli scaglioni IRPEF consente ai contribuenti di calcolare con precisione l’importo delle imposte che dovranno versare e di gestire meglio la propria pianificazione finanziaria per il 2024.

Scaglioni IRPEF 2024: panoramica e impatto

Non ci sono novità IRPEF 2024 che portano con sé importanti modifiche che impatterebbero su come calcoleremo le nostre tasse. Il decreto legislativo che ha introdotto le modifiche agli scaglioni e alle aliquote IRPEF per il 2024 non ha apportato cambiamenti significativi. Dunque nulla cambia per questo anno fiscale.

Restare aggiornato sulle novità IRPEF 2024 e la presenza di nuove aliquote è cruciale per un corretto calcolo IRPEF 2024 e per pianificare in modo efficace la propria strategia finanziaria per l’anno venturo.

IRPEF 2023 vs IRPEF 2024: tabella comparativa

| Scaglioni IRPEF 2023 | Aliquote | IRPEF 2024 scaglioni da Dlgs 216/2023 | Aliquote |

|---|---|---|---|

| fino a 15.000 euro | 23% | da 0 a 28.000 euro | 23% |

| da 15.001 a 28.000 | 25% | ||

| da 28.001 a 50.000 euro | 35% | da 28.001 a 50.000 | 35% |

| oltre 50.000 euro | 43% | oltre 50.000 | 43% |

Detrazioni e Deduzioni IRPEF 2024: come ottimizzare le Tasse

Per il 2024, il sistema IRPEF prevede una serie di detrazioni e deduzioni che possono significativamente ridurre il carico fiscale dei contribuenti. La legge di bilancio ha determinato le detrazioni e deduzioni IRPEF per il 2024, apportando modifiche agli scaglioni e alle aliquote, con misure specifiche come lo sgravio sui contributi previdenziali e la riduzione del cuneo fiscale per i lavoratori dipendenti. Conoscere queste opportunità e utilizzarle al meglio è fondamentale per ottimizzare le proprie finanze.

Detrazioni per Carichi di Famiglia

Una delle detrazioni più rilevanti riguarda i carichi di famiglia. Le detrazioni per carichi di famiglia si applicano anche ai redditi da lavoro dipendente. Le detrazioni per coniuge, figli a carico e altri familiari a carico possono ridurre significativamente l’importo dell’imposta dovuta. Per esempio, è possibile beneficare di detrazioni aggiuntive per ogni figlio minorenne o figlio disabile a carico.

Detrazioni per Spese Mediche

Anche le spese mediche rappresentano una voce importante. Queste includono una vasta gamma di spese, dai farmaci alle visite specialistiche e agli interventi chirurgici. Presentare correttamente le ricevute e i certificati delle spese mediche sostenute può permettere di ottenere una detrazione del 19% sulla parte eccedente la franchigia fissata di 129,11 euro.

Deduzioni per Contributi Previdenziali e Assistenziali

I contributi previdenziali e assistenziali versati possono essere dedotti dal reddito imponibile. Questo include i contributi versati per il servizio sanitario nazionale, i contributi a fondi pensione e i contributi di previdenza complementare. La deduzione di questi contributi può diminuire il reddito imponibile, riducendo così l’ammontare delle imposte dovute.

Detrazioni per Recupero del Patrimonio Edilizio e Riqualificazione Energetica

Per chi ha affrontato spese per il recupero del patrimonio edilizio e la riqualificazione energetica, è possibile usufruire di detrazioni fiscali specifiche, che in alcuni casi possono arrivare fino al 65% delle spese sostenute per alcuni specifici interventi di riqualificazione energetica.

Queste detrazioni possono anche influire sulla no tax area, aumentando la detrazione prevista per i titolari di redditi da lavoro dipendente fino a 15.000 euro. Per la maggior parte degli interventi di recupero del patrimonio edilizio, la detrazione è del 50%. Queste detrazioni si applicano a interventi di ristrutturazione, installazione di pannelli solari, sostituzione di infissi e altre migliorie energetiche.

Ecco alcuni esempi di interventi che possono beneficiare della detrazione al 65%:

- Sostituzione di infissi e serramenti: sostituzione di finestre, porte e vetrate con modelli ad alta efficienza energetica.

- Coibentazione dell’involucro edilizio: isolamento termico di pareti, tetti, solai e pavimenti per ridurre le dispersioni di calore.

- Installazione di pannelli solari: installazione di impianti solari termici per la produzione di acqua calda sanitaria o di impianti fotovoltaici per la produzione di energia elettrica.

- Sostituzione di impianti di climatizzazione invernale: sostituzione di caldaie tradizionali con caldaie a condensazione o pompe di calore ad alta efficienza.

- Installazione di sistemi di building automation: implementazione di sistemi di controllo e gestione degli impianti di riscaldamento, climatizzazione e illuminazione per ottimizzare i consumi energetici.

Installazione di schermature solari: installazione di tende, persiane o veneziane per ridurre il surriscaldamento degli ambienti interni durante l’estate.

È importante sottolineare che la detrazione al 65% è soggetta a specifici requisiti tecnici e a limiti di spesa. Per maggiori informazioni, ti consiglio di consultare la guida Le agevolazioni fiscali per il risparmio energetico (Guida completa dell’Agenzia delle Entrate sulle detrazioni fiscali per interventi di riqualificazione energetica).

Consigli per Sfruttare al Meglio le Detrazioni e Deduzioni

- Documentazione Appropriata: conservare e catalogare scrupolosamente tutta la documentazione relativa alle spese che permettono detrazioni e deduzioni. Le ricevute, i pagamenti tracciabili e i certificati sono essenziali.

- Consulenza Professionale: considerare di rivolgersi a un commercialista o consulente fiscale per garantire di sfruttare al meglio tutte le opportunità disponibili.

Aggiornamenti Normativi: tenersi informati su eventuali modifiche normative che potrebbero influire sull’ammontare delle detrazioni e deduzioni applicabili.

Utilizzare intelligentemente le detrazioni e deduzioni previste per il 2024 può incidere positivamente sul carico fiscale, offrendo un’opportunità concreta di risparmio e miglior gestione delle proprie finanze.

Esempi concreti di detrazioni e deduzioni IRPEF per il 2024, suddivisi per categoria

Detrazioni:

- Spese mediche:

- Visite mediche specialistiche

- Esami diagnostici (analisi del sangue, radiografie, ecc.)

- Interventi chirurgici

- Acquisto di farmaci

- Spese per dispositivi medici (occhiali, lenti a contatto, apparecchi acustici, ecc.)

- Spese per assistenza medica domiciliare

- Spese per cure termali (entro certi limiti)

Detrazione 19% sulla parte eccedente 129,11 euro.

- Spese per i figli a carico:

- Spese per l’asilo nido

- Spese per la scuola materna, elementare, media e superiore

- Spese per l’università (tasse, iscrizione, ecc.)

- Spese per attività sportive e ricreative

- Spese per baby sitter

Detrazione variabile in base all’età e al numero dei figli a carico.

- Interessi passivi sul mutuo:

- Interessi pagati per l’acquisto della prima casa

- Interessi pagati per la ristrutturazione della prima casa

Detrazione del 19% sugli interessi passivi del mutuo, fino a un massimo di 4.000 euro.

Deduzioni:

- Contributi previdenziali e assistenziali:

- Contributi INPS versati dai lavoratori dipendenti

- Contributi versati dai lavoratori autonomi alle rispettive casse previdenziali

- Contributi versati a fondi pensione e previdenza complementare

Deduzione totale dei contributi versati, senza limiti di importo.

Esempi pratici

Un contribuente con un reddito imponibile di 30.000 euro, che ha sostenuto spese mediche per 1.500 euro (di cui 1.370,89 euro detraibili) e ha versato contributi previdenziali per 2.000 euro, potrebbe beneficiare di una detrazione totale di 260,47 euro (1.370,89 euro x 19%) e di una deduzione di 2.000 euro, riducendo così il suo reddito imponibile a 27.739,53 euro.

Spiegazione più dettagliata su come calcolare le detrazioni e deduzioni IRPEF, con formule ed esempi numerici

Detrazioni:

Le detrazioni agiscono direttamente sull’imposta lorda, riducendola. L’importo della detrazione varia a seconda della tipologia di spesa e della situazione personale del contribuente.

Formula generale:

Detrazione = Spesa detraibile x Percentuale di detrazione

Esempi:

- Spese mediche

Spesa: 1.800€

Franchigia: 129,11€

Spesa detraibile: 1.800€ – 129,11€ = 1.670,89€

Percentuale di detrazione: 19%

Detrazione: 1.670,89€ x 19% = 317,47€

- Spese per figli a carico

La detrazione varia in base all’età e al numero dei figli a carico. Si possono trovare tabelle dettagliate sul sito dell’Agenzia delle Entrate.

- Interessi passivi sul mutuo

Interessi pagati: 5.000€

Limite massimo di detrazione: 4.000€

Percentuale di detrazione: 19%

Detrazione: 4.000€ x 19% = 760€ (poiché gli interessi superano il limite, si detrae solo fino a 4.000€)

Deduzione:

Le deduzioni agiscono sul reddito complessivo, riducendolo prima del calcolo dell’imposta lorda.

Formula generale:

Reddito imponibile = Reddito complessivo - Deduzioni

Esempio:

- Contributi previdenziali

- Reddito complessivo: 40.000€

- Contributi previdenziali versati: 3.000€

Reddito imponibile: 40.000€ – 3.000€ = 37.000€

Calcolo dell’IRPEF:

- Determinazione del reddito complessivo: somma di tutti i redditi percepiti.

- Applicazione delle deduzioni: sottrazione delle deduzioni dal reddito complessivo per ottenere il reddito imponibile.

- Calcolo dell’imposta lorda: applicazione delle aliquote IRPEF per scaglioni al reddito imponibile.

- Applicazione delle detrazione: sottrazione delle detrazioni dall’imposta lorda.

Calcolo dell’imposta netta: l’importo risultante è l’IRPEF netta dovuta.

Esempio completo:

| Voce | Importo (€) |

|---|---|

| Reddito complessivo | 40.000 |

| Deduzioni (contributi previdenziali) | -3.000 |

| Reddito imponibile | 37.000 |

| Imposta lorda (calcolata per scaglioni) | 9.590 |

| Detrazioni (spese mediche) | -317,47 |

| IRPEF netta | 9.272,53 |

Go Bravo

Cambia ora la tua vita finanziaria!

È giunto il momento di guardare verso il futuro e tornare ad inseguire i tuoi sogni. Con Bravo puoi farlo!

Lavoriamo per estinguere i tuoi debiti con lo sconto più alto!

Woolsocks

Inizia subito a risparmiare e guadagnare con Woolsocks!

Ottieni rimborsi dai tuoi acquisti!

Risparmia 300€ all’anno con Woolsocks!

Ci sono tanti modi per risparmiare, ed uno di questi è fare acquisti con la funzione cashback!

Moneyfarm

Investi senza compromessi!

In Moneyfarm, vogliamo il meglio, senza compromessi, per i tuoi investimenti. Una piattaforma digitale e un team di consulenza sempre al tuo fianco.

Scegli come preferisci che venga gestito il tuo investimento.

Investi con l’aiuto di esperti!

Come calcolare l’IRPEF 2024: guida passo passo

Calcolare l’IRPEF per il 2024 può sembrare complesso, ma seguendo una serie di passaggi precisi, è possibile ottenere un calcolo accurato e comprendere il proprio carico fiscale. Ecco una guida dettagliata per aiutarti in questo processo. L’aliquota del 23% si applica allo scaglione di reddito fino a 28.000 euro.

- Determinazione del Reddito Complessivo

Inizia calcolando il tuo reddito complessivo annuale, che include tutti i tipi di reddito percepiti, come salari, pensioni, redditi da capitale, e altri redditi diversi. È fondamentale includere tutte le fonti di reddito per ottenere un calcolo preciso dell’IRPEF.

- Applicazione delle Deduzioni

Una volta determinato il reddito complessivo, applica tutte le deduzioni a cui hai diritto. Queste possono comprendere contributi previdenziali obbligatori, interessi su mutui per l’acquisto della prima casa, e altre deduzioni previste dalla normativa vigente. Le deduzioni diminuiranno il reddito imponibile su cui verrà calcolata l’IRPEF.

- Calcolo dell’Imposta Lorda

Utilizza le aliquote marginali IRPEF applicabili per il 2024 per calcolare l’imposta lorda. Le aliquote marginali sono progressive e variano in funzione degli scaglioni di reddito. Per ogni scaglione, applica la relativa aliquota alla porzione di reddito corrispondente.

- Applicazione delle Detrazioni

Dopo aver calcolato l’imposta lorda, sottrai le detrazioni a cui hai diritto. Le detrazioni riducono direttamente l’ammontare dell’imposta dovuta. Possono includere detrazioni per familiari a carico, per lavoro dipendente, o per altre spese sostenute (e.g., spese mediche, spese scolastiche).

- Calcolo dell’Imposta Netta

- Sottraendo le detrazioni dall’imposta lorda, ottieni l’IRPEF netta dovuta per l’anno. Assicurati di considerare eventuali crediti d’imposta e conguagli che potrebbero influenzare l’importo finale.

Esempi Pratici e Strumenti Utili

Per facilitare il calcolo, potresti utilizzare simulatori online, che permettono di inserire i tuoi dati e ottenere un calcolo automatico e dettagliato dell’IRPEF. Questi strumenti considerano le aliquote aggiornate e le detrazioni applicabili, fornendoti un quadro chiaro del tuo carico fiscale.

Calcolare l’IRPEF 2024 con attenzione ai dettagli delle aliquote marginali e medie, e utilizzando tutti gli strumenti e le informazioni disponibili, ti permetterà di gestire meglio le tue finanze e pianificare in maniera efficiente il pagamento delle imposte.

Impatto dell’Inflazione sugli Scaglioni IRPEF 2024

Analisi dell’effetto dell’inflazione sulle aliquote IRPEF e sul reddito imponibile

L’inflazione ha un impatto significativo sugli scaglioni di reddito IRPEF e, di conseguenza, sul reddito imponibile dei contribuenti. Quando il livello generale dei prezzi aumenta, il potere d’acquisto del denaro diminuisce, il che può portare a un aumento nominale dei salari.

Tuttavia, se gli scaglioni di reddito IRPEF non vengono adeguati di pari passo con l’inflazione, i contribuenti possono trovarsi a pagare una percentuale maggiore del loro reddito in imposte, nonostante il valore reale del loro reddito non sia aumentato.

Questo fenomeno, noto come bracket creep, può ridurre il reddito netto disponibile, mettendo pressione finanziaria soprattutto su famiglie e individui con redditi medio-bassi.

Statistiche recenti indicano che l’inflazione prevista per il 2024 potrebbe influenzare significativamente gli scaglioni di reddito IRPEF se non vengono apportati adeguamenti. Pertanto, è cruciale per i responsabili delle politiche fiscali considerare la revisione delle aliquote e degli scaglioni in modo da mantenere l’equità fiscale e proteggere il potere d’acquisto dei contribuenti.

Considerazioni sulle possibili conseguenze per i contribuenti

Se gli scaglioni IRPEF non vengono adeguati all’inflazione, i contribuenti potrebbero trovarsi di fronte ad un aumento dell’imposta effettiva, anche se il reddito reale rimane invariato. Ciò potrebbe comportare una riduzione della capacità di spesa delle famiglie e una possibile contrazione dei consumi, influenzando negativamente l’economia complessiva.

Per limitare queste conseguenze, potrebbe essere utile monitorare costantemente gli indici di inflazione e considerare meccanismi di aggiornamento automatico degli scaglioni IRPEF. Un approccio proattivo potrebbe garantire una maggiore stabilità economica e una distribuzione più equa del carico fiscale.

Previsioni sull’inflazione 2024

- Istat: secondo le stime dell’Istituto Nazionale di Statistica (Istat), l’inflazione in Italia nel 2024 dovrebbe attestarsi intorno al 5-6%.

- Banca d’Italia: la Banca d’Italia prevede un’inflazione leggermente inferiore, intorno al 4,5-5% per il 2024.

- FMI: il Fondo Monetario Internazionale (FMI) stima un’inflazione del 5,3% per l’Italia nel 2024.

Potenziale impatto sugli scaglioni IRPEF

- Fiscal drag: l’inflazione elevata può causare il cosiddetto “drenaggio fiscale” (fiscal drag), ovvero un aumento dell’imposizione fiscale reale a causa del mancato adeguamento degli scaglioni IRPEF all’aumento dei prezzi.Questo fenomeno può portare i contribuenti a pagare più tasse pur non avendo un aumento reale del potere d’acquisto.

- Erosione del potere d’acquisto: l’inflazione erode il potere d’acquisto dei redditi, rendendo più difficile per le famiglie far fronte alle spese quotidiane. Se gli scaglioni IRPEF non vengono adeguati, questa situazione potrebbe peggiorare ulteriormente.

- Riduzione del gettito fiscale: l’aumento dell’inflazione potrebbe anche portare a una riduzione del gettito fiscale reale, poiché l’imposta viene calcolata su redditi nominali che non tengono conto della perdita di potere d’acquisto.

Considerazioni

- Adeguamento degli scaglioni IRPEF: per mitigare gli effetti negativi dell’inflazione, sarebbe opportuno che il governo considerasse un adeguamento degli scaglioni IRPEF all’aumento dei prezzi. Questo potrebbe avvenire attraverso una rivalutazione delle soglie di reddito o una riduzione delle aliquote fiscali.

- Misure di sostegno: in alternativa o in aggiunta all’adeguamento degli scaglioni, il governo potrebbe introdurre misure di sostegno per le famiglie più colpite dall’inflazione, come bonus fiscali o detrazioni mirate.

Importante

È fondamentale tenere presente che le previsioni sull’inflazione sono soggette a incertezza e possono variare in base all’andamento dell’economia e alle decisioni di politica economica. Pertanto, è consigliabile monitorare costantemente gli aggiornamenti delle istituzioni competenti e consultare esperti del settore per una valutazione più precisa dell’impatto dell’inflazione sugli scaglioni IRPEF.

Dichiarazione dei Redditi 2024: scadenze, modalità e novità

Informazioni pratiche sulle scadenze e le modalità di presentazione della dichiarazione dei redditi per l’anno 2024

La dichiarazione dei redditi per il 2024 presenta alcune novità che è importante conoscere per adempiere correttamente ai propri obblighi fiscali. I contribuenti possono scegliere tra il modello 730 e il modello Redditi, a seconda delle loro specifiche situazioni fiscali.

Scadenze principali

- Modello 730: la scadenza per la presentazione del modello 730, sia precompilato che ordinario, è il 30 settembre 2024.

- Modello Redditi (ex Unico): la scadenza per la presentazione del modello Redditi è il 30 novembre 2024 se inviato per via telematica direttamente dal contribuente o tramite un intermediario abilitato.

Modalità di Presentazione

- Online: entrambe le dichiarazioni possono essere inviate telematicamente tramite il sito dell’Agenzia delle Entrate, utilizzando le credenziali SPID, CIE o CNS per l’autenticazione.

- Intermediari abilitati: in alternativa, i contribuenti possono rivolgersi a CAF (Centri di Assistenza Fiscale) o professionisti abilitati, che forniscono assistenza nella compilazione e nell’invio delle dichiarazioni.

Accesso alla dichiarazione precompilata

Il modello 730 precompilato sarà disponibile per la consultazione sul sito dell’Agenzia delle Entrate a partire dal 30 aprile 2024. Per accedere, è necessario utilizzare:

- SPID (Sistema Pubblico di Identità Digitale)

- CIE (Carta d’Identità Elettronica)

- CNS (Carta Nazionale dei Servizi)

Aggiornamenti e chiarimenti dell’Agenzia delle Entrate sulla dichiarazione dei redditi 2024

Confermiamo, dunque, che non c’è stata nessuna modifica agli scaglioni e alle aliquote IRPEF e alle relative aliquote per il 2024 rispetto al 2023. L’Agenzia delle Entrate ha annunciato queste novità attraverso un comunicato stampa ufficiale.

L’Agenzia delle Entrate ha pubblicato le istruzioni aggiornate per la compilazione dei modelli 730 e Redditi per l’anno d’imposta 2024. Inoltre, sono stati rilasciati i software aggiornati per la compilazione e l’invio telematico delle dichiarazioni.

L’Agenzia delle Entrate ha fornito chiarimenti sulle modalità di scelta della destinazione dell’8, 5 e 2 per mille dell’IRPEF per il 2024.

Sono state pubblicate guide e FAQ specifiche sulle detrazioni e deduzioni fiscali previste per il 2024, con particolare attenzione alle novità introdotte o ai chiarimenti forniti su aspetti specifici.

Ecco i link alle istruzioni aggiornate e alle FAQ dell’Agenzia delle Entrate per il modello 730/2024:

- Istruzioni per la compilazione del modello 730/2024 (Guida ufficiale dell’Agenzia delle Entrate alla compilazione del modello 730)

- FAQ sul modello 730/2024 (Risposte alle domande più frequenti sul modello 730 fornite dall’Agenzia delle Entrate)

- FAQ sul Modello Redditi PF 2024 (Chiarimenti dell’Agenzia delle Entrate sulla dichiarazione dei redditi con il Modello Redditi)

In Breve (TL;DR)

Gli scaglioni IRPEF sono lo strumento con cui viene calcolata l’imposta sul reddito delle persone fisiche.

La riforma IRPEF 2024 prevede modifiche agli scaglioni e alle aliquote, il taglio del cuneo fiscale, e la revisione e riduzione dell’imposta sul reddito delle persone fisiche, con istruzioni operative per l’attuazione delle nuove aliquote e scaglioni.

Per il 2024 l’Agenzia delle Entrate ha fornito importanti aggiornamenti. Detrazioni e deduzioni rimangono strumenti chiave per ottimizzare il proprio carico fiscale.

Conclusioni

Anche se non ci sono state modifiche sostanziali agli scaglioni IRPEF per il 2024, è fondamentale rimanere aggiornati sulle novità e sui chiarimenti forniti dall’Agenzia delle Entrate.

Comprendere il funzionamento degli scaglioni, calcolare l’imposta dovuta e sfruttare al meglio detrazioni e deduzioni sono passi cruciali per una corretta pianificazione finanziaria e per affrontare la dichiarazione dei redditi con serenità.

Domande frequenti

Gli scaglioni IRPEF sono fasce di reddito a cui corrispondono aliquote fiscali diverse. Più alto è il reddito, maggiore è l’aliquota applicata.

Nel 2024 sono previste modifiche agli scaglioni IRPEF rispetto al 2023. Vedi il dettaglio nella tabella nell’articolo.

L’IRPEF si calcola applicando le aliquote corrispondenti ai diversi scaglioni di reddito e sottraendo eventuali detrazioni o deduzioni.

Le detrazioni IRPEF variano in base alla tipologia di spesa (ad esempio, spese mediche, spese per i figli, interessi passivi sul mutuo) e alla situazione personale del contribuente.

Per risparmiare sull’IRPEF è possibile sfruttare al meglio le detrazioni e le deduzioni previste dalla legge, pianificare gli investimenti e valutare eventuali agevolazioni fiscali.

La scadenza per la presentazione del modello 730, sia precompilato che ordinario, è il 30 settembre 2024. La scadenza per la presentazione del modello Redditi è il 30 novembre 2024, sia se inviato per via telematica direttamente dal contribuente o tramite un intermediario abilitato.

I documenti necessari per la dichiarazione dei redditi variano a seconda della situazione personale e lavorativa del contribuente. In generale, è necessario avere a disposizione:

Documento d’identità valido

Codice fiscale

Certificazione unica (CU): rilasciata dal datore di lavoro o dall’ente pensionistico

Documenti relativi ai redditi percepiti: ad esempio, buste paga, cedolini pensione, fatture e ricevute per i lavoratori autonomi

Documenti relativi alle spese detraibili e deducibili: ad esempio, spese mediche, spese per i figli, interessi passivi sul mutuo, contributi previdenziali e assistenziali

Documenti relativi a eventuali altri redditi o patrimoni: ad esempio, certificazioni di interessi bancari, dividendi,affitto di immobili

La mancata presentazione della dichiarazione dei redditi entro la scadenza prevista comporta l’applicazione di sanzioni pecuniarie. L’importo della sanzione varia a seconda del ritardo e può essere ridotto se la dichiarazione viene presentata entro 90 giorni dalla scadenza. In caso di omessa dichiarazione, le sanzioni sono più elevate e possono essere applicate anche interessi di mora.

Per richiedere le detrazioni e le deduzioni è necessario indicarle nella dichiarazione dei redditi, compilando gli appositi quadri del modello 730 o del modello Redditi. È importante conservare la documentazione comprovante le spese sostenute (fatture, ricevute, scontrini, ecc.) per poterla esibire in caso di controlli da parte dell’Agenzia delle Entrate.

Per verificare se hai diritto a una detrazione o deduzione IRPEF, puoi seguire questi passaggi:

Consulta la normativa: le detrazioni e deduzioni IRPEF sono regolate da leggi e normative specifiche. Puoi trovare informazioni dettagliate sul sito dell’Agenzia delle Entrate, nella sezione dedicata alle agevolazioni fiscali.

Verifica i requisiti: ogni detrazione e deduzione ha specifici requisiti da soddisfare per poterne beneficiare. Ad esempio, per le detrazioni per spese mediche, è necessario conservare le fatture e le ricevute delle spese sostenute. Per le detrazioni per familiari a carico, è necessario dimostrare il rapporto di parentela e il reddito del familiare a carico.

Utilizza il 730 precompilato: se hai un contratto di lavoro dipendente o una pensione, l’Agenzia delle Entrate mette a disposizione il modello 730 precompilato, che contiene già alcune informazioni sulle spese detraibili e deducibili. Verifica se le informazioni presenti sono corrette e complete.

Consulta un esperto: se hai dubbi o domande sulla tua situazione fiscale, puoi rivolgerti a un commercialista o a un Centro di Assistenza Fiscale (CAF) per ricevere una consulenza personalizzata.

Per ottenere assistenza nella compilazione della dichiarazione dei redditi, puoi rivolgerti a diverse opzioni:

Centri di Assistenza Fiscale (CAF): i CAF offrono assistenza gratuita o a pagamento per la compilazione e l’invio della dichiarazione dei redditi (sia modello 730 che modello Redditi). Possono aiutarti a verificare i documenti necessari, calcolare le imposte dovute e richiedere le detrazioni e deduzioni a cui hai diritto.

Professionisti abilitati: commercialisti, consulenti del lavoro e altri professionisti abilitati possono fornirti assistenza personalizzata per la compilazione della dichiarazione dei redditi. Questa opzione è generalmente a pagamento, ma può essere utile se hai una situazione fiscale complessa o se necessiti di una consulenza approfondita.

Agenzia delle Entrate: l’Agenzia delle Entrate mette a disposizione diversi canali di assistenza per i contribuenti: Sito web: sul sito dell’Agenzia delle Entrate puoi trovare guide, istruzioni, FAQ e altri strumenti utili per la compilazione della dichiarazione dei redditi.

Numero verde: puoi chiamare il numero verde 800.90.96.96 per ricevere assistenza telefonica.

Sportelli: puoi recarti presso gli uffici territoriali dell’Agenzia delle Entrate per ricevere assistenza di persona.

Software di compilazione: esistono diversi software di compilazione della dichiarazione dei redditi, sia gratuiti che a pagamento. Questi software ti guidano passo passo nella compilazione del modello, effettuando automaticamente i calcoli e verificando la correttezza dei dati inseriti.

La scelta del canale di assistenza dipende dalle tue esigenze e dalla tua situazione fiscale. Se hai una situazione semplice, puoi provare a compilare la dichiarazione autonomamente utilizzando il modello precompilato o un software di compilazione. Se hai dubbi o domande, puoi rivolgerti a un CAF o a un professionista abilitato. In ogni caso, l’Agenzia delle Entrate mette a disposizione diverse risorse e strumenti per aiutarti nella compilazione della dichiarazione dei redditi.

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.