Il prestito senza busta paga sta rafforzando la sua presenza nel panorama economico a causa dell’incertezza del periodo in corso e una per visione più flessibile da parte delle finanziarie hanno permesso l’emergere dei cosiddetti prestiti personali senza busta paga, una soluzione dedicata a chi non ha una posizione stabile. Questi prestiti possono essere fatti anche a chi non ha una fonte di reddito dimostrabile. La richiesta di prestito, infatti, prevede generalmente la presentazione di una busta paga per certificare la posizione del richiedente e garantire la restituzione della somma ottenuta. Con questo tipo di prestito personale, però, è possibile anche per studenti, casalinghe, disoccupati e lavoratori autonomi ottenere una somma di denaro a determinate condizioni, come la presenza di un garante, che possa assicurare la copertura del debito.

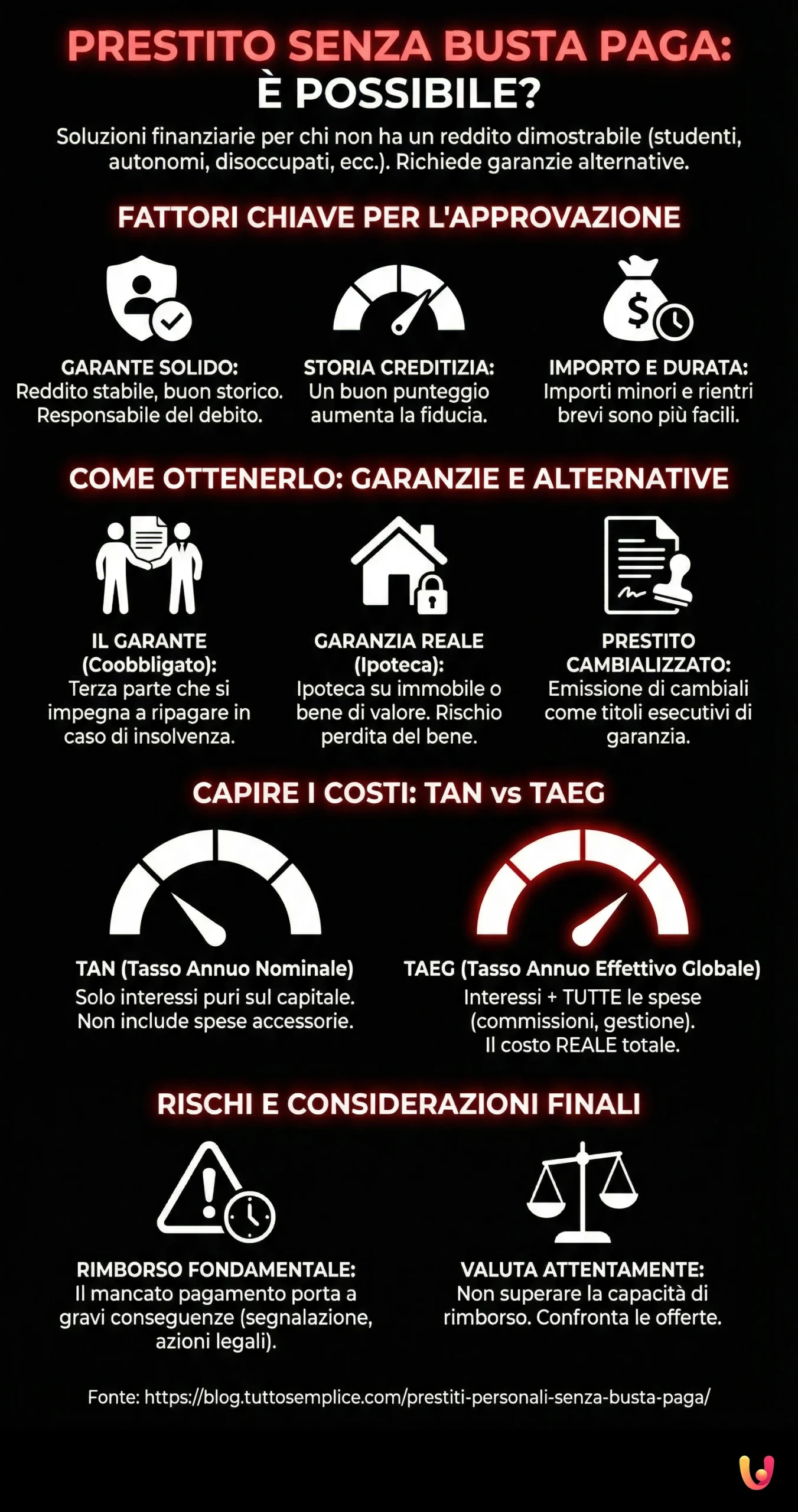

Fattori che influenzano il prestito senza busta paga

Ci sono molti fattori che influenzano l’approvazione di un prestito senza busta paga. Innanzitutto, la presenza di un garante solido è spesso un aspetto cruciale. Questa persona sarà responsabile per il rimborso del prestito nel caso in cui il debitore non sia in grado di rispettare gli impegni presi. Inoltre, la storia creditizia del richiedente è un altro elemento chiave.

Anche se non è richiesta una busta paga, una buona storia creditizia può aumentare la fiducia del prestatore nella capacità del richiedente di rimborsare il prestito. Infine, l’importo del prestito e il periodo di rimborso possono anch’essi influenzare l’approvazione. In generale, prestiti di importi minori o con periodi di rimborso più brevi hanno maggiori possibilità di essere approvati.

La busta paga

La busta paga è un documento fondamentale che attesta la retribuzione di un lavoratore dipendente. Essa riporta dettagliati calcoli sullo stipendio lordo, le detrazioni, le ritenute fiscali e contributive, nonché eventuali bonus o detrazioni. Tuttavia, non tutti possono fornire una busta paga come prova di reddito. In queste situazioni, il prestito senza busta paga diventa un’opzione vitale. Nonostante la mancanza di questa garanzia, esistono molteplici soluzioni per ottenere un prestito, ma è essenziale avere una chiara comprensione dei rischi e delle condizioni associate.

Il garante

Il garante gioca un ruolo fondamentale nel processo di ottenere un prestito senza busta paga. Questa figura si impegna a ripagare il debito nel caso in cui il debitore non sia in grado di onorare i suoi impegni. Il garante deve dimostrare la presenza di un reddito stabile e sufficiente, oltre ad avere un buon storico creditizio. Nonostante ciò, diventare un garante comporta dei rischi significativi; nel caso peggiore, se il debitore non paga, il garante sarà responsabile del debito. Pertanto, prima di accettare questo ruolo, è fondamentale avere una completa comprensione degli obblighi e delle possibili conseguenze.

Il credit score

Il credit score è una valutazione numerica che riflette la capacità creditizia di un individuo. Esso si basa su una varietà di fattori tra cui il pagamento puntuale delle bollette, il totale del debito attuale, la durata della storia del credito, il tipo di credito utilizzato e le recenti richieste di credito. Un punteggio di credito elevato può facilitare l’approvazione per prestiti o carte di credito e può anche influenzare i tassi di interesse offerti dai prestatori. Pertanto, mantenere un alto punteggio di credito è fondamentale, specialmente per coloro che non possono fornire una busta paga come prova di reddito.

L’importo del prestito

L’importo del prestito rappresenta un altro fattore cruciale nel processo di richiesta di un prestito senza busta paga. Gli istituti di credito valuteranno attentamente la capacità del richiedente di ripagare l’importo desiderato. In molti casi, se non si dispone di un reddito verificabile, potrebbe essere più difficile ottenere l’approvazione per un prestito di importo elevato.

Pertanto, potrebbe essere necessario richiedere un importo inferiore o cercare alternative di prestito. Ricorda, è fondamentale non superare la propria capacità di pagamento per evitare di cadere in un ciclo di debito.

Il rimborso del prestito

Il rimborso è un aspetto cruciale del prestito. Si tratta essenzialmente del processo di restituzione del prestito al prestatore. Il rimborso del prestito senza busta paga può avvenire in diverse modalità, spesso attraverso rate mensili. Il tasso di interesse, il termine del prestito e le condizioni di rimborso sono stabiliti all’inizio del processo di prestito.

Non riuscire a rispettare le condizioni di rimborso può portare a conseguenze finanziarie gravi, tra cui la danneggiamento del punteggio di credito, il che può limitare l’accesso a futuri prestiti. Pertanto, è fondamentale che il debitore comprenda completamente i termini e le condizioni del piano di rimborso prima di accettare un prestito.

I tassi di interesse

I tassi di interesse sono uno degli elementi più importanti da considerare quando si richiede un prestito. Questi rappresentano il costo del prestito per il debitore e sono espressi in percentuale dell’importo del prestito. I tassi di interesse possono variare notevolmente da un istituto di credito all’altro e possono dipendere da vari fattori, tra cui il tipo di prestito, la durata del prestito, e la solvibilità del richiedente.

Un tasso di interesse più basso significa un prestito meno costoso per il debitore, mentre un tasso di interesse più alto può aumentare significativamente il costo totale del prestito. Pertanto, è essenziale confrontare i tassi di interesse offerti da diversi istituti di credito prima di prendere una decisione.

Cosa è il TAN?

Il TAN, acronimo di Tasso Annuo Nominale, è uno degli indicatori principali per valutare il costo di un prestito. Rappresenta la percentuale di interessi che si dovrebbe pagare in un anno sul capitale preso in prestito, senza considerare eventuali altre spese annesse al prestito. Detto in modo semplice, se si prende in prestito 100 euro con un TAN del 5%, alla fine dell’anno si dovrebbero restituire 105 euro. Ricordiamo però che il TAN non comprende altri costi del prestito, come le commissioni di apertura, di gestione o di chiusura, che vengono invece rappresentati dal TAEG.

Cosa è il TAEG?

Il TAEG, acronimo di Tasso Annuo Effettivo Globale, è un indicatore molto importante quando si valuta il costo di un prestito. A differenza del TAN, il TAEG tiene conto non solo degli interessi, ma anche di tutte le altre spese associate al prestito, come le commissioni di apertura, di gestione o di chiusura. In sostanza, il TAEG rappresenta il costo totale del prestito espresso in percentuale annua e offre un’immagine più precisa del costo effettivo del prestito. Pertanto, quando si confrontano i prestiti, è utile guardare sia il TAN che il TAEG per avere un quadro completo dei costi.

Younited Credit

Richiedi un prestito in 3 minuti! Online: Semplice e Veloce

Scegli la semplicità, scopri tutti i vantaggi di un prestito online con Younited Credit.

Le condizioni economiche dell’esempio potranno cambiare in base al tuo merito creditizio o in caso di richiesta di diverso importo/durata o di adesione a un’assicurazione facoltativa.Gli istituti finanziari e i prestiti senza busta paga

Alcuni istituti finanziari offrono la possibilità di ottenere prestiti anche senza la presentazione di una busta paga. Questa opzione è di solito disponibile per categorie specifiche di richiedenti, come i lavoratori autonomi o i pensionati. Tuttavia, è importante notare che in assenza di una busta paga, gli istituti di credito potrebbero richiedere altre garanzie di rimborso, come un garante o un’ipoteca su un immobile. E’ sempre consigliabile informarsi bene sulle condizioni di tali prestiti e confrontare le offerte di diversi istituti prima di prendere una decisione. Ricordiamo che, proprio come per i prestiti tradizionali, anche per i prestiti senza busta paga è importante considerare sia il TAN che il TAEG per avere un’immagine completa dei costi.

Le garanzie abituali

Le garanzie abituali richieste dalle banche per l’ottenimento di un prestito in assenza di una busta paga includono solitamente un garante o una garanzia reale. Il garante, come detto, è una terza parte che si impegna a ripagare il prestito nel caso in cui il debitore non sia in grado di farlo. Questa figura è spesso richiesta quando il richiedente non ha un reddito fisso o stabile.

La garanzia reale, d’altro canto, prevede l’ipoteca di un immobile o di un altro bene di valore. In questo caso, la banca ha il diritto di vendere il bene ipotecato per recuperare il denaro prestato, nel caso in cui il debitore non rispetti le condizioni del prestito. Si tratta di garanzie che permettono agli istituti di credito di ridurre il rischio di insolvenza e, al tempo stesso, offrono ai richiedenti una possibilità di accedere al credito anche in assenza di una busta paga.

L’ipoteca sull’immobile

L’ipoteca sull’immobile rappresenta una forma di garanzia reale molto comune nel settore dei prestiti. Essa consente alla banca di avere un diritto di prelazione sull’immobile del debitore, nel caso in cui questi non riesca a ripagare il debito. In pratica, in caso di mancato rispetto delle condizioni del prestito, l’istituto di credito potrebbe procedere alla vendita forzata dell’immobile per recuperare la somma prestata.

Nonostante questo possa sembrare un rischio elevato per il debitore, l’ipoteca sull’immobile permette ad individui senza un reddito fisso o stabile di accedere a finanziamenti che altrimenti potrebbero essere fuori dalla loro portata. Tuttavia, è sempre fondamentale valutare attentamente le condizioni del prestito e considerare tutte le possibili conseguenze prima di accettare un’ipoteca come garanzia.

Prestito personale senza busta paga: come ottenerlo?

Ottenere un prestito personale senza busta paga può sembrare complicato, ma in realtà ci sono diverse opzioni disponibili. Prima di tutto, è possibile presentare un garante con un reddito stabile e sicuro che si impegna a ripagare il prestito nel caso in cui il richiedente non sia in grado di farlo.

Un’altra opzione è quella di offrire una garanzia reale, come un immobile o un altro bene di valore. Infine, esistono anche prestiti specializzati per chi non ha una busta paga, come i prestiti cambializzati.

In ogni caso, è fondamentale essere sempre consapevoli delle condizioni del prestito e del proprio impegno a ripagarlo. Ricordatevi: un prestito è un debito che deve essere ripagato, e i tassi di interesse possono accumularsi rapidamente.

Come richiedere un prestito senza busta paga: requisiti

Per richiedere un prestito senza busta paga, è necessario soddisfare alcuni requisiti. Prima di tutto, è fondamentale avere un coobbligato o un garante con un reddito stabile. Questa persona sarà responsabile del debito nel caso in cui il richiedente non sia in grado di ripagare il prestito.

In alternativa, è possibile presentare una garanzia reale, come un immobile o un’auto di un certo valore. Inoltre, molte banche richiedono che il richiedente abbia un’età compresa tra 18 e 70 anni e che non sia segnalato come cattivo pagatore nelle centrali rischi.

Infine, anche se non si ha una busta paga, è ancora necessario dimostrare di avere una fonte di reddito, che potrebbe provenire da pensione, reddito da lavoro autonomo, o redditi da locazioni. Ricordate, ogni istituto di credito può avere requisiti specifici, pertanto è sempre consigliato informarsi direttamente con la banca o l’ente erogatore del prestito prima di chiedere un prestito.

A chi è dedicato il prestito senza busta paga

Il prestito senza busta paga è dedicato a coloro che non possono presentare un contratto di lavoro a tempo indeterminato come garanzia per il rimborso del prestito. Questa categoria include freelancer, lavoratori autonomi, pensionati, studenti, e in alcuni casi, anche disoccupati. Si rivolge anche a coloro che pur avendo un reddito, non riescono a dimostrarlo attraverso una busta paga tradizionale.

Questa forma di prestito offre a queste persone l’opportunità di accedere a finanziamenti per realizzare progetti personali, acquistare beni o gestire spese impreviste. Tuttavia, è fondamentale considerare attentamente la propria capacità di rimborso prima di impegnarsi in un prestito senza busta paga, per evitare possibili conseguenze finanziarie negative.

I requisiti necessari del garante del prestito senza busta paga

Il garante del prestito senza busta paga è un elemento fondamentale per la concessione del finanziamento. In genere, il garante deve presentare una situazione economica stabile e affidabile. In particolare, è richiesto che abbia un reddito sufficiente a coprire l’importo del prestito nel caso in cui il debitore non sia in grado di farlo.

Solitamente, è necessario che il garante possieda un contratto di lavoro a tempo indeterminato e che non sia segnalato come cattivo pagatore. Alcuni istituti di credito possono richiedere che il garante possieda beni immobili che possono essere ipotecati nel caso di inadempimento del debitore. Ricordiamo, tuttavia, che le condizioni possono variare a seconda dell’istituto di credito, quindi è importante verificare i requisiti specifici con la banca o l’ente erogatore del prestito.

Prestiti senza busta paga: le scelte alternative

Nonostante la figura del garante rappresenti un’importante garanzia per le banche e gli enti erogatori di prestiti, esistono delle alternative in assenza di un garante. Una possibilità è rappresentata dal pegno, che prevede la consegna di un bene al creditore come garanzia del pagamento del debito. Infine, esistono i prestiti cambializzati, che prevedono l’emissione di cambiali a garanzia del debito.

Queste alternative presentano ovviamente dei pro e dei contro, pertanto è importante valutare attentamente le proprie necessità e possibilità prima di procedere con la richiesta di un prestito senza busta paga.

Il prestito cambializzato

Il prestito cambializzato è una tipologia di prestito molto particolare, che si contraddistingue per la presenza di cambiali come strumento di garanzia del rimborso del debito. Questo tipo di prestito può essere richiesto anche da chi non dispone di una busta paga, purché sia in grado di fornire una garanzia solida e concreta, rappresentata appunto dalla cambiale.

Il debitore si impegna a pagare l’importo dovuto entro una certa data stabilita, e nel caso in cui non fosse in grado di rispettare l’impegno, la banca o l’ente erogatore del prestito ha il diritto di rivendicare la somma tramite l’incasso della cambiale. Questa soluzione, tuttavia, presenta dei rischi, in quanto in caso di mancato pagamento, il debitore potrebbe rischiare azioni legali da parte del creditore. Pertanto, è fondamentale ponderare bene le proprie capacità di rimborso prima di optare per un prestito cambializzato.

Cosa è una cambiale?

Una cambiale è un titolo di credito all’ordine o al portatore, che comporta una promessa unilaterale di pagamento da parte del sottoscrittore al beneficiario. È uno strumento finanziario molto formale e vincolante, con una scadenza precisa per il pagamento.

Le cambiali sono spesso utilizzate nelle transazioni commerciali come garanzia di pagamento, e in caso di mancato pagamento, il beneficiario ha il diritto di intraprendere azioni legali per recuperare l’importo dovuto. Questo rende la cambiale un mezzo di pagamento molto sicuro, ma al tempo stesso comporta un elevato rischio per il debitore, che deve essere sicuro di poter rispettare l’impegno di pagamento.

Scadenza di una cambiale

La scadenza di una cambiale è il termine ultimo entro cui il debitore deve effettuare il pagamento del debito. Questa data è solitamente indicata direttamente sulla cambiale al momento della sottoscrizione e non può essere modificata unilateralmente. Nel caso in cui il debitore non rispetti la scadenza senza aver concordato preventivamente una proroga con il creditore, entrano in gioco delle conseguenze legali.

Il beneficiario della cambiale ha infatti il diritto di avviare una procedura di recupero crediti, che può includere l’azione esecutiva e l’azione cambiaria. È quindi fondamentale per il debitore essere consapevole delle proprie responsabilità e assicurarsi di poter rispettare la scadenza stabilita per evitare conseguenze indesiderate.

Procedura di recupero crediti

La procedura di recupero crediti inizia quando il debitore non è in grado di rispettare la scadenza della cambiale. Il creditore, o beneficiario, può quindi avviare un’azione legale per recuperare l’importo dovuto. Ciò avviene inizialmente attraverso l’invio di una lettera formale al debitore, in cui si richiede il pagamento e si avvisa del possibile avvio di un’azione legale. Se il debitore non risponde o non paga, il creditore può avviare l’azione esecutiva, ovvero chiedere al giudice di autorizzare il pignoramento dei beni del debitore per soddisfare il debito. L’azione cambiaria, invece, consiste nella richiesta al giudice di condannare il debitore al pagamento del debito. Questa procedura può essere lunga e costosa, sia per il creditore che per il debitore, e quindi è sempre consigliabile cercare di evitare il mancato pagamento.

In Breve (TL;DR)

È fondamentale avere un coobbligato o un garante.

Ottenerlo può essere complicato.

È necessario un contratto di lavoro del garante

Conclusioni

In conclusione, ottenere un prestito senza una busta paga può presentare delle sfide significative. Tuttavia, esistono varie alternative, come i prestiti con garante o i prestiti cambializzati, che possono aiutare i senza busta paga a ottenere il finanziamento di cui hanno bisogno. È fondamentale, però, che il debitore sia pienamente consapevole delle condizioni del prestito e delle possibili conseguenze legali nel caso in cui non sia in grado di rispettare la scadenza. Ricordiamo che il mancato pagamento può infatti scatenare una procedura di recupero crediti, che può comportare sia l’azione esecutiva che l’azione cambiaria. Quindi, prima di procedere con un prestito senza busta paga, è sempre consigliabile valutare attentamente le proprie capacità economiche e considerare tutte le opzioni disponibili.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.