Dopo un prestito rifiutato, quanto tempo devi aspettare per riprovare? Tecnicamente, puoi riprovare subito. Ma per aumentare le tue chance, è consigliabile attendere 90 giorni.

Un prestito rifiutato può essere una battuta d’arresto frustrante, ma non significa necessariamente la fine della strada.Molte persone si trovano in questa situazione, e spesso ci sono soluzioni per superare l’ostacolo e ottenere il finanziamento necessario.

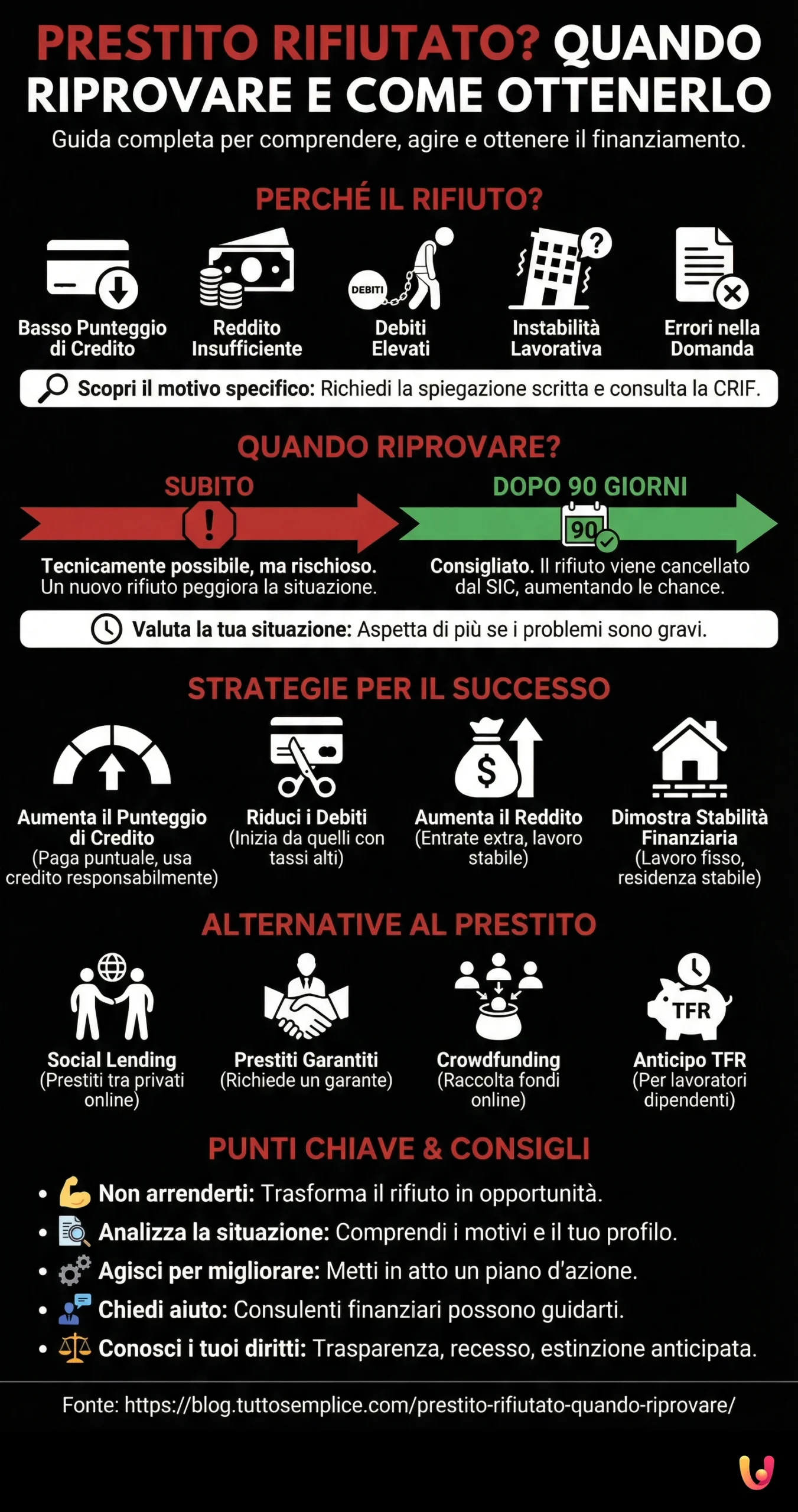

Capire perché il tuo prestito è stato rifiutato è il primo passo fondamentale per poter intervenire e migliorare le tue possibilità di successo in futuro. Le ragioni possono essere diverse, dal punteggio di credito basso a un reddito insufficiente, ma una volta identificate, puoi agire per risolverle.

In questa guida completa, esploreremo in dettaglio i motivi più comuni di rifiuto del prestito, quanto tempo dovresti aspettare prima di riprovare e, soprattutto, le strategie più efficaci per aumentare le tue chance di ottenere un finanziamento. Affronteremo anche le alternative al prestito tradizionale, nel caso in cui tu abbia bisogno di liquidità in tempi brevi.

Non scoraggiarti se la tua richiesta è stata respinta: con le giuste informazioni e un piano d’azione mirato, potrai trasformare un rifiuto in un’opportunità per migliorare la tua situazione finanziaria e raggiungere i tuoi obiettivi.

Perché il mio prestito è stato rifiutato?

Un prestito rifiutato può generare molte domande, ma la più importante è sicuramente: “Perché?”. Comprendere le ragioni del rifiuto è fondamentale per poter agire e aumentare le probabilità di successo in futuro.

I motivi più comuni di rifiuto

Esistono diverse ragioni per cui una finanziaria potrebbe decidere di non concedere un prestito. Le più comuni includono:

- Basso punteggio di credito: Il punteggio di credito è un indicatore della tua affidabilità finanziaria. Un punteggio basso suggerisce un rischio maggiore per la finanziaria, che potrebbe quindi decidere di non erogare il prestito.

- Reddito insufficiente: Se il tuo reddito non è considerato sufficiente per coprire le rate del prestito, la tua richiesta potrebbe essere respinta. Le finanziarie valutano attentamente il rapporto tra il tuo reddito e le tue spese per determinare la tua capacità di rimborso.

- Debiti elevati: Un alto livello di indebitamento preesistente può essere un segnale di allarme per le finanziarie. Se hai già molti debiti in corso, potrebbero ritenere che tu non sia in grado di gestire un ulteriore impegno finanziario.

- Instabilità lavorativa: Un lavoro precario o una storia lavorativa discontinua possono influire negativamente sulla valutazione della tua richiesta di prestito. Le finanziarie preferiscono concedere prestiti a persone con una situazione lavorativa stabile.

- Errori nella domanda: A volte, un prestito può essere rifiutato semplicemente a causa di errori o informazioni incomplete nella domanda. È importante compilare la domanda con attenzione e fornire tutti i documenti richiesti.

Come scoprire il motivo specifico del rifiuto

Per legge, le finanziarie sono tenute a fornire una spiegazione scritta del rifiuto del prestito. Questa comunicazione,spesso chiamata “comunicazione di rifiuto del finanziamento“, deve indicare il motivo specifico del diniego, facendo riferimento ai dati presenti nella Centrale Rischi della Banca d’Italia (CRIF).

La CRIF è un sistema di informazioni creditizie che raccoglie dati sulla storia creditizia dei consumatori. Le finanziarie consultano la CRIF per valutare l’affidabilità dei richiedenti prestito.

Se la finanziaria non ti fornisce una spiegazione chiara o se ritieni che la decisione sia stata ingiusta, puoi esercitare i tuoi diritti di consumatore. Hai il diritto di accedere ai tuoi dati presenti nella CRIF e di chiedere la correzione di eventuali errori.

Ricorda che la trasparenza è un tuo diritto. Non esitare a chiedere chiarimenti alla finanziaria e a far valere le tue ragioni.

Dopo quanto tempo posso riprovare?

Un prestito rifiutato non è una sentenza definitiva, ma è importante capire quando è il momento giusto per riprovare. La risposta dipende da diversi fattori, tra cui il motivo del rifiuto e il tuo profilo finanziario.

L’importanza del Sistema di Informazioni Creditizie (SIC)

Il Sistema di Informazioni Creditizie (SIC) è un database gestito dalla Banca d’Italia che raccoglie informazioni sulla storia creditizia dei consumatori. Ogni volta che richiedi un prestito, la finanziaria consulta il SIC per valutare la tua affidabilità.

Il SIC registra non solo i prestiti concessi, ma anche le richieste di prestito e gli eventuali rifiuti. Un rifiuto recente può influenzare negativamente la tua reputazione creditizia e rendere più difficile ottenere un nuovo finanziamento.

Per questo motivo, è importante conoscere le regole del SIC e capire come le tue azioni possono influenzare la tua storia creditizia.

Tempistiche consigliate per riprovare

Non esiste una risposta univoca alla domanda “dopo quanto posso riprovare?”. La scelta dipende dalle tue esigenze e dalla tua situazione finanziaria.

- Riprovare subito: Tecnicamente, puoi presentare una nuova richiesta di prestito immediatamente dopo un rifiuto. Tuttavia, questo potrebbe non essere la scelta migliore, soprattutto se il rifiuto è dovuto a problemi di merito creditizio. Un nuovo rifiuto potrebbe peggiorare ulteriormente la tua situazione.

- Aspettare 90 giorni: Questa è la tempistica consigliata dalla maggior parte degli esperti. Dopo 90 giorni, il rifiuto del prestito viene cancellato dal SIC, dandoti una nuova possibilità di ottenere un finanziamento.

- Aspettare periodi più lunghi: Se il rifiuto è dovuto a problemi più gravi, come un elevato livello di indebitamento o una situazione lavorativa instabile, potrebbe essere opportuno aspettare più di 90 giorni. In questo modo, avrai il tempo di migliorare il tuo profilo finanziario e aumentare le tue chance di successo.

Valuta attentamente la tua situazione e scegli la tempistica più adatta alle tue esigenze. Ricorda che ogni caso è unico e non esiste una soluzione valida per tutti.

Younited Credit

Richiedi un prestito in 3 minuti! Online: Semplice e Veloce

Scegli la semplicità, scopri tutti i vantaggi di un prestito online con Younited Credit.

Le condizioni economiche dell’esempio potranno cambiare in base al tuo merito creditizio o in caso di richiesta di diverso importo/durata o di adesione a un’assicurazione facoltativa.Strategie per aumentare le possibilità di ottenere un prestito

Un prestito rifiutato non è la fine del mondo. Esistono diverse strategie che puoi mettere in atto per migliorare il tuo profilo finanziario e aumentare le tue possibilità di ottenere un finanziamento in futuro.

Migliorare il proprio profilo finanziario

Un profilo finanziario solido è la chiave per ottenere un prestito. Ecco alcuni consigli pratici per migliorare la tua situazione:

- Aumentare il punteggio di credito: Il punteggio di credito è un indicatore fondamentale della tua affidabilità finanziaria. Per aumentarlo, paga le bollette in tempo, riduci il tuo debito complessivo e utilizza il credito in modo responsabile.

- Ridurre i debiti: Concentrati sul pagamento dei tuoi debiti esistenti, iniziando da quelli con i tassi di interesse più elevati. Un rapporto debito/reddito più basso ti renderà un candidato più attraente per le finanziarie.

- Aumentare il reddito: Se possibile, cerca di aumentare le tue entrate. Un reddito più elevato dimostra una maggiore capacità di rimborso e rende più probabile l’approvazione del prestito.

- Dimostrare stabilità finanziaria: Un lavoro stabile, una residenza fissa e un conto corrente ben gestito sono tutti segnali positivi per le finanziarie. Cerca di mantenere una situazione finanziaria stabile nel tempo.

Alternative al prestito tradizionale

Se hai bisogno di liquidità in tempi brevi e il prestito tradizionale non è un’opzione, esistono diverse alternative da considerare:

- Prestiti tra privati (social lending): Piattaforme online che mettono in contatto richiedenti e investitori privati.Possono offrire tassi di interesse più vantaggiosi rispetto alle finanziarie tradizionali, ma richiedono una buona reputazione creditizia.

- Prestiti garantiti: Richiedono la presenza di un garante che si impegna a pagare il debito in caso di insolvenza del debitore principale. Possono essere una soluzione se non hai un buon punteggio di credito o un reddito elevato.

- Crowdfunding: Raccolta fondi online da parte di una comunità di persone che credono nel tuo progetto. Può essere un’opzione interessante per finanziare iniziative imprenditoriali o creative.

- Anticipo TFR: Se sei un lavoratore dipendente, puoi richiedere un anticipo sul tuo trattamento di fine rapporto (TFR). È un’opzione rapida e conveniente, ma comporta la perdita di una parte del tuo TFR.

Valuta attentamente le diverse opzioni e scegli quella più adatta alle tue esigenze e alla tua situazione finanziaria. Ricorda che ogni alternativa ha i suoi pro e contro, quindi informati bene prima di prendere una decisione.

Storie di Successo: Superare il Rifiuto del Prestito

A volte, leggere le esperienze di altre persone può essere la spinta motivazionale di cui abbiamo bisogno. Ecco la storia di Marco, che ha trasformato un prestito rifiutato in un’opportunità per migliorare la sua situazione finanziaria:

La storia di Marco

Marco, un giovane imprenditore, aveva bisogno di un prestito per finanziare l’espansione della sua attività. Purtroppo, la sua richiesta è stata respinta a causa di un punteggio di credito basso e di un reddito non ancora stabile.

Inizialmente scoraggiato, Marco ha deciso di non arrendersi. Ha richiesto una copia del suo rapporto creditizio e ha scoperto alcuni errori che stavano influenzando negativamente il suo punteggio. Dopo averli corretti, si è concentrato sul ridurre i suoi debiti, pagando puntualmente le bollette e consolidando alcuni prestiti in un unico finanziamento con un tasso di interesse più basso.

Parallelamente, Marco ha cercato di aumentare il suo reddito, lavorando come freelance nel tempo libero e investendo in corsi di formazione per migliorare le sue competenze professionali.

Dopo sei mesi di impegno costante, Marco ha ripresentato la sua richiesta di prestito. Questa volta, grazie al suo punteggio di credito migliorato, al reddito più elevato e alla dimostrazione di una maggiore stabilità finanziaria, la sua domanda è stata approvata.

Imparare dalla storia di Marco

La storia di Marco ci insegna che un prestito rifiutato non è la fine della strada. Con impegno, determinazione e una strategia mirata, è possibile superare le difficoltà e raggiungere i propri obiettivi finanziari.

Ecco alcune lezioni chiave che possiamo trarre dalla sua esperienza:

- Non arrendersi: Un rifiuto può essere deludente, ma non deve scoraggiarti. Consideralo un’opportunità per imparare e migliorare.

- Analizzare la situazione: Capire i motivi del rifiuto è fondamentale per poter agire in modo efficace. Richiedi il tuo rapporto creditizio e analizza la tua situazione finanziaria.

- Agire per migliorare: Una volta identificati i punti deboli, metti in atto un piano d’azione per migliorare il tuo profilo finanziario.

- Non avere paura di chiedere aiuto: Se ti senti sopraffatto, non esitare a chiedere consiglio a un consulente finanziario. Un esperto può aiutarti a sviluppare una strategia personalizzata per raggiungere i tuoi obiettivi.

Consigli degli Esperti: Come Trasformare un Rifiuto in un Sì

Abbiamo chiesto ad alcuni esperti del settore finanziario di condividere i loro migliori consigli su come affrontare un prestito rifiutato e aumentare le probabilità di ottenere un finanziamento in futuro. Ecco cosa ci hanno detto:

Il valore della consulenza finanziaria

“Un rifiuto di prestito può essere un’opportunità per fare il punto sulla propria situazione finanziaria,” afferma Laura Bianchi, consulente finanziario indipendente. “Un professionista può aiutarti a identificare le aree da migliorare, elaborare un piano d’azione personalizzato e aumentare le tue chance di ottenere un prestito in futuro.”

L’importanza del punteggio di credito

“Il punteggio di credito è il tuo biglietto da visita per le finanziarie,” spiega Carlo Rossi, broker finanziario. “Un punteggio alto dimostra affidabilità e aumenta notevolmente le probabilità di ottenere un prestito. Se il tuo punteggio è basso, concentrati sul migliorarlo prima di ripresentare la domanda.”

La scelta della finanziaria giusta

“Non tutte le finanziarie sono uguali,” sottolinea Maria Verdi, esperta di credito al consumo. “Alcune sono più propense a concedere prestiti anche a chi ha avuto rifiuti in passato. Fai una ricerca accurata e scegli l’istituto più adatto alle tue esigenze e al tuo profilo finanziario.”

La trasparenza nella domanda di prestito

“Sii trasparente e onesto nella tua richiesta di prestito,” consiglia Giovanni Neri, direttore di una filiale bancaria.”Fornisci tutte le informazioni richieste in modo completo e veritiero. Nascondere dati o fornire informazioni false può portare al rifiuto della domanda e danneggiare la tua reputazione creditizia.”

La perseveranza premia

“Non scoraggiarti se il tuo prestito viene rifiutato,” conclude Anna Marini, consulente finanziario online. “Impara dai tuoi errori, migliora la tua situazione finanziaria e riprova. La perseveranza e la determinazione sono fondamentali per raggiungere i tuoi obiettivi.”

Novità Legislative sul Credito al Consumo: Cosa c’è da Sapere

Il mondo del credito al consumo è in continua evoluzione, con nuove normative che mirano a tutelare i consumatori e garantire maggiore trasparenza. Ecco alcune delle ultime novità legislative che potrebbero interessarti:

Direttiva Europea sul Credito al Consumo

La Direttiva Europea 2008/48/CE, recepita in Italia con il Decreto Legislativo 141/2010, stabilisce una serie di diritti e doveri per consumatori e finanziatori in materia di credito al consumo. Tra le principali novità:

- Maggiore trasparenza: Le finanziarie sono tenute a fornire informazioni chiare e complete sulle condizioni del prestito, inclusi tassi di interesse, costi accessori e modalità di rimborso.

- Diritto di recesso: Il consumatore ha il diritto di recedere dal contratto di prestito entro 14 giorni dalla stipula,senza dover fornire alcuna motivazione.

- Estinzione anticipata: Il consumatore ha il diritto di estinguere anticipatamente il prestito, ottenendo una riduzione degli interessi dovuti.

Registro Unico dei Crediti (RUC)

Il Registro Unico dei Crediti (RUC) è un database gestito dalla Banca d’Italia che raccoglie informazioni sui prestiti e sui finanziamenti concessi ai consumatori. Il RUC permette alle finanziarie di valutare il merito creditizio dei richiedenti e di prevenire il sovraindebitamento.

Normativa Antiusura

La legge sull’usura stabilisce i tassi di interesse massimi applicabili ai prestiti. Superare questi tassi è considerato un reato.La Banca d’Italia pubblica periodicamente i tassi soglia aggiornati.

Tutela del consumatore

In caso di controversie con le finanziarie, i consumatori possono rivolgersi all’Arbitro Bancario Finanziario (ABF) o ad altre associazioni di consumatori per ottenere assistenza e tutela dei propri diritti.

Tabella Riepilogativa

| Aspetto | Descrizione | Consigli e Soluzioni |

|---|---|---|

| Motivi del rifiuto del prestito | Basso punteggio di credito, reddito insufficiente, debiti elevati, instabilità lavorativa, errori nella domanda. | Verificare il proprio rapporto creditizio, aumentare il reddito, ridurre i debiti, correggere eventuali errori nella domanda. |

| Tempistiche per riprovare | Tecnicamente possibile subito, ma consigliabile aspettare 90 giorni per la cancellazione del rifiuto dal SIC. | Valutare la propria situazione finanziaria e scegliere la tempistica più adatta. |

| Strategie per aumentare le possibilità di ottenere un prestito | Migliorare il punteggio di credito, ridurre i debiti, aumentare il reddito, dimostrare stabilità finanziaria. | Pagare le bollette in tempo, consolidare i debiti, cercare un lavoro più remunerativo, mantenere un conto corrente ben gestito. |

| Alternative al prestito tradizionale | Prestiti tra privati, prestiti garantiti, crowdfunding, anticipo TFR. | Valutare pro e contro di ciascuna opzione e scegliere quella più adatta alle proprie esigenze. |

| Novità legislative | Maggiore trasparenza, diritto di recesso, estinzione anticipata, Registro Unico dei Crediti, normativa antiusura, tutela del consumatore. | Informarsi sui propri diritti e doveri, leggere attentamente i contratti, chiedere assistenza in caso di necessità. |

In Breve (TL;DR)

Un prestito rifiutato non è una sentenza definitiva: puoi riprovare dopo 90 giorni, tempo necessario affinché il rifiuto sia cancellato dal Sistema di Informazioni Creditizie.

Per aumentare le tue possibilità di successo, lavora per migliorare il tuo punteggio di credito, ridurre i debiti e dimostrare stabilità finanziaria.

Se hai bisogno di liquidità immediata, considera alternative come prestiti tra privati, prestiti garantiti o anticipo TFR.

Conclusioni

Un prestito rifiutato può sembrare un ostacolo insormontabile, ma come abbiamo visto in questa guida, non è la fine della storia. Comprendere i motivi del rifiuto, agire per migliorare la propria situazione finanziaria e conoscere le tempistiche giuste per riprovare sono passi fondamentali per trasformare un “no” in un “sì”.

Ricorda che il Sistema di Informazioni Creditizie (SIC) gioca un ruolo cruciale in questo processo. Aspettare 90 giorni dopo un rifiuto può fare la differenza, dandoti il tempo di apportare miglioramenti al tuo profilo finanziario e presentarti come un candidato più solido.

Non sottovalutare l’importanza di aumentare il tuo punteggio di credito, ridurre i debiti, aumentare il reddito e dimostrare stabilità finanziaria. Questi fattori sono valutati attentamente dalle finanziarie e possono influenzare significativamente le tue possibilità di ottenere un prestito.

Se il prestito tradizionale non è un’opzione al momento, esplora le alternative, come i prestiti tra privati o i prestiti garantiti. Queste soluzioni possono offrirti la liquidità di cui hai bisogno, anche se hai avuto un rifiuto in passato.

Infine, tieni sempre presente le ultime novità legislative in materia di credito al consumo. Conoscere i tuoi diritti e doveri ti permetterà di affrontare il processo di richiesta del prestito con maggiore consapevolezza e sicurezza.

Un prestito rifiutato non è un fallimento, ma un’opportunità per crescere e migliorare. Non scoraggiarti, metti in pratica i consigli di questa guida e vedrai che le porte del credito si apriranno presto per te.

Domande frequenti

Sì, tecnicamente puoi, ma è consigliabile aspettare almeno 90 giorni per aumentare le tue possibilità di successo.

I motivi più comuni sono: basso punteggio di credito, reddito insufficiente, debiti elevati, instabilità lavorativa o errori nella domanda.

La finanziaria è tenuta per legge a fornirti una spiegazione scritta, spesso chiamata “comunicazione di rifiuto del finanziamento.”

Puoi lavorare per migliorare il tuo profilo finanziario (punteggio di credito, reddito, debiti) o considerare alternative al prestito tradizionale.

Un rifiuto di prestito rimane registrato nel Sistema di Informazioni Creditizie (SIC) per 90 giorni.

Sì, alcune finanziarie sono specializzate in prestiti per persone con difficoltà di accesso al credito.

Sono prestiti erogati da privati attraverso piattaforme online, spesso con tassi di interesse più vantaggiosi rispetto alle finanziarie tradizionali.

Hai trovato utile questo articolo? C’è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.