In Breve (TL;DR)

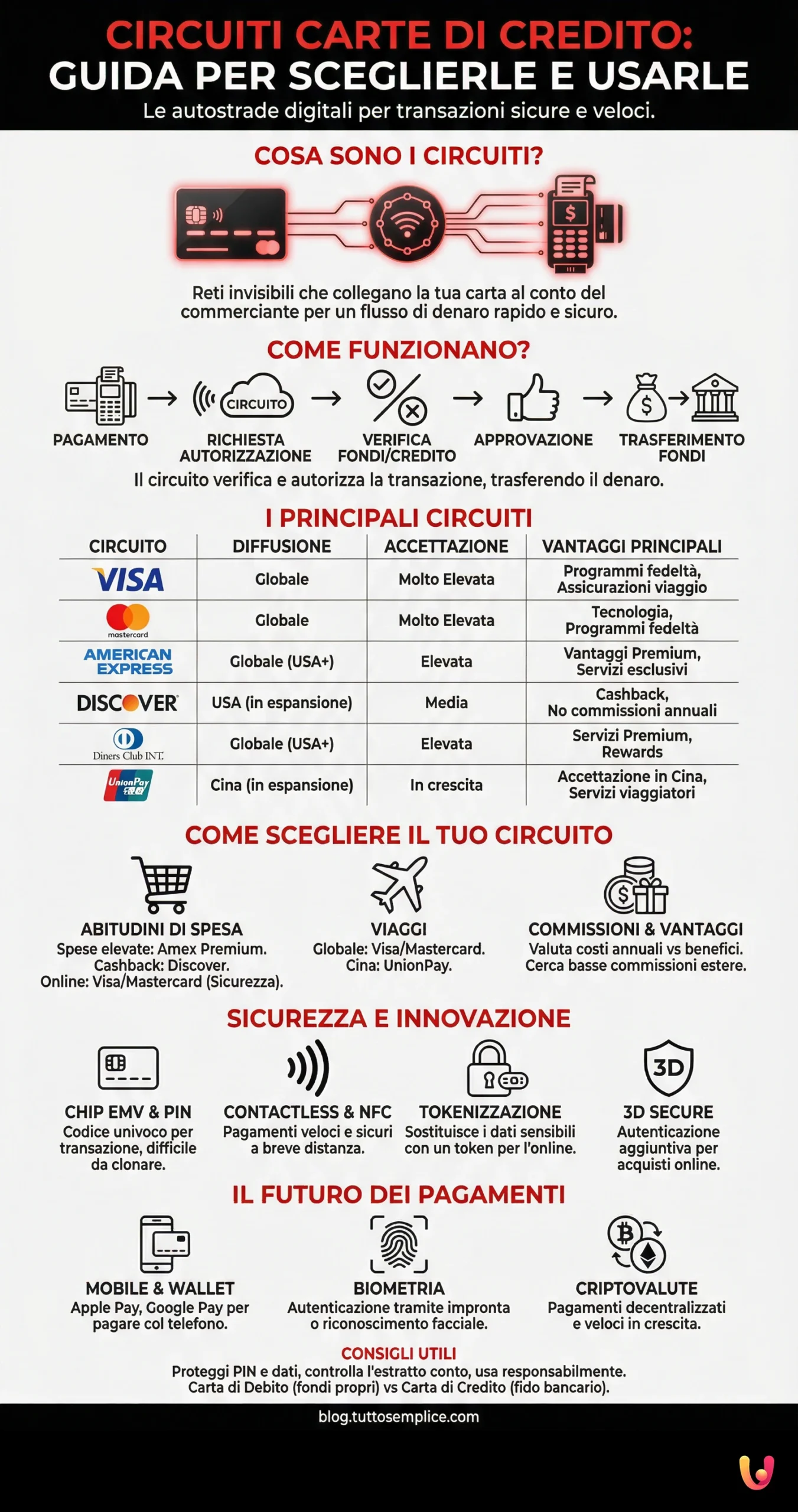

I circuiti delle carte di credito, come Visa, Mastercard e American Express, sono reti essenziali che permettono le transazioni, offrendo diversi vantaggi e servizi a seconda del tipo di carta e del circuito scelto.

La sicurezza è una priorità per i circuiti, che investono in tecnologie come chip EMV, Contactless e tokenizzazione per proteggere i dati degli utenti.

Il futuro dei pagamenti è in continua evoluzione, con l’avvento di pagamenti mobili, wallet digitali e criptovalute che promettono di cambiare il modo in cui interagiamo con il denaro.

Il diavolo è nei dettagli. 👇 Continua a leggere per scoprire i passaggi critici e i consigli pratici per non sbagliare.

Ogni giorno, milioni di persone in tutto il mondo utilizzano le loro carte di credito e carte di debito per fare acquisti,prelevare contanti o pagare bollette. Ma ti sei mai chiesto come avviene la magia dietro queste transazioni? La risposta sta nei circuiti di pagamento, le reti invisibili che collegano la tua carta al conto corrente del commerciante, consentendo un flusso di denaro rapido e sicuro.

In questa guida completa, esploreremo il mondo affascinante dei circuiti delle carte di credito, svelando il loro funzionamento, le differenze tra i principali attori del mercato e come scegliere il circuito più adatto alle tue esigenze. Che tu sia un viaggiatore incallito, un appassionato di shopping online o semplicemente curioso di capire come funziona il denaro nel mondo digitale, questa guida ti fornirà tutte le informazioni necessarie per prendere decisioni informate e sfruttare al meglio la tua carta di credito.

Cosa sono i circuiti delle carte di credito?

Immaginiamo i circuiti delle carte di credito come delle autostrade digitali che permettono al denaro di viaggiare in modo sicuro e veloce tra il tuo conto e quello del commerciante. Ma come funzionano esattamente?

Quando effettui un pagamento con la tua carta di credito, il terminale del negozio invia una richiesta di autorizzazione al circuito di pagamento a cui la carta appartiene (ad esempio, Visa o Mastercard). Il circuito verifica se hai fondi sufficienti o credito disponibile, e se tutto è in regola, autorizza la transazione. A questo punto, il denaro viene trasferito dal tuo conto al conto del commerciante, completando l’acquisto.

Ma i circuiti non si limitano a questo. Essi stabiliscono le regole del gioco, definendo le commissioni applicate alle transazioni, gestendo i programmi di sicurezza per prevenire le frodi e offrendo servizi aggiuntivi come assicurazioni viaggio o programmi fedeltà.

Inoltre, i circuiti di pagamento sono associati a diverse tipologie di carte, ognuna con caratteristiche specifiche:

- Carte di credito a saldo: l’intero importo speso viene addebitato sul tuo conto corrente alla fine del mese.

- Carte di credito revolving: puoi scegliere di rimborsare l’importo dovuto a rate, pagando interessi sulla parte non saldata.

Carte prepagate: queste carte non sono tecnicamente carte di credito, ma piuttosto carte di pagamento che funzionano con un meccanismo diverso. Devi caricare la carta con una somma di denaro prima di poterla utilizzare,e puoi spendere solo l’importo caricato.

Comprendere il funzionamento dei circuiti e le diverse tipologie di carte è fondamentale per scegliere lo strumento di pagamento più adatto alle tue esigenze e abitudini di spesa.

HYPE

Conto HYPE Premium

Il conto HYPE all inclusive per accedere senza limiti a tutti i servizi, compresi quelli assicurativi!

Assistenza prioritaria anche via WhatsApp!

Scegli HYPE Premium, subito un bonus di 25€! Inserisci il codice promo HELLOHYPER

I principali circuiti delle carte di credito

Ora che abbiamo compreso il funzionamento dei circuiti, è il momento di conoscere i protagonisti di questo mondo. I circuiti delle carte di credito sono numerosi, ma alcuni dominano il mercato globale grazie alla loro ampia diffusione e ai servizi offerti.

| Caratteristica | Visa | Mastercard | American Express | Discover | Diners Club International | UnionPay |

|---|---|---|---|---|---|---|

| Diffusione | Globale | Globale | Globale (maggiore in USA) | USA (in espansione) | Globale (maggiore in USA) | Cina (in espansione) |

| Accettazione | Molto elevata | Molto elevata | Elevata | Media | Elevata | In crescita |

| Vantaggi principali | Programmi fedeltà, assicurazioni viaggio | Programmi fedeltà, tecnologia | Vantaggi premium, servizi esclusivi | Cashback, no commissioni annuali | Servizi premium, programmi rewards | Accettazione in Cina, servizi per viaggiatori |

| Commissioni | Variabili | Variabili | Generalmente più alte | Basse o nulle | Generalmente più alte | Variabili |

| Carte principali | Classic, Gold, Platinum, Signature, Infinite | Standard, Gold, Platinum, World, World Elite | Green, Gold, Platinum, Centurion | It, Miles, Cashback | Club, Elite | Debit, Classic, Platinum, Diamond |

| Ideale per… | Viaggiatori frequenti, utenti che cercano vantaggi premium | Viaggiatori frequenti, utenti attenti alla tecnologia | Spese elevate, viaggiatori frequenti, amanti dei vantaggi esclusivi | Acquisti negli USA, utenti attenti al cashback | Spese elevate, viaggiatori frequenti, amanti dei vantaggi esclusivi | Viaggiatori e consumatori in Cina |

Le commissioni e i vantaggi possono variare a seconda della banca emittente e della tipologia di carta.

Visa

Visa è il circuito di pagamento più diffuso al mondo, accettato in oltre 200 paesi e territori. Fondata nel 1958, Visa ha rivoluzionato il modo in cui paghiamo, offrendo una vasta gamma di carte di credito, debito e prepagate.

Vantaggi

- Accettazione globale: puoi utilizzare la tua carta Visa praticamente ovunque, sia online che nei negozi fisici.

- Programmi fedeltà: molte carte Visa offrono programmi di raccolta punti che puoi convertire in premi, sconti o cashback.

- Assicurazioni viaggio: alcune carte Visa includono assicurazioni viaggio, protezione acquisti e garanzie estese.

- Sicurezza: visa utilizza tecnologie avanzate come il chip EMV e il 3D Secure per proteggere le tue transazioni.

Tipologie di carte di credito

- Visa Classic: la carta base, ideale per chi cerca semplicità e funzionalità.

- Visa Gold: offre vantaggi aggiuntivi come assicurazioni viaggio e assistenza medica.

- Visa Platinum: per chi desidera servizi premium come l’accesso alle lounge aeroportuali e concierge.

- Visa Signature: una carta premium che offre vantaggi esclusivi come sconti su viaggi e ristoranti, e accesso a eventi speciali.

- Visa Infinite: la carta più esclusiva, con vantaggi e servizi di lusso.

Commissioni

Le commissioni applicate da Visa variano a seconda della banca emittente e della tipologia di carta. In generale, le carte più esclusive hanno commissioni annuali più elevate, ma offrono anche maggiori vantaggi.

Mastercard

Mastercard è un altro colosso del settore, secondo solo a Visa per diffusione globale. Fondata nel 1966, Mastercard offre una vasta gamma di carte di credito, debito e prepagate, con servizi e vantaggi simili a quelli di Visa.

Differenze rispetto a Visa

- Programmi specifici: Mastercard offre programmi esclusivi come World Elite Mastercard, che offre vantaggi di lusso e servizi personalizzati.

- Focus sulla tecnologia: Mastercard investe molto in innovazione, sviluppando soluzioni di pagamento all’avanguardia come la tecnologia Contactless e i pagamenti biometrici.

Vantaggi e commissioni

I vantaggi e le commissioni delle carte Mastercard sono simili a quelli delle carte Visa. La scelta tra i due circuiti spesso dipende dalle preferenze personali e dalle offerte specifiche delle banche emittenti.

American Express

American Express, spesso abbreviato in Amex, si distingue per il suo focus sulle carte premium e i servizi esclusivi.Fondata nel 1850, Amex è nota per la sua immagine di prestigio e per le sue carte rivolte a una clientela più esigente.

Vantaggi premium

- Accesso alle lounge aeroportuali: molte carte Amex offrono l’accesso gratuito o scontato alle lounge aeroportuali,dove puoi rilassarti e goderti comfort esclusivi prima del volo.

- Servizi concierge: Amex mette a disposizione dei suoi clienti un servizio concierge personalizzato, che può aiutarti a prenotare ristoranti, biglietti per eventi, viaggi e molto altro.

- Protezione acquisti e garanzie estese: le carte Amex offrono spesso protezione sugli acquisti contro danni accidentali, furto o smarrimento, oltre a garanzie estese sui prodotti acquistati.

- Esperienze esclusive: Amex organizza eventi e offerte speciali riservate ai suoi titolari di carta, come concerti privati, incontri con chef stellati e anteprime cinematografiche.

Tipologie di carte di credito

- Amex Green: la carta base di Amex, ideale per chi cerca un primo assaggio dei vantaggi premium.

- Amex Gold: offre un programma di raccolta punti più vantaggioso e crediti per viaggi e ristoranti.

- Amex Platinum: la carta più popolare di Amex, con accesso alle lounge aeroportuali, crediti per viaggi e hotel, e servizi concierge.

- Amex Centurion (Black Card): la carta più esclusiva di Amex, disponibile solo su invito e con vantaggi e servizi di altissimo livello.

Commissioni

Le carte Amex hanno generalmente commissioni annuali più elevate rispetto alle carte Visa e Mastercard, ma offrono anche maggiori vantaggi e servizi premium. Inoltre, l’accettazione di Amex è leggermente inferiore rispetto agli altri due circuiti, soprattutto in alcuni paesi.

Discover

Discover è un circuito di pagamento principalmente diffuso negli Stati Uniti. Fondato nel 1986, Discover si è distinto per il suo programma di cashback, che restituisce una percentuale degli acquisti effettuati.

Vantaggi

- Cashback: Discover offre un programma di cashback che ti permette di guadagnare una percentuale sugli acquisti effettuati con la carta.

- Programmi fedeltà: Discover offre anche programmi fedeltà che ti permettono di accumulare punti e ottenere sconti o premi.

- Nessuna commissione annuale: molte carte Discover non hanno commissioni annuali, rendendole una scelta conveniente per chi cerca una carta senza costi fissi.

Accettazione limitata

L’accettazione di Discover è principalmente limitata agli Stati Uniti, anche se sta gradualmente espandendosi a livello internazionale, ma è ancora lontana dall’essere paragonabile a Visa o Mastercard. Se viaggi spesso all’estero, potresti trovare difficoltà a utilizzare la tua carta Discover in alcuni paesi.

Diners Club International

Diners Club International, spesso abbreviato in Diners Club, è un circuito di pagamento specializzato in carte premium e corporate. Fondato nel 1950, Diners Club è stato il primo circuito di carte di credito indipendente al mondo. Purtroppo Diners Club Italia ha annunciato la sospensione delle attività nel mercato italiano, comportando la chiusura di tutti i contratti in essere.

Vantaggi

- Servizi premium: Diners Club offre servizi esclusivi come l’accesso alle lounge aeroportuali, servizi concierge e assicurazioni viaggio premium.

- Programmi rewards: i titolari di carte Diners Club possono accumulare punti e usufruire di sconti e offerte speciali presso partner selezionati.

- Accettazione globale: Diners Club è accettata in molti paesi, anche se la sua diffusione è inferiore rispetto a Visa e Mastercard.

Commissioni

Le carte Diners Club hanno generalmente commissioni annuali elevate, ma offrono anche vantaggi e servizi premium.

UnionPay

UnionPay è il circuito di pagamento più diffuso in Cina, con una presenza in rapida crescita a livello globale. Fondato nel 2002, UnionPay offre una vasta gamma di carte di credito, debito e prepagate, con servizi e vantaggi specifici per il mercato cinese.

Vantaggi

- Accettazione in Cina: UnionPay è accettata praticamente ovunque in Cina, rendendola la scelta ideale per chi viaggia o fa affari nel paese.

- Servizi dedicati ai viaggiatori: UnionPay offre servizi dedicati ai viaggiatori, come l’assistenza clienti in lingua cinese e sconti presso esercizi convenzionati.

- Espansione globale: UnionPay sta espandendo la sua presenza a livello globale, rendendo le sue carte sempre più accettate anche al di fuori della Cina.

Come scegliere il circuito giusto per te

Ora che conosci i principali circuiti delle carte di credito, ti starai chiedendo: “Qual è il migliore per me?”. La risposta non è univoca, poiché dipende dalle tue esigenze e abitudini di spesa. Ecco alcuni fattori da considerare per fare la scelta giusta:

- Abitudini di spesa

- Spese elevate: se effettui spese elevate, potresti optare per una carta premium di American Express, che offre vantaggi esclusivi come l’accesso alle lounge aeroportuali e servizi concierge.

- Cashback e sconti: se cerchi di massimizzare il risparmio, Discover potrebbe essere la scelta ideale, grazie al suo programma di cashback e alle offerte speciali.

Acquisti online: Visa e Mastercard offrono una maggiore sicurezza per gli acquisti online, grazie a tecnologie come 3D Secure.

- Viaggi

- Viaggi frequenti: se viaggi spesso all’estero, Visa e Mastercard sono le scelte migliori, grazie alla loro ampia accettazione globale.

Viaggi in Cina: se prevedi di visitare la Cina, UnionPay è indispensabile, poiché è il circuito più accettato nel paese.

- Commissioni

- Commissioni annuali: alcune carte, come quelle premium di American Express, hanno commissioni annuali elevate, ma offrono anche maggiori vantaggi. Valuta se i benefici giustificano il costo.

Commissioni sulle transazioni estere: se viaggi spesso all’estero, scegli una carta con commissioni basse o nulle sulle transazioni in valuta estera.

- Vantaggi e servizi

- Programmi fedeltà: se ti piace accumulare punti e ottenere premi, scegli un circuito che offre un programma fedeltà vantaggioso.

- Assicurazioni viaggio: se viaggi spesso, una carta con assicurazioni viaggio incluse può essere un’ottima opzione.

Servizi premium: se cerchi servizi esclusivi come l’accesso alle lounge aeroportuali o un concierge personale,considera le carte premium di American Express.

- Confronta le offerte

- Prima di prendere una decisione, confronta le offerte delle diverse banche e circuiti. Utilizza strumenti online come comparatori di carte di credito per trovare la carta che meglio si adatta alle tue esigenze.

Sicurezza e tecnologia nei circuiti delle carte di credito

La sicurezza è un aspetto fondamentale quando si parla di carte di credito. I circuiti di pagamento investono costantemente in tecnologie all’avanguardia per proteggere i tuoi dati e prevenire le frodi. Ecco alcune delle principali innovazioni che rendono le tue transazioni più sicure:

Chip EMV e PIN

Il chip EMV (Europay, Mastercard e Visa) è un piccolo chip integrato nelle carte di credito e debito che genera un codice univoco per ogni transazione. Questo codice, insieme al PIN (Personal Identification Number), rende molto più difficile la clonazione della carta e l’utilizzo fraudolento.

Il chip EMV ha sostituito la vecchia banda magnetica, che era più vulnerabile alle frodi. Oggi, la maggior parte delle carte di credito e debito è dotata di chip EMV, e molti negozi richiedono l’inserimento del PIN per autorizzare il pagamento.

Contactless e NFC

La tecnologia Contactless ti permette di pagare semplicemente avvicinando la carta al lettore, senza doverla inserire o strisciare. Questa tecnologia si basa sulla NFC (Near Field Communication), che consente la comunicazione wireless a breve distanza tra la carta e il lettore.

I pagamenti Contactless sono veloci, comodi e sicuri. Ogni transazione genera un codice univoco, rendendo difficile l’intercettazione dei dati. Inoltre, molti circuiti impongono un limite di spesa per i pagamenti Contactless, richiedendo l’inserimento del PIN per importi superiori.

Tokenizzazione

La tokenizzazione è un processo che sostituisce i dati sensibili della tua carta di credito con un codice univoco, chiamato token. Questo token viene utilizzato per le transazioni online, proteggendo i tuoi dati reali da eventuali hacker.

Anche se un hacker dovesse intercettare il token, non potrebbe utilizzarlo per fare acquisti, poiché non contiene le informazioni della tua carta. La tokenizzazione è una tecnologia sempre più diffusa nei pagamenti online, garantendo una maggiore sicurezza per i tuoi dati.

3D Secure

3D Secure è un protocollo di sicurezza che aggiunge un ulteriore livello di autenticazione ai pagamenti online. Quando effettui un acquisto online, ti verrà chiesto di inserire un codice di sicurezza inviato via SMS o generato da un’app sul tuo smartphone.

Questo codice, insieme ai dati della tua carta, verifica la tua identità e autorizza la transazione. 3D Secure è supportato dai principali circuiti di pagamento (Visa, Mastercard, American Express) e viene sempre più utilizzato dai negozi online per proteggere i clienti dalle frodi.

Il futuro dei circuiti delle carte di credito

Il mondo dei pagamenti è in continua evoluzione, e i circuiti delle carte di credito non fanno eccezione. Nuove tecnologie emergenti stanno cambiando il modo in cui effettuiamo le transazioni, aprendo la strada a un futuro sempre più digitale e senza contanti.

Pagamenti mobili e wallet digitali

I pagamenti mobili stanno diventando sempre più popolari, grazie alla diffusione degli smartphone e delle app di pagamento. Servizi come Apple Pay, Google Pay e Samsung Pay consentono di pagare semplicemente avvicinando il telefono al terminale POS, senza bisogno di portare con sé la carta fisica.

I wallet digitali sono un’altra tendenza in crescita. Queste app consentono di archiviare in modo sicuro le informazioni delle carte di credito e di debito, oltre a carte fedeltà, biglietti e altri documenti. I wallet digitali offrono comodità e sicurezza, semplificando i pagamenti online e nei negozi fisici.

Biometria

La biometria sta rivoluzionando l’autenticazione dei pagamenti. L’uso di impronte digitali, riconoscimento facciale o scansione dell’iride offre un livello di sicurezza superiore rispetto ai tradizionali PIN e password. I pagamenti biometrici sono veloci, comodi e difficili da falsificare, rendendoli una soluzione promettente per il futuro dei pagamenti.

Criptovalute

Le criptovalute come Bitcoin ed Ethereum stanno guadagnando sempre più terreno nel mondo dei pagamenti. Anche se la loro adozione è ancora limitata, le criptovalute offrono vantaggi come la decentralizzazione, la velocità delle transazioni e la possibilità di effettuare pagamenti internazionali a basso costo.

L’impatto delle criptovalute sui circuiti tradizionali delle carte di credito è ancora incerto. Alcuni esperti ritengono che le criptovalute potrebbero sostituire le carte di credito in futuro, mentre altri credono che i due sistemi coesisteranno, ognuno con i propri vantaggi e svantaggi.

Carte di Credito Co-Branded: Un Mondo di Vantaggi Personalizzati

Oltre ai circuiti tradizionali, esiste un’altra categoria di carte di credito che merita attenzione: le carte co-branded. Queste carte nascono dalla collaborazione tra una banca emittente e un’azienda partner, come compagnie aeree, catene alberghiere, marchi di moda o distributori di carburante.

Cosa sono le carte co-branded?

Le carte co-branded sono carte di credito che riportano il logo di entrambi i partner (banca e azienda) e offrono vantaggi esclusivi legati all’azienda partner. Questi vantaggi possono includere:

- Miglia aeree o punti fedeltà: accumuli miglia o punti ogni volta che utilizzi la carta, che puoi poi convertire in biglietti aerei, soggiorni in hotel, upgrade o altri premi.

- Sconti e offerte speciali: ottieni sconti esclusivi presso i negozi o i servizi dell’azienda partner.

- Accesso a servizi premium: alcune carte co-branded offrono vantaggi come l’accesso alle lounge aeroportuali, il check-in prioritario o l’imbarco preferenziale.

- Assicurazioni viaggio: molte carte co-branded includono assicurazioni viaggio gratuite, come l’assicurazione medica, l’assicurazione bagaglio e l’assicurazione annullamento viaggio.

Come funzionano le carte co-branded?

Le carte co-branded funzionano come le normali carte di credito, ma con l’aggiunta dei vantaggi legati all’azienda partner.Ogni volta che effettui un acquisto con la carta, accumuli miglia o punti che puoi utilizzare per ottenere i premi previsti dal programma fedeltà.

Vantaggi e svantaggi delle carte co-branded

Vantaggi

- Vantaggi esclusivi: le carte co-branded offrono vantaggi unici che non troveresti in una normale carta di credito.

- Accumulo di miglia o punti: se utilizzi spesso i servizi dell’azienda partner, puoi accumulare rapidamente miglia o punti e ottenere premi interessanti.

- Possibilità di upgrade: alcune carte co-branded offrono la possibilità di ottenere upgrade di status nei programmi fedeltà dell’azienda partner.

Svantaggi

- Commissioni annuali: molte carte co-branded hanno commissioni annuali, quindi è importante valutare se i vantaggi offerti giustificano il costo.

- Tassi di interesse: come le normali carte di credito, anche le carte co-branded possono avere tassi di interesse elevati sulla parte di debito non saldata.

- Vincolo con l’azienda partner: se non utilizzi i servizi dell’azienda partner, i vantaggi della carta potrebbero non essere così interessanti.

Come scegliere la carta co-branded giusta?

Per scegliere la carta co-branded giusta, considera i seguenti fattori:

- Le tue abitudini di spesa: scegli una carta che offra vantaggi legati ai tuoi interessi e alle tue abitudini di acquisto.

- I vantaggi offerti: valuta i vantaggi offerti dalla carta e verifica se sono in linea con le tue esigenze.

- Le commissioni: confronta le commissioni annuali e i tassi di interesse delle diverse carte.

- L’accettazione: assicurati che la carta sia accettata nei luoghi in cui prevedi di utilizzarla.

Carte di Credito per Specifiche Esigenze: Trova la Tua Carta Perfetta

Non tutte le carte di credito sono uguali. Alcune sono pensate per soddisfare esigenze specifiche, offrendo vantaggi e servizi mirati a determinate categorie di utenti. Ecco una panoramica delle migliori carte di credito per diverse esigenze:

Viaggiatori

Per chi ama viaggiare, le carte di credito possono essere un prezioso alleato. Le migliori carte per viaggiatori offrono vantaggi come:

- Accumulo di miglia aeree: guadagni miglia ogni volta che utilizzi la carta, che puoi poi convertire in biglietti aerei o upgrade.

- Accesso alle lounge aeroportuali: rilassati e goditi comfort esclusivi prima del volo.

- Assicurazioni viaggio: proteggiti da imprevisti come cancellazioni, ritardi, smarrimento bagagli e spese mediche.

- No commissioni su transazioni estere: risparmia sulle spese di cambio quando utilizzi la carta all’estero.

Esempi di carte per viaggiatori

- American Express Platinum

- Chase Sapphire Reserve

- Capital One Venture Rewards

Studenti

Gli studenti possono beneficiare di carte di credito con condizioni vantaggiose e programmi di educazione finanziaria. Le migliori carte per studenti offrono:

- Nessuna commissione annuale: risparmia sui costi fissi della carta.

- Programmi di cashback: guadagna una percentuale sugli acquisti effettuati.

- Limiti di spesa contenuti: impara a gestire il tuo budget in modo responsabile.

- Strumenti di monitoraggio delle spese: tieni traccia delle tue spese e gestisci il tuo denaro in modo più efficace.

Esempi di carte per studenti

- Discover it® Student Cash Back

- Journey® Student Rewards from Capital One

- Deserve® EDU Mastercard for Students

Famiglie

Le famiglie possono trovare carte di credito che offrono vantaggi per tutta la famiglia, come:

- Cashback sugli acquisti essenziali: guadagna una percentuale sugli acquisti di generi alimentari, carburante e altri beni di prima necessità.

- Assicurazioni per la famiglia: proteggi i tuoi cari con assicurazioni viaggio e assistenza medica.

- Carte aggiuntive gratuite: ottieni carte aggiuntive per i membri della famiglia, semplificando la gestione delle spese.

- Programmi fedeltà per la famiglia: accumula punti insieme ai tuoi familiari e ottieni premi più velocemente.

Esempi di carte per famiglie

- Citi® Double Cash Card

- Blue Cash Preferred® Card from American Express

- Chase Freedom Unlimited®

Liberi professionisti

I liberi professionisti hanno esigenze specifiche in termini di gestione delle spese e contabilità. Le migliori carte per liberi professionisti offrono:

- Strumenti di gestione delle spese: categorizza le tue spese, genera report e semplifica la contabilità.

- Linee di credito flessibili: accedi a una linea di credito per gestire le fluttuazioni di cassa.

- Vantaggi per le spese aziendali: ottieni sconti su viaggi, noleggi auto e altri servizi utili per la tua attività.

- Programmi di cashback personalizzati: guadagna una percentuale sugli acquisti che fai più spesso per la tua attività.

Esempi di carte per liberi professionisti

- Ink Business Preferred® Credit Card

- Capital One Spark Cash Plus

- The Business Platinum Card® from American Express

Consigli per un Utilizzo Sicuro delle Carte di Credito

Le carte di credito offrono comodità e flessibilità, ma è fondamentale utilizzarle in modo responsabile e sicuro per evitare problemi e proteggere i tuoi dati finanziari. Ecco alcuni consigli pratici per un utilizzo sicuro delle tue carte:

Proteggi il tuo PIN e i dati della carta

- Memorizza il PIN: impara a memoria il tuo PIN e non scriverlo mai sulla carta o in luoghi facilmente accessibili.

- Non condividere i dati della carta: non comunicare mai il numero della tua carta, la data di scadenza o il codice CVV/CVC a nessuno, a meno che non sia strettamente necessario (ad esempio, per un acquisto online su un sito sicuro).

- Fai attenzione ai siti web e alle app: assicurati di utilizzare solo siti web e app sicuri per i tuoi acquisti online.Verifica la presenza del simbolo del lucchetto nella barra degli indirizzi e controlla che l’indirizzo del sito inizi con “https://”.

- Utilizza password forti: proteggi i tuoi account online con password complesse e diverse per ogni sito.

- Aggiorna il tuo antivirus e antispyware: installa e mantieni aggiornati i software di sicurezza sul tuo computer e smartphone per proteggerti da malware e virus.

Controlla regolarmente l’estratto conto

- Verifica le transazioni: controlla regolarmente l’estratto conto della tua carta di credito per verificare che tutte le transazioni siano corrette e che non ci siano addebiti non autorizzati.

- Segnala tempestivamente eventuali problemi: se noti transazioni sospette o errori, contatta immediatamente la tua banca o l’emittente della carta.

Utilizza le carte di credito in modo responsabile

- Non spendere più di quanto puoi permetterti: utilizza la carta di credito come strumento di pagamento, non come fonte di finanziamento.

- Paga il saldo completo ogni mese: se possibile, rimborsa l’intero importo dovuto entro la data di scadenza per evitare di pagare interessi.

- Imposta un limite di spesa: molte banche consentono di impostare un limite di spesa giornaliero o mensile per la tua carta di credito.

- Evita di prelevare contanti: i prelievi di contanti con la carta di credito sono soggetti a commissioni elevate e interessi.

Fai attenzione ai furti e alle truffe

- Non lasciare la carta incustodita: non lasciare mai la tua carta di credito incustodita in luoghi pubblici o in auto.

- Fai attenzione agli skimming: lo skimming è una tecnica utilizzata dai ladri per copiare i dati della tua carta quando la inserisci in un ATM o in un POS. Controlla sempre che l’ATM o il POS non presentino anomalie e copri la tastiera quando digiti il PIN.

- Diffida delle email e degli SMS sospetti: non cliccare mai su link o allegati contenuti in email o SMS sospetti,poiché potrebbero contenere malware o virus.

Segnala la perdita o il furto della carta: se perdi la tua carta di credito o sospetti che sia stata rubata, contatta immediatamente la tua banca o l’emittente della carta per bloccarla.

Seguendo questi semplici consigli, puoi utilizzare le tue carte di credito in modo sicuro e proteggere i tuoi dati finanziari da eventuali frodi.

Carte di Credito vs. Carte di Debito: Qual è la Scelta Giusta?

Spesso si tende a utilizzare i termini “carta di credito” e “carta di debito” in modo intercambiabile, ma in realtà si tratta di due strumenti di pagamento con caratteristiche e funzionalità molto diverse. Comprendere le differenze ti aiuterà a scegliere quello più adatto alle tue esigenze.

Carte di debito

Le carte di debito sono collegate direttamente al tuo conto corrente. Quando effettui un pagamento, l’importo viene addebitato immediatamente sul tuo conto. Se non hai fondi sufficienti, la transazione viene rifiutata.

Vantaggi

- Controllo delle spese: non puoi spendere più di quanto hai sul conto, evitando il rischio di indebitarti.

- Commissioni ridotte: le carte di debito hanno generalmente commissioni più basse rispetto alle carte di credito.

- Prelievi di contante: puoi prelevare contanti dagli sportelli automatici (ATM) senza pagare interessi.

Svantaggi

- Nessun credito: non puoi spendere più di quanto hai sul conto.

- Meno vantaggi: le carte di debito offrono meno vantaggi rispetto alle carte di credito, come programmi fedeltà o assicurazioni viaggio.

- Minore protezione: le carte di debito offrono una protezione minore contro le frodi rispetto alle carte di credito.

Carte di credito

Le carte di credito ti consentono di spendere denaro che non hai ancora, fino a un certo limite (il credito disponibile).L’importo speso viene addebitato sul tuo conto corrente alla fine del mese o in un secondo momento, a seconda del tipo di carta.

Vantaggi

- Flessibilità: puoi spendere anche se non hai fondi sufficienti sul conto, purché rientri nel limite di credito.

- Vantaggi e servizi: le carte di credito offrono spesso programmi fedeltà, cashback, assicurazioni viaggio e altri vantaggi.

- Protezione: le carte di credito offrono una maggiore protezione contro le frodi rispetto alle carte di debito.

Svantaggi

- Rischio di indebitamento: se non rimborsi l’intero importo dovuto entro la data di scadenza, paghi interessi elevati.

- Commissioni: le carte di credito possono avere commissioni annuali, commissioni sulle transazioni estere e altre spese.

Quale scegliere?

La scelta tra carta di credito e carta di debito dipende dalle tue abitudini di spesa e dalle tue esigenze.

- Se preferisci avere un maggiore controllo sulle tue spese e non vuoi rischiare di indebitarti, una carta di debito potrebbe essere la scelta migliore.

Se cerchi flessibilità, vantaggi e servizi aggiuntivi, una carta di credito potrebbe essere più adatta alle tue esigenze.

In ogni caso, è importante utilizzare entrambe le carte in modo responsabile, rispettando il tuo budget e pagando sempre in tempo le rate della carta di credito.

Impatto Ambientale dei Circuiti delle Carte di Credito

Anche se le transazioni digitali sembrano immateriali, i circuiti delle carte di credito hanno un impatto ambientale da non sottovalutare. La produzione delle carte stesse, l’energia consumata dai data center e le emissioni legate ai viaggi di lavoro dei dipendenti contribuiscono all’impronta di carbonio del settore.

Tuttavia, i circuiti stanno adottando misure per ridurre il loro impatto ambientale. Molti utilizzano materiali riciclati per la produzione delle carte, investono in energie rinnovabili per alimentare i loro data center e promuovono iniziative di compensazione delle emissioni di carbonio.

Alcuni circuiti, come Mastercard, hanno lanciato programmi per calcolare e compensare l’impronta di carbonio delle transazioni effettuate dai loro clienti, incentivando comportamenti di acquisto più sostenibili.

Anche se la strada verso la sostenibilità è ancora lunga, i circuiti delle carte di credito stanno dimostrando un crescente impegno nel ridurre il loro impatto ambientale e contribuire a un futuro più verde.

Conclusioni

In questo viaggio nel mondo dei circuiti delle carte di credito, abbiamo esplorato il loro funzionamento, i principali attori del mercato, i vantaggi e le sfide che presentano. Abbiamo visto come la scelta del circuito giusto possa fare la differenza nell’esperienza di pagamento, offrendo vantaggi personalizzati e servizi esclusivi.

Abbiamo anche approfondito le tecnologie di sicurezza che proteggono le nostre transazioni, come il chip EMV, la tokenizzazione e il 3D Secure, e abbiamo dato uno sguardo al futuro dei pagamenti, con l’avvento dei pagamenti mobili,dei wallet digitali e della biometria.

Ricorda che la scelta della carta di credito ideale dipende dalle tue esigenze e abitudini di spesa. Confronta le diverse opzioni, considera i vantaggi, le commissioni e l’accettazione di ciascun circuito, e scegli la carta che meglio si adatta al tuo stile di vita.

Informati, confronta e scegli consapevolmente. Il mondo dei pagamenti è in continua evoluzione, e conoscere i circuiti delle carte di credito ti permetterà di rimanere sempre aggiornato e di sfruttare al meglio le opportunità offerte da questo strumento finanziario sempre più indispensabile.

Domande frequenti

Visa e Mastercard sono molto simili in termini di accettazione e servizi. Mastercard si distingue per alcuni programmi specifici (come World Elite) e un focus maggiore sulla tecnologia.

Amex offre vantaggi premium come l’accesso alle lounge aeroportuali, servizi concierge e assicurazioni viaggio, ma ha commissioni più elevate e un’accettazione leggermente inferiore rispetto a Visa e Mastercard.

Discover offre un programma cashback che restituisce una percentuale degli acquisti effettuati con la carta.

UnionPay è il circuito principale in Cina, ma sta espandendo la sua accettazione a livello globale.

Memorizza il PIN, non condividere i dati della carta, utilizza password forti online, controlla regolarmente l’estratto conto e segnala eventuali transazioni sospette.

La carta di credito ti permette di spendere denaro che non hai ancora, mentre la carta di debito addebita l’importo direttamente sul tuo conto corrente.

Sono carte emesse in partnership tra una banca e un’azienda (es. compagnie aeree), offrendo vantaggi specifici legati al partner.

Pagamenti mobili, wallet digitali e biometria stanno rivoluzionando il modo in cui paghiamo, offrendo maggiore comodità e sicurezza.

Hai trovato utile questo articolo? C'è un altro argomento che vorresti vedermi affrontare?

Scrivilo nei commenti qui sotto! Prendo ispirazione direttamente dai vostri suggerimenti.